Beitrag gelesen: 6720 x |

||

|

Sehr verehrte Leserinnen und Leser,

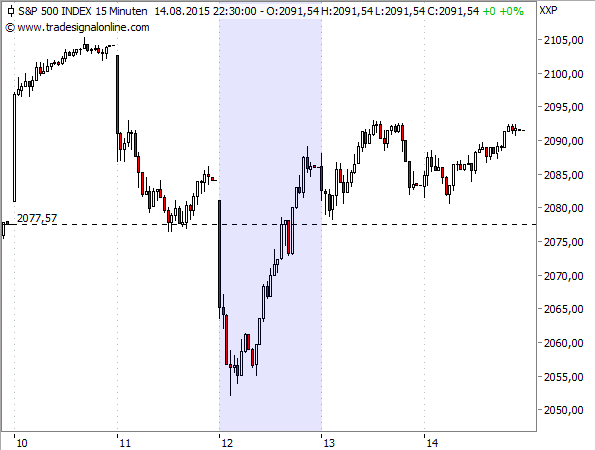

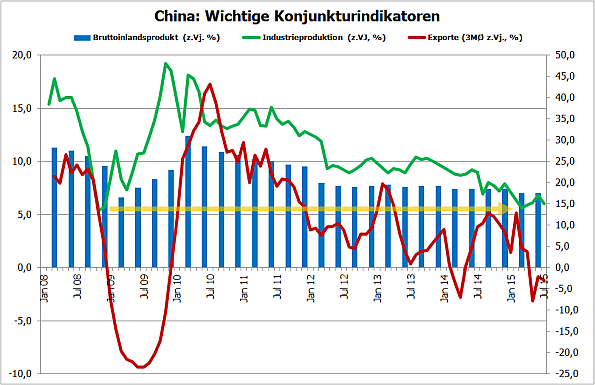

der Aufreger der vorigen Woche war natürlich die Währungsabwertung durch China. Die dadurch ausgelöste hitzige Diskussion sowie die wieder aufkeimenden Sorgen beruhen aber vermutlich auf einer Reihe von Missverständnissen. Diese bieten aber eine willkommene Gelegenheit, mal wieder ein paar Gewinne zu sichern. Ein drastischer Schritt? Missverständnis 1: die vermeintliche Radikalität der Maßnahme. Faktisch aus heiterem Himmel wertet China per Dekret mal eben „drastisch“ seine Währung ab. Da muss doch was dahinterstecken! So etwa lauteten die ersten Reaktionen hierzulande – und dann folgten diverse Spekulationen über die möglichen Gründe für diese „ungewöhnliche“ Maßnahme. Dabei war die Aktion weder radikal noch drastisch und aus chinesischer Sicht kaum ungewöhnlich. Nominal, also gemessen an den Referenzkursen der chinesischen Zentralbank, gab es eine Abwertung um 4,6 % (gegenüber dem Dollar), von denen die Märkte jedoch nur 3 % tatsächlich einpreisten. Aus Sicht des Euroraums betrug die Abwertung 4,2 % – allerdings kam es zuvor (von Mai 2014 bis März 2015) zu einer fast 25%igen Abwertung des Euro gegenüber dem Yuan, die der Markt bis zur vorigen Woche erst um knapp 4 % korrigierte (siehe Steffens Daily vom 11.08.2015). Die offizielle Abwertung war also allenfalls moderat. Auch die Art und Weise des Vorgehens war durchaus im Rahmen des Üblichen – zumindest für chinesische Verhältnisse. Im Westen sind wir es zwar gewohnt, dass Notenbanken „behutsam“ vorgehen. Aber selbst dabei entwickeln die Verantwortlichen durchaus ihren eigenen Stil: Altmeister Alan Greenspan bevorzugte verworrene Formulierungen, um die Beobachter möglichst lange im Unklaren zu lassen. Sein Nachfolger Ben Bernanke war eigentlich ein Freund klarer Worte, wurde aber aufgrund einiger Rückschläge vorsichtiger. Diese Vorsicht hat sich seine Nachfolgerin Janet Yellen noch stärker zu Eigen gemacht. EZB-Präsident Mario Draghi hingegen benutzt auch gern mal besonders markige Worte (siehe seine „Whatever it takes“-Rede vom Juli 2012). Nur eine Abwertung, aber in drei kleinen Schritten In China ist staatlichen Stellen, also auch der Zentralbank, diese westliche Subtilität fremd – zumal sich auch die Ankündigung eine Währungsabwertung aus naheliegenden Gründen verbietet. Auch daran gemessen war Chinas Maßnahme vergleichsweise harmlos. Bei der Freigabe des Wechselkurses des Schweizer Franken im Januar 2015 schoss dieser kurzfristig um satte 38 % in die Höhe! Das war eine drastische Maßnahme. Missverständnis 2: China nahm mehrere Abwertungen in schneller Folge vor, weil die erste(n) nicht fruchtete(n). Diese Ansicht setzte sich fälschlicherweise vor allem bei DAX-Anlegern am Mittwoch durch und drückte den Index dann besonders kräftig nach unten (weitere -3,3 % nach -2,7 % am Dienstag). Gefördert wurde dieses Missverständnis vor allem durch die begleitende Formulierung von Chinas Zentralbank am Dienstag, die Abwertung sei eine „einmalige“ Anpassung. Nach dem Motto „Wenn eine einmalige Anpassung offenbar nicht reicht, sondern bereits am Folgetag ein zweiter Schritt nötig wird – wie schlecht muss es dann tatsächlich um Chinas Wirtschaft stehen?“ ergriff eine gepflegte Panik die Anleger. Tatsächlich handelte es sich natürlich um eine einmalige Abwertung, bestehend aus drei Einzelschritten in Folge – was die Chinesen durchaus zu Recht vermutlich sogar als besonders „marktschonend“ betrachteten. Die Amis haben’s gleich gemerkt Dieses kleine kommunikative Missverständnis (das aus chinesischer Sicht sicherlich gar nicht bestand) begriffen die US-Anleger am schnellsten. Der S&P 500 sackte am Mittwoch daher nur kurz ab und erholte sich danach deutlich (siehe folgender Chart):  Im weiteren Wochenverlauf machte er auch einen Teil der vorangegangenen Verluste wett, während der DAX faktisch immer noch auf dem niedrigen Niveau vom vorigen Mittwoch notiert. Die Probleme der Autobauer liegen anderswo Das bringt uns zum dritten Missverständnis: Die deutsche Exportindustrie, insbesondere die Automobilindustrie, würde durch die Abwertung quasi „ins Mark“ getroffen und dementsprechend leiden. Deswegen geht auch der Rückschlag im DAX in dieser Größe in Ordnung, während die USA kaum nach China exportieren. Wie oben aber gesehen, war die Abwertung eher sehr moderat. Unter dem Strich bleibt deutschen Exporteuren (also auch der Autoindustrie) immer noch ein Währungsvorteil von gut 13 % gegenüber dem schon recht niedrigen Durchschnittskurs von Januar 2012 bis April 2014. Überspritzt formuliert: Wenn den deutschen Autobauern ein solcher Preisvorteil nicht reicht, dann ist ihnen auch sonst nicht mehr zu helfen. Zumal die (zunehmenden) Probleme von VW und Co. auf dem chinesischen Markt schon seit mehreren Quartalen bekannt sind. Sicherlich erleichtert eine Abwertung die Geschäfte in China nicht, aber entscheidend sollte sie wohl kaum sein. Ein alter Hut Und nun zu einem eigentlich uralten Missverständnis, das aber dennoch immer wieder zu falschen Aussagen und Schlussfolgerungen führt: Wichtiger als China (oder sonst ein außereuropäisches Partnerland), wohin nur 6,6 % der Exporte gehen, ist für die deutschen Exporteure die Eurozone (knapp 37 % der Exporte). Und hier ist eine zunehmende wirtschaftliche Erholung nach der krisenbedingten Rezessionsphase spürbar: In der vorigen Woche wurde die erste Schätzung des Bruttoinlandsprodukts (BIP) für den Euroraum veröffentlicht, die zum neunten Mal in Folge einen positiven Betrag auswies. Dieser war geringfügig kleiner als erwartet, aber dennoch rechnen Ökonomen in 2015 weiterhin mit einer deutlichen Wachstumsbeschleunigung für den Euroraum. Auch das deutsche BIP legte danach weiter zu, was vor allem auf den Export (!) zurückzuführen ist. Daran sollte sich auch trotz der Währungsabwertung Chinas und trotz des gegenüber dem Dollar leicht erholten Euro in den kommenden Monaten nicht allzu viel ändern. Und damit zum letzten Missverständnis: Die Währungsabwertung sei ein Zeichen für die schlechte wirtschaftliche Verfassung Chinas. Das kann sein, ist aber eher unwahrscheinlich – weil eben der Währungseffekt nicht nur für Deutschland, sondern auch für China letztlich viel zu klein ist, um die Exporte nachhaltig zu beeinflussen. (Mehrere Beobachter sehen daher eher strategische Gründe für diese Maßnahme, weil China seit längerem anstrebt, dass seine Währung in den Korb der Sonderziehungsrechte des IWF aufgenommen wird. Die jüngste Abwertung könnte China daher als „Liberalisierungsmaßnahme“ verstanden wissen wollen, die den Referenzkurs stärker am Markt orientiert.) China ist schon lange auf dem absteigenden Ast Zudem sind die wirtschaftlichen Kennwerte Chinas seit mehreren Jahren in einer Abwärtstendenz (siehe folgende Grafik):  Quelle: National Bureau of Statistics of China Das gilt insbesondere für die Exporte, deren jüngster „Einbruch” im Juli (-8,3 % im Vergleich zum Vorjahresmonat) vielfach als ein möglichen Anlass für die Maßnahme der chinesischen Zentralbank ausgemacht wurde. Allerdings sind speziell die Exporte hochvolatil: So gab es beispielsweise im März einen Rückgang von 15 %, während es im Vormonat Februar einen Anstieg um 48 % gab. (Diese Volatilität ist selbst im hier dargestellten Drei-Monats-Durchschnitt noch gut zu erkennen; siehe rote Kurve. Daher wurden die Exporte in der Grafik auch separat auf der rechten senkrechten Achse dargestellt, um die anderen Indikatoren besser zu verdeutlichen.) Zweifellos darf man sich um die wirtschaftliche Verfassung Chinas Sorgen machen, z.B. weil die Industrieproduktion im März dieses Jahres nahezu auf den Tiefstwert der Krise 2008/2009 fiel (siehe grüne Kurse/gelber Pfeil). Auch sind diese offiziellen Zahlen, insbesondere das BIP, durchaus mit Vorsicht zu genießen. (Das BIP scheint Chinas Wachstum mit nahezu mathematischer Präzision abzubilden und erreichte zuletzt jeweils mit erstaunlicher Genauigkeit die Zielwerte der Regierung.) Wenn die Investoren partout verkaufen wollen… Aber zu diesen Sorgen besteht seit geraumer Zeit Anlass – die jüngste Währungsabwertung ist da allenfalls ein Mosaikstein im Gesamtbild. Wahrscheinlicher ist also eher, dass den Anlegern aus diversen Gründen die Fantasie für weiter steigende Kurse fehlt. Da kommen diese alten Sorgen um China gerade recht, denn sie bieten eine willkommene Gelegenheit, Aktien zu verkaufen und Gewinne mitzunehmen. Entscheidend für den weiteren Kursverlauf wird sein, ob die Börsianer diese trübe Stimmung abschütteln können oder in ihr versinken. Möglicherweise müssen wir auf diese Entscheidung noch bis zum „offiziellen“ Ende der Sommerpause in den USA, dem Labor Day am 7. September, warten. Oder sogar bis zur Fed-Sitzung Mitte September, auf der vielleicht die erste Zinserhöhung seit 2006 beschlossen wird. In den kommenden Wochen ist also wieder einmal Geduld gefragt. Mit besten Grüßen Ihr Torsten Ewert | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|