Beitrag gelesen: 1724 x |

||

|

Sehr verehrte Leserinnen und Leser,

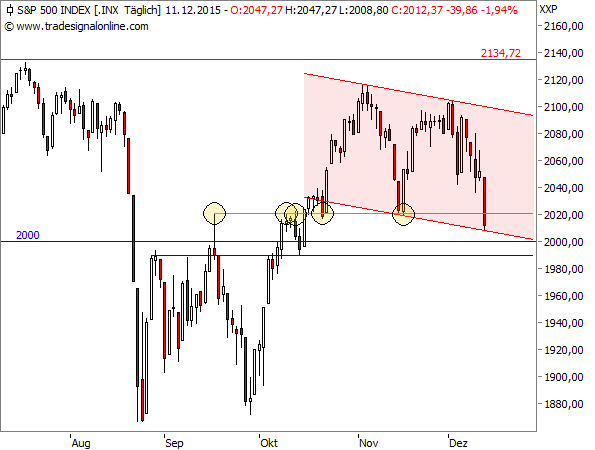

am Freitag gab der S&P 500 um rund 2 % nach und schloss damit unter dem Tief von Mitte November. Da er zuvor schon nicht mehr das Hoch von Anfang November erreichen konnte, weist der Chart nun ein niedrigeres Hoch und ein niedrigeres Tief auf. Das ist die klassische Definition für einen Abwärtstrend. Scheinbar angeschlagenes Chartbild im S&P 500 Der genaue Blick auf den Chart offenbart aber noch weitere Details:  So drehte der Kurs im November deutlich vor dem Allzeithoch vom Mai bei 2.135 Punkten (rote Linie) wieder nach unten. Außerdem wurde die wichtige Unterstützung bei 2.020 Punkten (grüne Linie) gebrochen. Diese markiert nicht nur das bedeutende Zwischenhoch vom September, das nach dem Crash vom August gebildet wurde, sondern stellt auch das Ausbruchsniveau dar, von dem aus der S&P 500 seine jüngste (Zwischen-)Rally bis Anfang November startete. Diese Marke war daher in den vergangenen Wochen und Monaten hart umkämpft (siehe gelbe Kreise) und wurde nun nachhaltig gebrochen. Die bullishen Aspekte sind hingegen rar. So wurde zwar mit dem Tief vom Freitag die Unterkante des eingangs beschriebenen Abwärtstrendkanals (rot) punktgenau bestätigt. Gültig ist dieser aber erst, wenn es nun wieder zu steigenden Kursen kommt. Dann könnte man ihn mit etwas gutem Willen als Konsolidierungsformation der vorangegangenen steilen Aufwärtsbewegung seit Ende September ansehen, obwohl er dafür genau genommen sowohl zu breit als auch zu lang ist. Die letzte Bastion der Bullen dürfte daher das 2.000-Punkte-Niveau sein, an dem sich – abgesehen von der runden Marke selbst – auch eine etwas breitere Unterstützungszone befindet (siehe blaue Linien). Ein weiterer Hoffnungsschimmer für die Bullen ist, dass sich das Tief vom Freitag sowohl beim Dow Jones als auch beim NASDAQ 100 oberhalb des November-Tiefs ausbildete und somit im Gegensatz zum S&P 500 noch keine klaren Abwärtstrends etabliert sind. Man kann es ja mal versuchen Bemerkenswert sind jedoch die Begründungen, mit denen nicht nur der Rückschlag vom Freitag, sondern auch die Schwäche der Vortage begründet wurde. Da werden wieder einmal die nachgebenden Öl- und Rohstoffpreise genannt, aber auch schwache Konjunkturdaten aus China (siehe Börse-Intern vom 08.12.2015). Das erinnert doch sehr deutlich an den Crash vom August, als ähnliche Meldungen die US-Notenbank letztlich bewogen haben, die für September vorgesehene Zinserhöhung doch noch auszusetzen. Fairerweise muss man aber hinzufügen, dass die Meldungen von einem veritablen Aktiencrash sowie einer Währungsabwertung in China begleitet wurden. Man kann sich also des Eindrucks nicht erwehren, dass die Märkte diesmal erneut versuchen, die Fed unter Druck zu setzen – allerdings (weil wirklich schlechte Nachrichten wie im August ausbleiben) quasi erst in letzter Minute, also wenige Tage vor der Fed-Sitzung. So richtig glauben die Börsianer aber selbst nicht an einen Erfolg: Die Wetten auf eine erste Zinserhöhung seit fast 10 Jahren stehen inzwischen bei eindeutigen 80 zu 20. Die Quote hat damit im Vergleich zum Vormonat, als sie noch bei 64 zu 36 stand, deutlich zugelegt. Aber gut, versuchen kann man es ja mal – zumal sozusagen in allerletzter Minute doch noch eine Hiobsbotschaft für etwas Furore sorgte. Finanzkrise reloaded? So wurde in den USA am Freitag ein Publikumsfonds, der in Unternehmensanleihen investiert, mangels Liquidität geschlossen, weil die Anleger in Scharen aus diesem Segment fliehen, nachdem die Kurse der entsprechenden Indizes auf den tiefsten Stand seit 2009 gefallen waren. Da werden unangenehme Erinnerungen an den Beginn der Finanzkrise 2007 wach, die durch den Zusammenbruch von Hedgefonds der Investmentbank Bear Stearns ins Rollen gebracht wurden. Auch wenn das Marktsegment der Unternehmensanleihen derzeit sicherlich überhitzt ist (wie alle riskanteren Anlageklassen, die noch halbwegs Rendite bringen) – hier wird ganz offensichtlich ein Sturm im Wasserglas entfacht: Ein kleiner Fonds (weniger als 800 Mio. Dollar Volumen) für private Anleger, der ohne Kreditfinanzierung auskam, ist eine ganz andere Größenordnung als die Bear Stearns Hedgefonds, die für institutionelle Anleger konzipiert wurden. Sie enthielten zwar auch nicht mehr an Anlegergeldern, wurden aber durch zusätzliche Kredite auf mehr als 20 Mrd. Dollar „aufgeblasen“! Natürlich besteht die Möglichkeit, dass diesem einen Ausfall weitere, dann auch aus dem institutionellen Bereich, folgen. Oder aber dass andere Anlageklassen in Schieflagen geraten. Aber diese Möglichkeit besteht grundsätzlich immer und insbesondere in einer reifen Rally. Neuer Aufwärtsschub nach der Fed-Sitzung möglich Entscheidend wird sein, ob die Börsianer sich in großer Zahl von derartigen Nachrichten zum Verkauf bewegen lassen, so dass die Kurse weiter fallen. Nur dann würde die Baisse die Baisse nähren. Das ist aber keineswegs ausgemacht. Und so kann es durchaus sein, dass die Märkte einen ähnlichen Weg einschlagen wie 2014: Im vorigen Jahr gab es nach einem markanten Tief im Oktober ebenfalls eine fulminante Rally, der im Dezember eine deutliche Schwäche folgte. Trotzdem schwangen sich die Indizes danach zu neuen Allzeithochs auf. Seien Sie also nicht überrascht, wenn der „Spuk“ nach der Fed-Sitzung in dieser Woche einfach vorbei ist! Mit besten Grüßen Ihr Torsten Ewert | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|