Beitrag gelesen: 4534 x |

||

|

Geringe Wachstumsraten, zu wenige wachstumsfördernde Innovationen, anhaltende Schuldenprobleme – das sind die Probleme der Weltwirtschaft (siehe Börse-Intern vom 10. Juni und 17. Juni 2016). Trotzdem lautete mein Fazit bisher immer wieder: Aktien sind aktuell die beste Anlageform. Zwar könne es kurzfristig noch zu Turbulenzen kommen, unter anderem wegen des morgigen „Brexit“-Referendums, langfristig seien aber höhere Kurse sehr wahrscheinlich, so das mehrfach wiederholte Fazit. Wie das zusammenpasst, möchte ich Ihnen heute verraten.

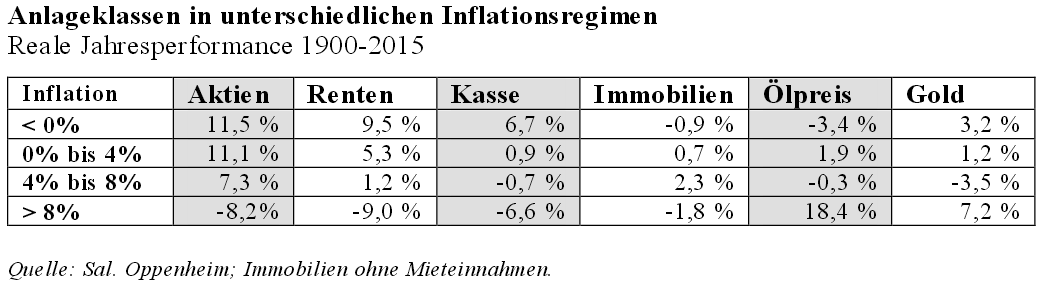

Weltwirtschaft wächst weiter Im laufenden Jahr dürfte die Weltwirtschaft um über 3 Prozent wachsen. Dabei stehen die Zeichen in den USA und der Eurozone auf Erholung. Für die Eurozone erwarten die Analysten der Deutschen Bank ein Wachstum von 1,6 Prozent, die US-Wirtschaft soll um 1,8 Prozent zulegen. China peilt ein Wachstum von mindestens 6,5 Prozent an. Inflation wird steigen In der „Börse-Intern“ vom 1. Juni („OPEC, EZB, Fed, Brexit - Juni wird ein heißer Börsenmonat“) war zu lesen, dass die Inflation ab August deutlich ansteigen könnte. Denn die Inflationsraten wurden bislang insbesondere durch die gesunkenen Ölpreise belastet. Doch weil die Ölpreise zu Jahresbeginn 2016 ihren Tiefpunkt erreicht hatten und seitdem kräftig angestiegen sind, wird sich die Jahresrate der Energiepreise ganz automatisch von zuletzt -8,1 Prozent bis August in den positiven Bereich bewegen. Entsprechend wird auch die Inflation anziehen. Zinsen bleiben am Boden Und das könnte ein Problem für Anleger werden. Viele Anleger haben ihr Geld neben Tages- und Festgeldkonten noch im vermeintlich sicheren Anleihemarkt geparkt. Doch hier ist keine Rendite zu erzielen. Erst kürzlich rutschte die Rendite für zehnjährige deutsche Bundesanleihen unter null. Aktuell bieten 79 Prozent der deutschen Staatsanleihen negative Renditen. Bei Schweizer Papieren sind es sogar 91 Prozent. Insgesamt wiesen ausstehende europäische Staatsanleihen im Volumen von gut 8 Billionen Euro eine negative Rendite auf. Und die Zentralbanken werden weiterhin expansiv vorgehen. Die Zinsen bleiben also niedrig. Problematik der Realverzinsung verschärft sich Wenn nun die Inflation anzieht, wird sich vor allem für konservative Anleger die Problematik der Realverzinsung (Nominalzins abzüglich der Inflationsrate) verschärfen. Sie verlieren real Geld, wenn Sie weiterhin in konservative Anlageformen wie Staatsanleihen investieren. Immer mehr Anleger werden sich dann auf die Suche nach lukrativeren Investments machen und dabei am Ende nur noch den Aktienmarkt als Lösung vorfinden. Es bleibt nur noch der Aktienmarkt Zwar werfen Unternehmensanleihen aktuell noch recht ordentliche Renditen ab, doch die Anleihenkäufe der EZB, die seit Monatsbeginn auch Unternehmensanleihen betreffen, könnten deren Kurse ebenfalls hoch treiben und so auch hier die Renditen drücken. Am Aktienmarkt locken nicht nur ansehnliche Dividendenrenditen von im Schnitt 3,5 Prozent im DAX, sondern auch Kursgewinne. Treiber dafür sind einerseits die Unternehmensgewinne, die im zweiten Halbjahr weiter zulegen dürften. Andererseits sind durch die jüngsten Kursrücksetzer (europäische) Aktien im historischen Kontext zurzeit günstig bewertet. Also werden die Aktienkurse mit hoher Wahrscheinlichkeit zulegen. Studie belegt: Aktien bieten im aktuellen Umfeld die besten Chancen Dass Anleger in dem aktuellen Umfeld aus niedrigen Zinsen, steigender Inflation und moderatem Wirtschaftswachstum mit Aktien die beste Rendite erzielen, zeigt auch eine empirische Untersuchung der Kölner Privatbank Sal. Oppenheim. Für den Zeitraum von 1900 bis 2015 analysierten die Kapitalmarktexperten von Sal. Oppenheim die reale jährliche Wertentwicklung von sechs Anlageklassen: Aktien, Anleihen, Cash, Immobilien, Öl und Gold. Demnach bieten Aktien bei Deflation und moderater Inflation die besten Chancen (siehe Tabelle). Gerade wenn die Preise in der Vergangenheit so wenig wie derzeit gestiegen sind, erzielten Investoren mit Aktien die besten Ergebnisse.  Anleihen-Investments belegten in Jahren mit Deflation oder moderaten Inflationsraten von bis zu vier Prozent im realen Renditevergleich den zweiten Platz hinter Aktien. Rohstoffe wie Gold oder Öl brachten dagegen erst bei einer Preissteigerung von mehr als acht Prozent klare Vorteile. Davon sind wir aber meilenweit entfernt. Fazit Allen Problemen zum Trotz: Der Aktienmarkt bietet derzeit für alle Anleger die beste Chance auf hohe Renditen, auch wenn viele Anleger die vermeintlichen Risiken des Aktienmarktes scheuen. Soll man aber diese Risiken einfach ausblenden und blind in Aktien investieren? Nein, Augenmaß ist schon nötig. Aber bedenken Sie auch: Risiken gibt es immer. Die Angst davor baut sich vor vielen Anlegern wie eine Mauer auf. Und die Erfahrung zeigt, dass die Kurse häufig an dieser „Mauer der Angst“ entlang steigen. Wenn die Masse irgendwann schließlich den Aktienmarkt als die lukrativste Anlageklasse erkennt, wird es schon wieder zu spät sein… Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage Ihr Sven Weisenhaus | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|