Beitrag gelesen: 4241 x |

||

|

Sehr verehrte Leserinnen und Leser,

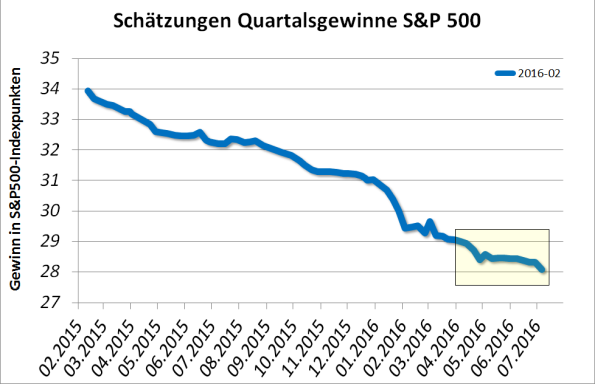

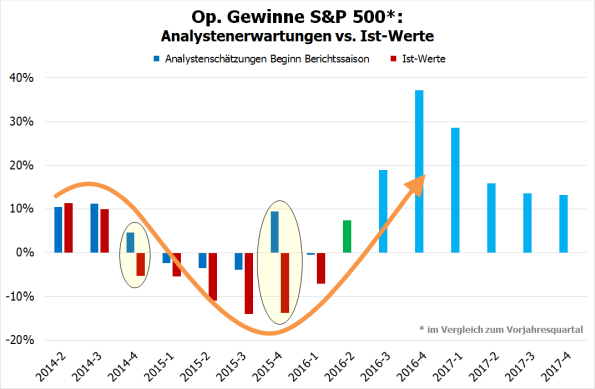

in der vergangenen Woche ging es an den US-Börsen zumeist vergleichsweise ruhig zu. Außer dem Feiertag am Montag dürfte auch der erwartete Beginn der Quartalsberichtssaison zu dieser Zurückhaltung geführt haben. Trübe Aussichten für die Gewinne? Es gibt eine alles entscheidende Frage in diesem Zusammenhang: Werden die Zahlen der Unternehmen die zuletzt starke Performance der US-Indizes bestätigen? Immerhin schloss der S&P 500 am Freitag auf dem zweithöchsten Wert seiner Geschichte. Im Tagesverlauf näherte er sich zudem seinem Allzeithoch vom 20.05.2015 bis auf 0,14 %. Wenn die Berichtssaison die Anleger enttäuscht, könnte es zu einem Rückfall von diesem hohen Niveau kommen. Sonst besteht die Chance, dass die Kurse auf neue Hochs ausbrechen. Auf den ersten Blick erscheinen die Aussichten trübe. So sinken auch die Analystenschätzungen für das zweite Quartal 2016 kontinuierlich (siehe folgende Grafik).  Quelle: Standard & Poor‘s Dieses Bild ist uns bereits seit etlichen Quartalen unangenehm vertraut. Genau genommen sehen wir diese Entwicklung sogar schon seit mehreren Jahren. Und auch von den ersten 23 Unternehmen des S&P 500, die schon ihre Q2-Zahlen vorgelegt haben, ist wenig Ermunterndes zu berichten. Auch wenn diese Zahl – gemessen an allen S&P500-Unternehmen – mit 0,6% sehr gering ist: Immerhin gehören zu diesen 23 Firmen Schwergewichte wie Pepsi, Oracle, Fedex oder Nike. Auf die Details kommt es an Die Gewinne dieser Unternehmen gingen insgesamt um 2,0 % im Vergleich zum Vorjahr zurück. Das ist zwar weniger als in den vorangegangenen Quartalen. Damals sanken die Gewinne sogar jeweils um mehr als fünf Prozent. Aber es bleibt ein Rückgang. Im zweiten und dritten Quartal 2015 ging es noch um 1,3 bzw. 1,8 Prozent aufwärts. Da tröstet es auch nicht, dass die Umsätze um 0,8 % stiegen. Denn das ist der geringste Anstieg seit dem zweiten Quartal vorigen Jahres. Seitdem sanken die Umsatzzuwächse kontinuierlich. Allerdings ergibt sich bei genauerer Betrachtung eine interessante Tendenz. So ist das Minus bei den Gewinnen auf das schwache Abschneiden der Schwergewichte in dieser 23er Gruppe zurückzuführen. Mit Oracle, Pepsi und Monsanto (dem Chemiekonzern, den Bayer sich gerne einverleiben würde) weisen drei der vier Firmen Gewinnrückgänge aus, die in dieser Gruppe die größten Gewinne erwirtschaften. Damit drücken sie auch das Gesamtergebnis ins Minus. Die anderen 20 Unternehmen kommen dagegen erstmals seit zwei Quartalen insgesamt auf einen leichten Gewinnzuwachs. Offensichtlich kommen die Unternehmen der „zweiten Reihe“ im aktuellen Umfeld besser zurecht. Wichtige Trendwende möglich Möglicherweise ist das ein Grund, warum die Analystenschätzungen unter dem Strich auch nicht so negativ sind, wie es den Anschein hat. Dazu der folgende Vergleich:  Quelle: Standard & Poor‘s Die blauen Säulen zeigen, welche Veränderungen der Gewinne die Analysten im Vergleich zum Vorjahr erwarten. Dabei habe ich jeweils den Zeitpunkt des Beginns der Berichtssaison gewählt. Dann ist das Quartal bereits beendet, erste Tendenzen und Zahlen liegen vor, ebenso die endgültigen Ergebnisse des Vorquartals. Damit haben die Analysten recht vernünftige Anhaltspunkte. Natürlich weichen selbst diese Schätzungen immer noch von den endgültigen Ergebnissen (rote Säulen) ab – und das sogar zum Teil sehr drastisch. Entscheidend ist aber: Zumindest die Richtung stimmt meistens. In den vergangenen acht Quartalen lagen die Analysten mit ihrer Richtungseinschätzung nur zweimal daneben (siehe gelbe Ellipsen). Wohin Sie Ihren Blick jetzt richten müssen Wenn jedoch die Gewinne steigen, dann wäre ein wichtiger Trendwechsel vollzogen: Die schon seit mehreren Quartalen immer wieder erwarteten Gewinnsteigerungen (hellblaue Säulen) würden dann deutlich realistischer. Realistischer wäre dann auch ein nachhaltiger Ausbruch des S&P 500 auf neue Allzeithochs. Falls das während der laufenden Berichtssaison doch noch nicht gelingt, dann könnten die US-Aktien aus der zweiten Reihe einen genaueren Blick wert sein. Diese haben, wie oben gezeigt, die etwas besseren fundamentalen Daten. Sie laufen derzeit auch an der Börse deutlich besser. Auf jeden Fall haben aber die US-Börsen nach dem Brexit wohl bis auf Weiteres die Nase vorn. Das sollten Sie auch bei Ihren Anlageentscheidungen berücksichtigen. Mit besten Grüßen Ihr Torsten Ewert | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|