Beitrag gelesen: 15743 x |

||

|

Viel bewegt hat sich an den Aktienmärkten weiterhin nicht. Wir befinden uns nach wie vor in recht engen Seitwärtsbewegungen. Allerdings mehren sich im kurzfristigen Bereich derzeit die Schwächesignale – insbesondere in den US-Indizes.

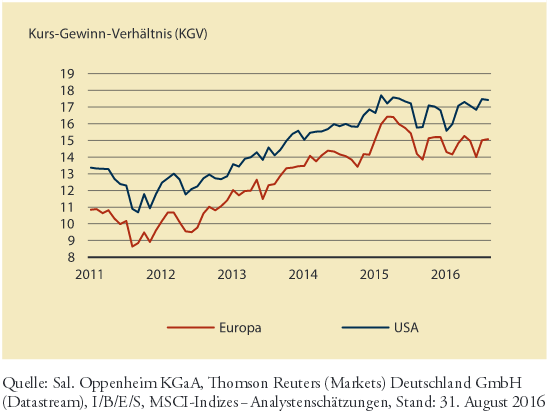

Dow Jones bricht kurzfristige Aufwärtslinie So war der Dow Jones Mitte Juli dynamisch auf ein neues Allzeithoch gestiegen. Doch Anfang September rutschte er wieder unter das Hoch vom Mai 2015 bei 18.351,36 Punkten (horizontale Linie im folgenden Chart) zurück, und das deutlich. Seitdem konnte er es nicht mehr nachhaltig zurückerobern. Der Ausbruch auf ein neues Allzeithoch galt damit bereits als Fehlsignal. Gestern hat der Dow Jones nun ein neues bearishes Signal gesendet, als er eine kurzfristige Aufwärtslinie (grün) dynamisch unterschritt.  Dramatisch ist die Lage damit noch nicht, weil noch kein neues Korrekturtief markiert wurde. Sollte sich der aktuelle Abwärtsimpuls aber (schwungvoll) fortsetzen und es dabei zu Kursen unterhalb von 18.000 Punkten kommen, könnte die saisonal schwache Phase doch noch zum Tragen kommen. S&P 500 testet ehemaliges Allzeithoch Ein ähnlich bearishes Szenario könnte sich im S&P 500 ergeben, wenn es hier zu einer deutlichen Rückkehr unter das ehemalige Allzeithoch bei 2.134,72 Punkten kommt.  Aktuell testet der Kurs diese Marke lediglich von oben. Doch wenn das jüngste Zwischentief bei 2.119 Punkten unterschritten wird, lägen auch hier, genau wie beim Dow Jones, tiefere Hochs und tiefere Tiefs vor, womit sich der Index formell in einem neuen kurzfristigen Abwärtstrend befinden würde. Im Schlimmsten Fall müsste man damit rechnen, dass sogar noch einmal das untere Ende der mehrmonatigen Seitwärtsrange (helles Rechteck) angesteuert wird. Dies würde einen Kursrückgang um rund 15 Prozent bedeuten. Prallt der Nasdaq100 doch noch am Jahr-2000-Hoch ab? Und der Nasdaq100 könnte letztlich doch noch am Jahr-2000-Hoch bei 4.816,35 Zählern abprallen.  Gestern reichte die Tageskerze bereits mit einem Tief bei 4.804 Punkten bis unter das ehemalige Allzeithoch aus der Neuer-Markt-Blase. Ein Schlusskurs von 4.821 Zählern verhinderte aber Schlimmeres. Setzt sich die dynamische Abwärtswelle aber fort, dann könnte es auch hier zu einem (vorerst) nachhaltigen Fehlausbruch kommen. 15-Prozent-Korrektur ist nicht unrealistisch Angesichts der fundamental recht hohen Bewertung der US-Aktien (siehe gestrige Börse-Intern) wäre ein 15-prozentiger Kursrückgang, wie er im S&P 500 droht, sogar durchaus realistisch. Laut einer aktuellen Analyse von Sal. Oppenheim liegt das das Kurs-Gewinn-Verhältnis (KGV) auf Basis der durchschnittlichen Gewinnschätzungen der Analysten für die kommenden zwölf Monate für den MSCI USA bei rund 17,5.  In Europa fällt die Bewertung mit einem KGV von rund 15 zwar etwas moderater aus, ist aber laut Sal. Oppenheim angesichts der aktuell fehlenden Gewinndynamik und eines hohen Optimismus (siehe dazu auch die jüngste Analyse von Torsten Ewert) ebenfalls tendenziell beunruhigend. Insbesondere vor dem Hintergrund, dass für die Unternehmen im S&P 500 im Durchschnitt ein Gewinnrückgang um 2,9 Prozent im dritten Quartal erwartet wird, sind derartige Bewertungen einfach zu ambitioniert. Eine Herbstkorrektur könnte daher die Überbewertungen bereinigen. Dabei würde ein Kursrutsch in den US-Indizes um 15 Prozent die US-Aktien lediglich auf das heutige Bewertungsniveau europäischer Werte bringen. Der Bewertungsunterschied zwischen den USA und Europa beträgt nämlich zufällig rund 15 Prozent. Nur ein Extrem-Szenario Natürlich ist der Kurseinbruch um 15 Prozent nur ein extremes Szenario. Und aktuell haben wir lediglich im sehr kurzfristigen Bereich bearishe Signale. Werden in den US-Indizes die jüngsten Hochs überschritten, sehen die Chartbilder schon wieder sehr viel bullisher aus. Dennoch weisen wir in der Börse-Intern gewohnt frühzeitig auf alle möglichen Risiken hin. Und in der nächsten Zeit sollte man eben sehr genau auf die oben genannten charttechnischen Marken in den US-Indizes achten. Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage Ihr Sven Weisenhaus www.stockstreet.de | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|