Beitrag gelesen: 11327 x |

||

|

Was, wenn die meisten Aktien faul sind? Wenn Sie vor dem Obstregal stehen und lauter faules Obst sehen, dann kaufen Sie kein Obst - nicht einmal die wenigen vielleicht frischen Äpfel, die zwischen den faulen Äpfeln liegen.

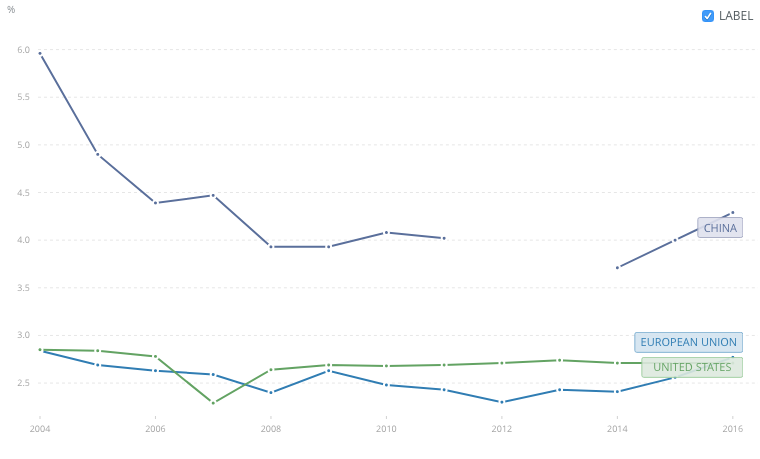

Jede Menge Bullenargumente wurden in den vergangenen Tagen zerstört. Nun sitzen die Bullen vor ihren Aktien und entdecken jede Menge Maden im Fruchtfleisch: Zölle, Vertrauensverlust, technologische Unzulänglichkeiten, Käuferzurückhaltung, ... Gehen wir das Ganze einmal Schritt für Schritt durch: VERTRAUENSVERLUST IM FINANZSEKTOR Morgan Stanley, Citigroup und die Deutsche Bank haben diese Woche allesamt von gestiegenen Finanzierungekosten im Interbankengeschäft gesprochen. In meinem Update zur Deutschen Bank bin ich detailliert darauf eingegangen. Die Bedeutung ist verheerend: Wenn sich Banken gegenseitig nicht Geld leihen wollen, funktioniert der Rückzug der US-Notenbank aus diesem Markt nicht. Tut sie es dennoch, laufen wir auf eine Finanzkrise "Reloaded" zu. Die Fed möchte, dass Banken sich wieder gegenseitig Geld leihen. Das Interbankengeschäft kam in der Finanzkrise 2007 bis 2009 zum Erliegen, die Fed sprang als Vertragspartner für sämtliche finanziellen Bedürfnisse der Banken ein. Nun möchte sich die Fed zurückziehen, doch mangels Vertrauen der Banken untereinander steigt der Libor (Zinssatz für Ausleihungen im Interbankengeschäft) überproportional stark zum Leitzinsanstieg sowie auch zum Renditeanstieg bei US-Staatsanleihen an. Die inzwischen 10 Jahre alte Kritik an der Notenbankpolitik der Fed, dass ein Ausstieg aus der Liquiditätsflutung sehr schwer, wenn nicht gar unmöglich würde, hat diese Woche ihren Beweis gefunden. Folge an den Aktienmärkten: Aktien von Finanztiteln, Versicherungen sowie Immobilienunternehmen können in dieser Marktphase nicht gekauft werden. Wenn keiner Kaufen will und einer Aktien anbietet, stürzt der Kurs ins Bodenlose. ZÖLLE: DER ZWECK HEILIGT NICHT DIE MITTEL Ganz ehrlich, wenn ich die vorauseilende Verurteilung Russlands seitens sämtlicher Europäer für den Fall Skripal sehe, dann ist das der Kniefall vor angelsächsischem Drohgebaren, der sämtliche Ethik über Bord wirft, die wir in den Nachkriegsjahren entwickelt haben. Mag sein, dass sich irgendwann herausstellt, dass die Vorverurteilung richtig war, doch heute schon über das Strafmaß zu sprechen, ist völlig fehl am Platz. Zumal da wieder einmal Sanktionen gefördert werden und Sanktionen haben in den vergangenen Jahren Russland nur gestärkt und Putin am vergangenen Wochenende einen fulminanten Wahlsieg beschert, auf den so ziemlich jeder westliche Politiker neidisch sein kann. Das aktuelle Verhalten ist Provokation und Eskalation und erinnert mich eher an die Methoden des US-Präsidenten Donald Trump. A propos, cui bono (wem zum Vorteil)? Wir lassen uns hier vor den Karren von Donald Trump spannen, der mit Zuckerbrot und Peitsche die weltweiten Handelsbeziehungen neu verhandeln möchte. Und siehe da, Europa wurde gestern in letzter Minute von den US-Stahl und -Aluminiumzöllen ausgenommen - zumindest bis Mai. Befristet, denn Trump möchte gerne verhandeln und durch die befristete (Peitsche) Aussetzung (Zuckerbrot) der Zölle bleibt der Druck auf Europa erhalten. Ziel der US-Zölle ist China: Das US-Außenhandelsdefizit betrug im Jahr 2017 stolze 566 Mrd. USD (+12%). 375 Mrd. USD davon (zwei Drittel!) werden allein im Handel mit China erlitten. Nach der Begründung Trumps, die gestern ausgestrahlt wurde, ist nun klar: Die Zölle richten sich gegen China. Natürlich nutzt der Dealmaker Trump das dadurch entstehende Chaos, um auch andere Handelsbeziehungen zu seinem Vorteil neu zu verhandeln. Ich habe hier im Heibel-Ticker häufig den Zweck der Aktionen Trumps diskutiert und daraus positive Impulse für die Wirtschaft sowie Aktienmärkte abgeleitet. Das hat häufig darüber hinweg getäuscht, dass ich die Mittel, die Trump verwendet, nicht gutheiße. In einer zivilisierten Nachkriegswelt haben wir Institutionen, Diplomaten und Umgangsformen, die uns vor Eskalationen und einem ungewollten kriegerischen Konflikt schützen sollen. Das ignoriert Trump mit seiner brachialen Vorgehensweise und er riskiert damit eine Eskalation, die außer Kontrolle geraten könnte. Es ist der Ritt auf der Rasierklinge, den ich bereits in den ersten Tagen nach seinem Amtsantritt beschrieben habe. Doch für den Zweck, den Trump verfolgt, habe ich durchaus Verständnis. Seit dreißig Jahren höre ich von den Sozies, der Welthandel sei unsozial und nütze nur den Reichen. Seit dreißig Jahren geht die Schere in der Gesellschaft immer weiter auseinander und niemand weiß heute noch, warum das passiert. Die USA haben über Jahrzehnte freien Handel propagiert, im Zweifel zugunsten des freien Handels dem schwächeren Handelspartner Vorteile (Schutzzölle, Handelsbeschränkungen) zugestanden. Ich habe bei der Weltbank eine Gegenüberstellung der weltweiten Zölle einzelner Länder / Regionen gefunden.  Abbildung 1: Zölle: Durchschnitt der USA, EU und China Während Europa durchschnittlich 2,77% Einfuhrzoll erhebt und die USA 2,71%, erheben die Chinesen 4,3%. Gleichzeitig kaufen Chinesen weltweit strategisch Unternehmen auf und verbieten es ausländischen Unternehmen, innerhalb Chinas die Mehrheit an einem Unternehmen zu besitzen. Und das Thema Diebstahl von Intellectual Property (Know How Klau - besser kann ich's nicht übersetzen) seitens der Chinesen ist nicht nur in den USA, sondern auch bei uns in Deutschland ein Thema. Für ein Entwicklungsland ist eine solche Handelspolitik vertretbar, damit es nicht von den Industrieländern überrollt wird. Ein Schwellenland sollte dann sukzessive protektionistische Maßnahmen abbauen, so wie es China tut (immerhin betrugen chinesische Zölle im Jahr 2000 noch 14%). Doch die Zeit, in denen China wohlwollend bevorzugt wurde, ist nun vorbei, sagt Trump. Damit ist Trump in meinen Augen sozialer, als man es ihm zutraut. Nachdem er Ende letzten Jahres noch den Superreichen seines Landes eine Unternehmenssteuerreform geschenkt hat, die mit Rekordkursen an den Aktienmärkten bejubelt wurde, kümmert er sich nun um diejenigen, die im Freien Handel der Globalisierung unter die Räder gekommen sind. Denn die liberale Haltung der USA in den vergangenen Jahrzehnten hat dazu geführt, dass die Armut in den USA immer weiter angestiegen ist. Eigentlich müssten die Sozies der Welt Trump nun unterstützen. Doch leider verwendet Trump Mittel, die ein Zujubeln unmöglich machen. Warum muss ich als Konservativer eigentlich den Sozies erklären, dass Trump ihre Forderungen umsetzt? Vermutlich, weil SPD und CDU schon längst die Seiten gewechselt hat. Oder warum sonst holt "Uns Olaf" als erstes einen Goldmann-Manager ins Finanzministerium - eine Aktion, die von Varoufakis, dem ehemaligen Finanzminister des von Goldman Sachs beratenen Landes Griechenland, mit völligem Unverständnis quittiert wird. "I am already missing Wolfgang Schäuble. At least he did not pretend to be social democratic!" schreibt Varoufakis auf Twitter. (Ich vermisse schon Schäuble. Zumindest hat er nicht vorgetäuscht, Sozialdemokrat zu sein!) China reagiert nun mit der Androhung eigener Zölle. Ich habe bereits mehrfach gesagt, dass Trump ein Dealmaker ist und das China einen Deal mit ihm abschließen wird. Denn China braucht die USA mehr als umgekehrt. China wird gut beraten sein, sich mit der Spieltheorie auseinander zu setzen, um in der nun anstehenden heißen Verhandlungsphase gute Karten zu haben. Folge an den Aktienmärkten: Sämtliche multinational agierenden Unternehmen kann man vor dem Hintergrund des nun anlaufenden Handelsstreits nicht kaufen. Damit sind unsere Vorzeigebranchen Chemie und Automobile getroffen, sowie natürlich alle Zulieferer. Auch Pharma- und Biotechunternehmen könnten vom Handelsstreit ergriffen werden, wie natürlich allen voran die großen Industrieunternehmen (Siemens). Während Anleger diese Aktien nun meiden, ist bei den multinationalen Unternehmen selbst leider auch eine neue Verhaltensweise zu erwarten: Mit Investitionen wird man sich in einer so ungewissen geopolitischen Phase eher zurückhalten. Damit sind auch unsere Maschinenbauer getroffen, denn Aufträge, die kurz vor dem Abschluss standen, werden nun hinausgezögert. DOPPELSCHLAG GEGEN AI Ein autonom fahrendes Uber-Fahrzeug hat am vergangenen Sonntag eine Frau, die ein Fahrrad über die Straße schob, tödlich erfasst. Es ist der erste Unfall mit Todesfolge, der von einem autonom fahrenden Auto verursacht wurde. Ersten Meldungen zufolge kam die Frau aus dem Schatten und wäre auch von einem menschlichen Fahrer nicht gesehen worden. Doch gestern hat die örtliche Polizei ein Bordvideo des Fahrzeugs veröffentlicht, aus dem hervorgeht, dass diese Interpretation nicht stimmt. Uber hat sein Programm autonomes Fahren bis auf weiteres gestoppt. Für mich steht fest, dass autonom fahrende Autos irgendwann in der Zukunft einmal sicherer sein werden als menschliche Fahrer. Doch noch sind wir nicht dort, das hat der tödliche Unfall gezeigt. Damit werden Investitionen der Branche in diese Technologie ab sofort kritischer gesehen. Galt in der Autobranche vor einer Woche noch, dass man so schnell wie möglich dabei sein muss, so werden künftig erst einmal Sicherheitsfragen diskutiert werden. Auch hier werden Investitionen erst einmal auf Eis gelegt. Und dann ist da noch Cambridge Analytica, die persönliche Facebook-Daten mithilfe von künstlicher Intelligenz (AI - Artificial Intelligence) für Wahlkampagnen genutzt haben. Brennan, Wahlkampfberater von Trump, war an der Gründung von Cambridge Analytica beteiligt. Trumps Wahlsieg wird zum Teil den ausgefeilten Analysen dieses Unternehmens zugeschrieben. Facebook-Daten können also mit Hilfe von künstlicher Intelligenz genutzt werden, um Präsidentschaftswahlen zu entscheiden. Wollen wir das? Künstliche Intelligenz wurde so binnen weniger Tage vom Heiligen Gral zum Trojanischen Pferd. Folge an den Aktienmärkten: Anleger verkaufen sämtliche Aktien, die irgendwie mit AI in Verbindung gebracht werden können. Darunter natürlich auch Facebook, Alphabet (Google), Amazon, Apple, Nvidia bis hin zu unserer Infineon. Übrig bleiben Unternehmen, die Konsumartikel und einfache Dienste auf nationalen Märkten verkaufen. Da wir in Deutschland seit Jahrzehnten zugunsten den Exports unser Lohnniveau sträflich vernachlässigt haben, ist der Konsum hierzulande ziemlich mau. Wir haben kürzlich einen solchen Titel unserem Portfolio zugefügt. Übrig bleiben auch Unternehmen in Sondersituationen. Ich habe gestern ein solches Unternehmen vorgestellt. Schauen wir uns mal die wöchentliche Entwicklung der wichtigsten Indizes an: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES 22.03.2018 Woche Δ Σ '18 Δ Dow Jones 23.958 -3,7% -3,5% DAX 12.100 -2,0% -6,3% Nikkei 21.592 -1,0% -5,2% Shanghai A 3.418 -0,8% -1,3% Euro/US-Dollar 1,23 0,2% 2,8% Euro/Yen 129,29 -1,2% -4,2% 10-Jahres-US-Anleihe 2,83% 0,01 0,41 Umlaufrendite Dt 0,35% -0,04 0,07 Feinunze Gold $1.338 1,7% 2,7% Fass Brent Öl $69,05 6,1% 3,7% Kupfer 6.674 -2,3% -6,7% Baltic Dry Shipping 1.117 -6,7% -18,2% Bitcoin 8.561 -3,7% -38,4% Heute geht's im DAX nochmals 1,5% nach unten (Stand 12 Uhr), damit sind Dow Jones und DAX fast gleichauf mit insgesamt 3,5% im Minus. Die asiatischen Märkte wurden noch nicht so stark getroffen. Vielleicht, weil man dort eher auf eine besonnene Reaktion Chinas im Handelsstreit setzt. Ach so, dann war da ja noch die Zinsentscheidung der US-Notenbank: Der neue Fed-Chef Jay Powell hat den Zins um 0,25% angehoben, das war erwartet worden. Er hat die Konjunktur als stark genug bezeichnet, im laufenden Jahr insgesamt drei Zinsschritte zu verkraften. Auch das war erwartet worden. Er hat allerdings auch die Tür für eine vierte Zinsanhebung offen gelassen, sollte die Konjunktur Überhitzungsanzeichen zeigen. Das hat nun den einen oder anderen enttäuscht, man hatte sich gewünscht, dass Powell diese Option ausschließt. Ich halte es jedoch für richtig, dass er sich Optionen offen hält. Doch auf die Aktienmärkte hatte diese Entscheidung in meinen Augen wenig Einfluss. Die wirklichen Gründe für den Ausverkauf habe ich oben aufgelistet. Infolge der leicht angestiegenen Zinssteigerungserwartung in den USA ist der US-Dollar nicht etwas gestiegen, sondern leicht gefallen, weil zunächst die Angst vor einem Abwürgen der US-Konjunktur um sich greift. Der Euro hat also leicht zugelegt. Das US-Zinsniveau ist infolge der Entscheidung natürlich leicht angestiegen (von 2,83% auf 2,93%). Im gestrigen Ausverkauf wurde dann aber der Anleihemarkt als sicherer Hafen gesucht und so stiegen die Kurse für US-Staatsanleihen, so dass die Rendite wieder deutlich zurückfiel (wieder zurück auf 2,83%). Von den 3%, bei deren Überschreiten die Aktienmärkte einen erneuten Ausverkauf erleiden dürften, sind wir also wieder weit entfernt. Auch in Deutschland führte der Crash an den Aktienmärkten zu einer stärkeren Nachfrage nach sicheren Staatsanleihen, die Rendite fiel entsprechend leicht um 0,04%punkte. Der Goldpreis gemessen in US-Dollar hat sich auf den Weg zu neuen Mehrjahreshochs gemacht. Es fehlen nur noch 2%, um aus der seit 2013 geltenden Seitwärtsbewegung nach oben auszubrechen. Auf dem Ölpreis kann ich mir derzeit keinen Reim machen: In meinen Augen spricht alles für fallende Kurse, denn die Long-Spekulationen sind weiterhin auf Rekordniveau und der Handelsstreit könnte die Konjunktur belasten. Dennoch hat der Ölpreis kräftig zugelegt. Kupfer hingegen reagiert logisch, es fällt. So auch der Baltic Dry Verschiffungsindex, der die chinesische Handelsaktivität anzeigt. Da könnte noch mehr Ungemach ins Haus stehen, wenn sich der Handelsstreit ausweitet. Der Bitcoin fällt in Sympathie mit den Aktienmärkten und kann sich nicht, wie das Gold, auf den Weg nach oben machen. Vielleicht gibt es doch noch einen Vertrauensvorteil des physikalisch existierenden Goldes. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|