Beitrag gelesen: 10922 x |

||

|

Die Bank of America Merrill Lynch (BofA) hat diese Woche eine bemerkenswerte Studie veröffentlicht. Darin wird die Ursache des nächsten Crashs aufgezeigt, wann immer dieser auch kommen mag. Die Ursache nach Meinung der BofA? Fehlende Liquidität durch Hochfrequenzhandel (High Frequency Trading - HFT).

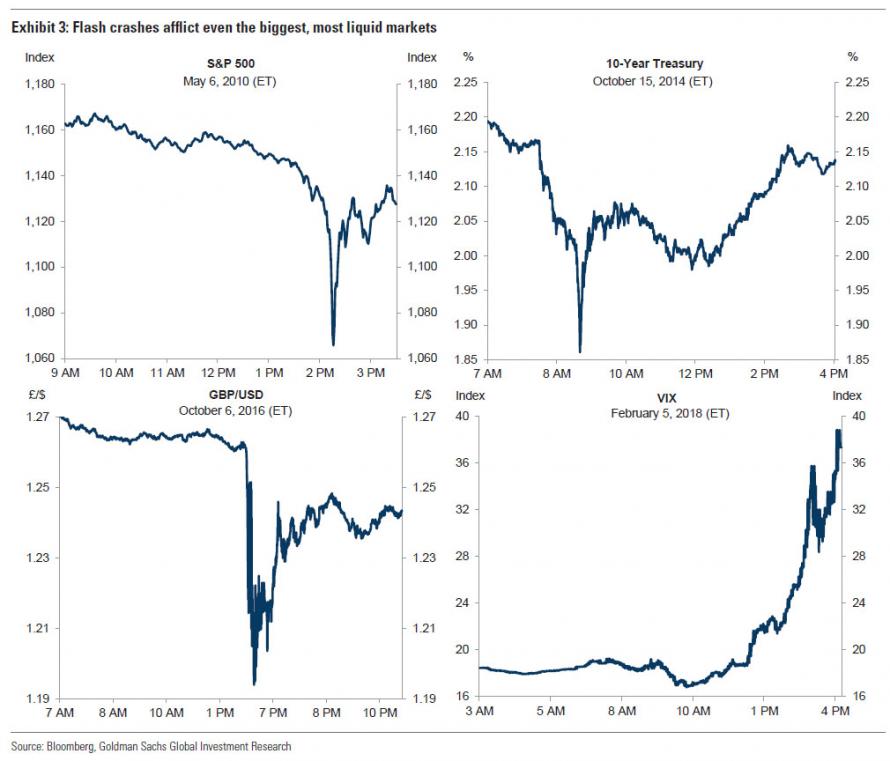

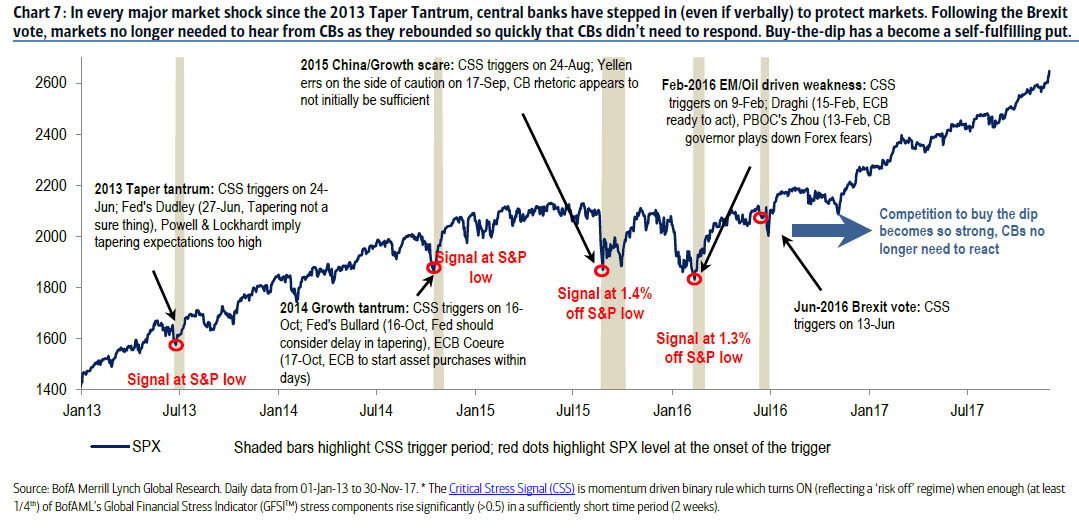

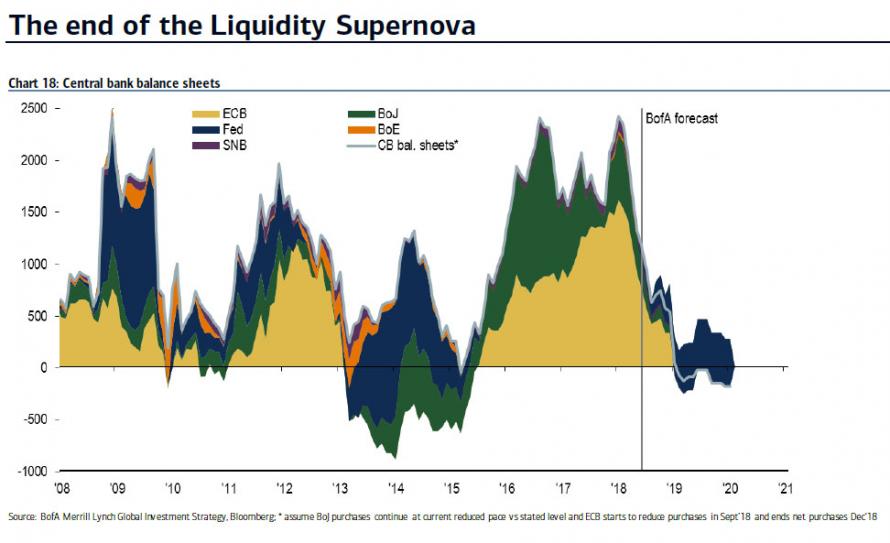

Die alten Hasen unter Ihnen werden sich an den FlashCrash im Mai 2010 erinnern. Damals war der S&P 500 binnen weniger Minuten um 10% eingebrochen, um am Ende des Tages wieder den Großteil des Verlustes gut zu machen. Mit der ursprünglichen Aufgabe der Börse hat das nichts mehr zu tun. Ursprünglich war die Börse ein Ort, an dem Unternehmer ihre Ideen präsentieren konnten und kapitalkräftige Investoren die Ideen dann finanzierten. Die Investoren erhielten Anteilsscheine an der Idee bzw. an dem Unternehmen, Aktien. Erst später fügte man an der Börse die Möglichkeit hinzu, Aktien aus dem eigenen Bestand an andere Investoren zu verkaufen. Stets versuchte man die Anteilsscheine zu einem Wert zu tauschen, die dem Unternehmenswert entspricht. Heute ist von dieser Idee nicht mehr viel übrig. Der Großteil des Börsenhandels wird von HFTs vorgenommen. Dieses Händler zeichnen sich dadurch aus, dass sie die kürzesten und schnellsten Leitungen zur Börse haben. Ihre Büros sind also meist im gleichen Gebäude der Börse, dort werden hochperformante Server mit ausgeklügelten Algorithmen aufgestellt. Diese Algorithmen versuchen mit künstlicher Intelligenz (KI) zu erkennen, wohin die Aktie als nächstes laufen wird. Sollte sie steigen, dann wird gekauft und eine Millisekunde später wieder zu einem geringfügig höheren Kurs verkauft. Je häufiger dieser Trade erfolgreich durchgeführt werden kann, desto größer ist der Gewinn. Es geht bei dieser Form des Handels überhaupt nicht mehr darum, das Unternehmen zu bewerten. Es geht lediglich darum, eine Millisekunde schneller zu sein als der Durchschnittsanleger. HFT-Betreiber behaupten stets, sie würden die Märkte liquider machen. Durch die permanenten Kauf- und Verkaufshandlungen des HFTs seien stets potentielle Käufer und Verkäufer am Markt unterwegs und so würde zu jedem Augenblick ein Gleichgewichtspreis am Markt hergestellt. Man beschleunige somit lediglich die faire Preisfindung. Das ist aber nur auf den ersten Blick richtig. KI-Algorithmen lernen permanent hinzu und agieren entsprechend. Passiert jedoch einmal etwas, das sie noch nicht einordnen können, dann halten sie sich mit Käufen und Verkäufen zurück. Beispielsweise bei einem überraschend positiven Ereignis, das es in der bisherigen Finanzgeschichte noch nicht gab, steigen die Kurse stark an. Das HFT zieht sich zurück und die Kurssteigerungen laufen aus, wenn die menschlichen Anleger den Kurssprung für ausreichend halten. In diesem Fall fällt gar nicht auf, dass die Liquidität plötzlich verschwunden ist. Auf der anderen Seite gibt es aber auch Ereignisse, die zu einem Ausverkauf führen können. Und sobald ein solches Ereignis auftritt, geraten Anleger in Panik und genau jetzt wird Liquidität am Markt benötigt. Aktien sollten bei Panik zu einem angemessenen Unternehmenswert den Besitzer wechseln. Das war jedoch im Mai 2010 nicht der Fall: Damals wurde den Anlegern durch Geld- und Briefkurse vorgegaukelt, es gebe ausreichend Angebot und Nachfrage am Markt. Doch in dem Augenblick, wo eine Verkaufsorder eingegeben wurde, entzogen die Algorithmen der HFT-Betreiber ihre Kaufangebote und die Aktien fielen ins Bodenlose. Goldman Sachs hat beispielhaft vier solcher Flash-Crash Ereignisse der vergangenen acht Jahre aufgeführt:  Abbildung 1: Flashcrashes gem. Goldman Sachs Diese Flashcrashes finden in allen Bereichen des Finanzmarktes statt: Im Anleihemarkt, bei Währungen und sogar im Volatilitätsindex, wie wir erst kürzlich Anfang Februar gesehen haben, als die Rendite der 10 Jahre laufenden US-Staatsanleihe in Richtung 3% lief. Die BofA führt weiter aus, dass es in den vergangenen Jahren immer häufiger Ereignisse gab, in denen die erforderliche Liquidität plötzlich verschwand und nur durch das immer wieder beherzte Eingreifen der Notenbanken wieder herbeigeführt werden konnte. So ist die Liquiditätsflutung der Notenbanken, sei es die US-Notenbank Fed, die europäische EZB oder auch die japanische Bank of Japan, zum Teil auch eine Antwort auf die nicht mehr funktionierende Preisfindung an den Finanzmärkten.  Abbildung 2: Aufgefangene Crashs Notenbanken haben die Finanzmärkte in den vergangenen Jahren systematisch so häufig aufgefangen, dass inzwischen gar keine Aktivität seitens der Notenbanken mehr erforderlich ist: Allein das im Markt erzeugte Grundvertrauen in die Fähigkeit und in den Willen der Notenbanken, Crashs aufzufangen, reicht aus, um in Stresssituationen ausreichend Liquidität zu mobilisieren, um Schlimmeres zu verhindern. Liquidität, so die BofA, die schon bald austrocknen könnte. Denn nachdem die Fed ihre Liquiditätsflutung bereits vor drei Jahren zurückfuhr, befinden sich derzeit die Bank of Japan sowie die EZB in den letzten Zügen, ihre Liquiditätsflutung ebenfalls zu beenden. Und damit schwimmen die Finanzmärkte nicht mehr in Liquidität, sondern es wird schon bald zu einem Zustand kommen, in dem Anlagen verkauft werden müssen, um andere Anlagen zu kaufen. Die zügellose Ausweitung der Geldmengen, die zu immer höheren Kursen an den Finanzmärkten führten, endet bald:  Abbildung 3: Liquiditätsflutung weltweit Was also, wenn das HFT beim nächsten Ausverkauf plötzlich dem Markt die Liquidität entzieht und keine überschüssigen Liquiditätsreserven mehr bei den anderen Marktteilnehmern vorhanden sind? Nun, die Antwort der BofA klingt nicht gut: der Flash-Crash vom Mai 2010 könnte sich nur als niedlicher Vorläufer eines viel heftigeren Marktcrashs erweisen. Algorithmen ersetzen Menschen, Geschwindigkeit ersetzt Kapital, und alles um HFTs Frontrunning zu ermöglichen, womit Liquidität erzeugt wird, wenn man sie nicht braucht und Liquidität entzogen wird, wenn sie benötigt würde. Ich habe das HFT im Heibel-Ticker bereits thematisiert und mit genau diesem Kritikpunkt angeprangert. Schön, dass nun auch die Finanzbranche auf diesen Missstand aufmerksam wird. Doch eines sollten Sie bei solchen Weltuntergangsszenarien nicht vergessen: Märkte können länger irrational bleiben, als Sie solvent. Sprich: wenn Sie darauf wetten, dass in den kommenden Tagen oder Wochen das hier aufgezeigte Crashszenario eintritt, könnten Sie viel Geld verlieren, sofern die Finanzmärkte noch ein oder zwei Jahre weiter nach oben laufen. Schauen wir uns mal an, wie sich die Indizes im Wochenverlauf entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (24.05.2018) Woche Δ Σ '18 Δ Dow Jones 24.749 0,1% -0,3% DAX 12.855 -2,0% -0,5% Nikkei 22.437 -1,8% -1,4% Shanghai A 3.304 0,0% -4,6% Euro/US-Dollar 1,17 -0,7% -2,2% Euro/Yen 128,17 -2,1% -5,0% 10-Jahres-US-Anleihe 2,97% -0,14 0,55 Umlaufrendite Dt 0,33% -0,09 0,05 Feinunze Gold $1.304 1,1% 0,1% Fass Brent Öl $79,27 0,1% 19,1% Kupfer 6.799 0,4% -5,0% Baltic Dry Shipping 1.109 -15,0% -18,8% Bitcoin 7.571 -6,3% -45,5% US-Präsident Donald Trump hat eine Annäherung im Handelsstreit zwischen den USA und China verkündet. Entsprechend ist der US-Dollar gegenüber dem Euro weiter angestiegen und trotz des schwachen Euros investierten internationale Anleger nicht in den DAX, sondern in den Dow Jones. Wie von mir in Aussicht gestellt wendet sich Trump nun Europa und Japan zu, um die Handelsbeziehungen "zu überarbeiten". So stieg der Dow Jones um 0,1% an, der chinesische Shanghai-Index blieb unverändert, während DAX (-2%) und Nikkei (-1,8%) kräftig Federn ließen. Die Rendite der 10 Jahre laufenden US-Anleihe ist wieder unter 3% gerutscht, ein weiteres Plus für die US-Aktienmärkte, denn die Angst vor zu schnellen Zinserhöhungen wird dadurch gemildert. Auch die deutsche Umlaufrendite ist in der abgelaufenen Woche rückläufig gewesen (-0,09%punkte auf 0,33%). Trotz des festen US-Dollars ist der Goldpreis diese Woche angestiegen (+1,1%). Das europäische Öl sprang kurz über die 80 USD/Fass Brent, durch die Ankündigung Saudi Arabiens und Russlands, die Förderrestriktionen gegebenenfalls aufzuheben, legte der Ölpreis heute jedoch den Rückwärtsgang ein. Nochmals: Ich glaube nicht, dass es die Russen und Saudis ernst meinen, sie werden einen Preisrückgang um vielleicht 5-10% erzeugen. Mehr nicht. Der Bitcoin (-6,3%) hat eine Schulter-Kopf-Schulter-Formation gebildet, die laut Charttechnikern für einen Kurssturz sorgen könnte. Da der Wert des Bitcoins nicht wirklich berechenbar oder abzuschätzen ist, dürfte die Kryptowährung anfällig für solche charttechnischen Prognosen sein, die sich selbst bei fundamental unterlegten Werten wie Aktien bisweilen durchsetzen. Ich wäre also vorsichtig. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|