Beitrag gelesen: 11884 x |

||

|

Der DAX ist diese Woche bereits um 2,5% angesprungen, der Bitcoin hat die 40.000 USD geknackt und Tesla konnte in den ersten Tagen des neuen Jahres bereits um 30% zulegen! Der Quadratmeter Bauland wird in meiner Nachbarschaft auf 2.200 Euro taxiert, ich war bis vor kurzem von 800-1.000 Euro ausgegangen. Ja, liebe Notenbanken, von Inflation keine Spur, oder? Ich habe gelesen, dass die EZB im Rahmen ihrer strategischen Neuausrichtung nach Möglichkeiten sucht, den Zins für langfristig laufende Anleihen zu beeinflussen, ohne über den Geldmarkt gehen zu müssen. Abenteuerlich.

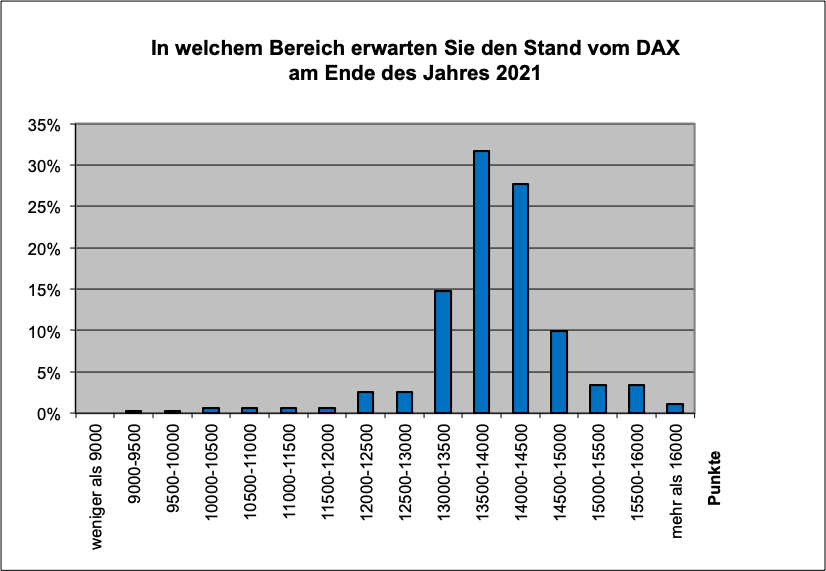

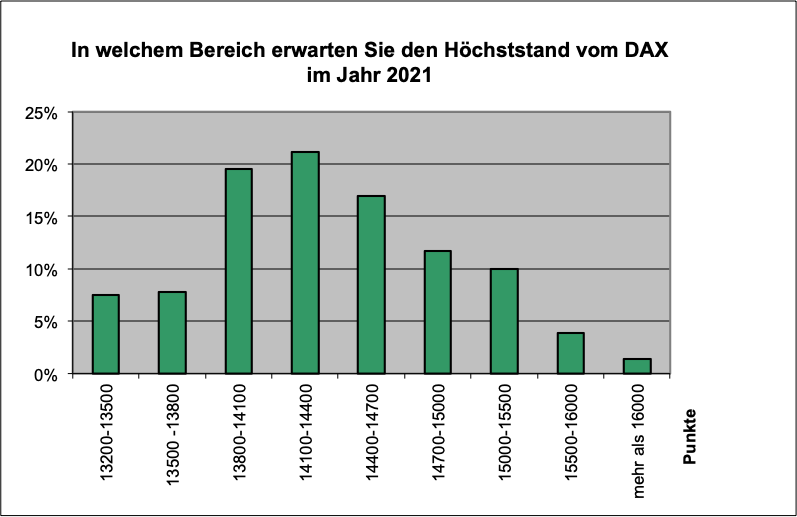

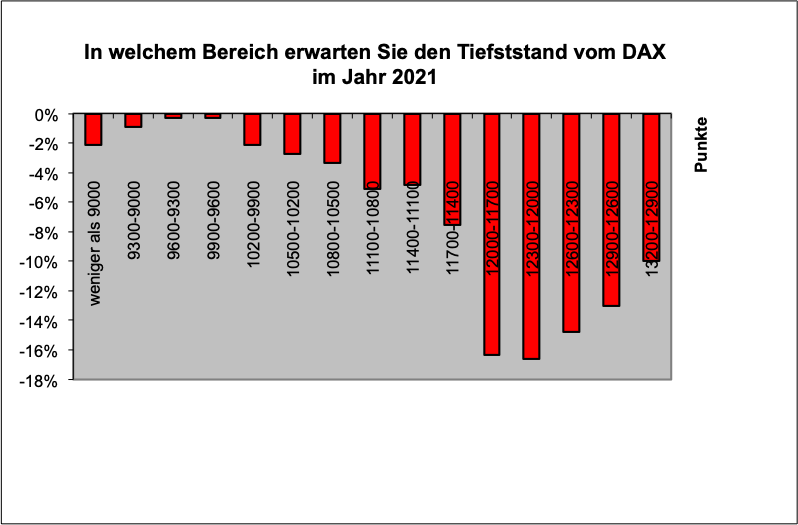

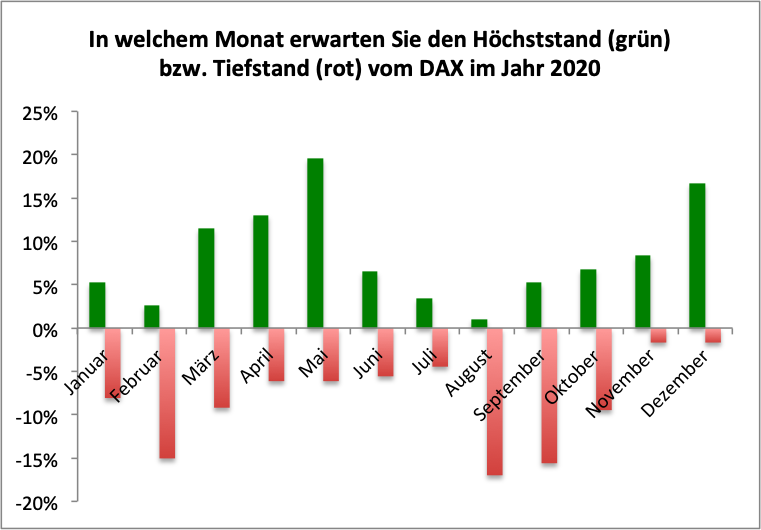

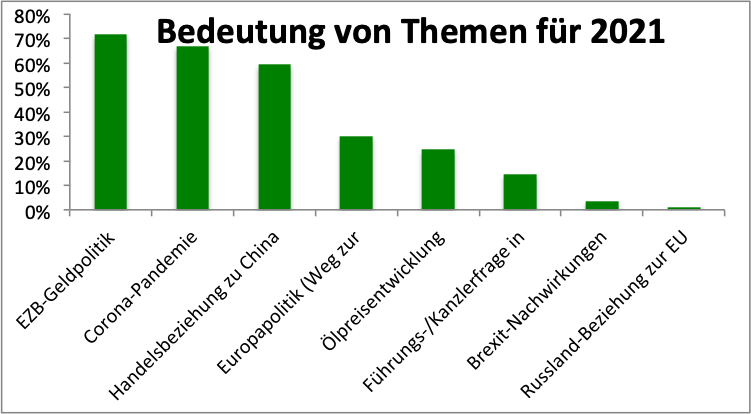

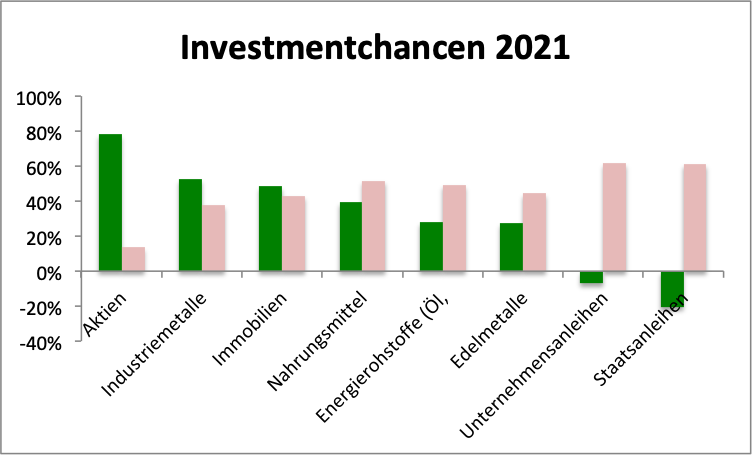

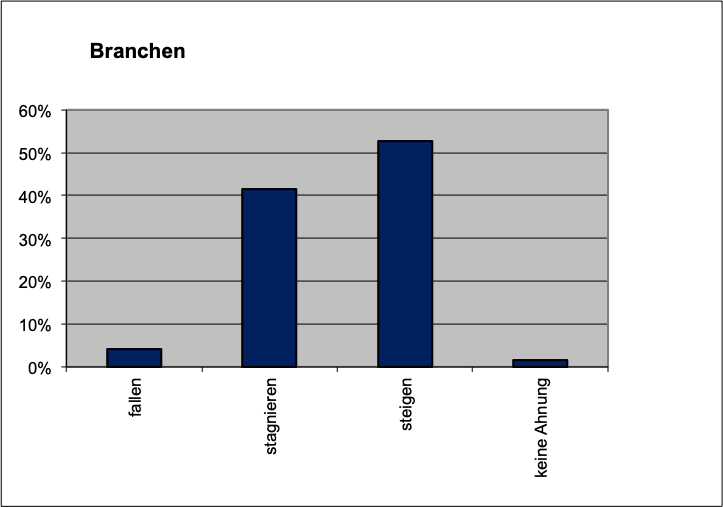

Für uns Anleger sind das goldene Zeiten, wobei der Gradmesser der Inflation, das Gold, tatsächlich nicht anschlägt. Die Feinunze Gold verlor diese Woche 1,4%. Ich denke, die überschüssige Liquidität der Anleger wandert derzeit eher in den Bitcoin als ins Gold. Den Bitcoin können Sie problemlos über Landesgrenzen mitnehmen, beim Gold ist das nicht so einfach. DURCH DISRUPTION ZUM MILLIARDÄR "Zuerst ignorieren sie dich, dann lachen sie über dich, dann bekämpfen sie dich und dann gewinnst du." Mahatma Gandhi 1990-2000: Es ist nicht leicht, Milliardär zu werden: Bill Gates lief sich in der Industrie die Hacken wund, niemand wollte Computer für den Privatanwender bauen. Das solle man den Profis überlassen, war die Antwort und IBM hatte eine ganze IT-Industrie erschaffen, die von den Personal Computern nichts wissen wollte. Der IBM Mainframe fristet heute ein Nischendasein, Bill Gates wurde mit seinem Betriebssystem für Personal Computer, dem Windows, zum reichsten Mann der Welt. 2000-2010: Man muss in Büchern herumblättern, wenn man sich eine Kaufentscheidung bilden möchte, so das Dogma des Buchhandels vor 20 Jahren. Jeff Bezos bot die Bücher im Online-Versand an und hatte nicht nur alle Buchhändler der Welt, sondern später auch alle Einzelhändler der Welt gegen sich. Eine kleine Nische, die kaum Potential habe, urteilten viele damals. Amazon liefert heute so ziemlich alles, was das Herz an materiellen Wünschen hat. Jeff Bezos löste Bill Gates als reichsten Mann der Welt ab. 2010-2020: Wenn Sie sich einmal die Ölindustrie und deren weltweite Logistiknetze anschauen, dann können Sie sich vorstellen, dass nicht nur die Autoindustrie gegen die Ablösung der Verbrennermotoren war: Als wichtiger Abnehmer der Ölindustrie liefen also gleich mehrere Branchen weltweit Sturm gegen das Elektroauto. Elon Musk peitschte sein Projekt durch, baute weltweit mangels Kooperationswillen in der Ölindustrie (denen gehören die meisten Tankstellen) ein eigenes Netz an Ladesäulen auf, die weltweit größten Batteriefabriken (Giga-Factories). Durch den Kurssprung in den Tesla-Aktien löste Elon Musk gestern Jeff Bezos als reichten Mann der Welt ab. 2020-2030: Vielleicht steht der nächste Milliardär ja schon in den Startlöchern. Der Erfinder des Bitcoin ist nicht bekannt. Die mRNA-Technologie wird von mehreren Unternehmen genutzt, aber Moderna und BionTech scheinen die Nase vorn zu haben. Beyond Meat krumpelt die Nahrungsmittelindustrie um. Und Zoom Video und Twilio verändern die Art und Weise, in der wir untereinander kommunizieren. Spannend! Und es lohnt sich, am Ball zu bleiben. Ich habe den Eindruck, dass die Coronakrise in einigen Bereichen Entwicklungen der kommenden Jahre vorweg genommen hat. So konnten die Aktien von BionTech, Zoom Video usw. im vergangenen Jahr exorbitant anspringen. Im Jahr 2021 wird sich zeigen, welche Entwicklungen tatsächlich beschleunigt wurden, und welche lediglich eine Sonderkonjunktur erfuhren. JAHRESAUSBLICK 2021 Bereits seit sechs Jahren führe ich die Jahresumfrage unter Lesern des Handelsblatts durch. Im Sinne der Sentiment-Theorie interpretiere ich die Mehrheitsmeinung dahingehend, dass es unwahrscheinlich ist, dass genau diese Erwartung eintritt. Vielmehr haben Untersuchungen gezeigt, dass an den Finanzmärkten in der Regel das Unerwartete passiert. Das Ergebnis meiner Analyse der Jahresumfrage vor einem Jahr war die Erwartung, dass der DAX frühzeitig im Jahr 2020 ausverkauft würde, um dann bis in den November hinein stark anzusteigen. Den Jahresschlusskurs hatte ich sodann auf knapp unter das Jahreshoch taxiert. Optisch betrachtet habe ich damit ziemlich gut gelegen. Wenn wir jedoch die Beschriftung der X-Achse zufügen, könnte ich nicht schlechter gelegen haben: Das Tief hatte ich auf über 12.000 festgelegt und als Jahreshoch hielt ich die 15.000 Punkte für möglich. Nun könnte man sagen, die Corona-Pandemie hat ohnehin alles auf den Kopf gestellt. Doch gerade solche unvorhersehbaren Ereignisse sollen ja mit Hilfe technischer Instrumente, wie beispielsweise dieser Jahresumfrage, berücksichtigt werden. Dennoch würde ich sagen, dass wir den Verlauf recht gut prognostiziert haben, wenngleich die Intensität durch Corona nach unten verstärkt wurde. Heute werden wir untersuchen, ob der Lauf in Richtung 15.000 nur um ein Jahr verschoben wurde, oder ob sich nach Corona eine vollständig neue Situation ergibt. Bei unserer Jahresumfrage vor einem Jahr wurde die Anlage in Immobilien als beste Investmentchance bezeichnet, gefolgt von Aktien und Edelmetallen. Industriemetalle (bspw. Kupfer) und Nahrungsmittel (bspw. Getreide) wurden als mäßig attraktiv betrachtet. Tatsächlich haben gerade Industriemetalle (+26%) und Nahrungsmittel (+16%) im abgelaufenen Jahr eine gute Performance gezeigt. Der DAX konnte sich auf Jahressicht knapp ins Plus retten (+3,5%). Immobilien muss man für das Jahr 2020 detailliert betrachten: Bauland zeigt mit +13% den stärksten Wertzuwachs, gefolgt von Wohnimmobilien mit +8%. Gewerbeimmobilien litten stark unter der Corona-Pandemie, wobei Büroimmobilien Einbußen erlitten, während Flächen für logistische Nutzung gefragt waren. Wenngleich der Wertzuwachs bei Wohnimmobilien nicht mit Industriemetallen und Nahrungsmitteln mithalten konnte, so ändert sich das Bild wenn wir berücksichtigen, dass Immobilien in der Regel zu einem großen Teil finanziert werden. Die Wertentwicklung des Eigenkapitals ist, auch nach Abzug der derzeit niedrigen Zinsen, deutlich höher anzusetzen. Hier die Jahresperformance: Kupfer +26% Getreide +16% Gold +12% Immobilien 8% DAX +3,5% Anleihen +0,5% Öl -25% Dow Jones +6% Nikkei +16% Shanghai A-Aktien +12% In einem Punkt haben die Umfrageteilnehmer vor einem Jahr gut gelegen: Der Median der Umfrageerwartung von vor einem Jahr erwartete einen DAX-Jahresschluss 2020 bei 13.750 Punkten, was einem Plus von 3,8% entsprochen hätte. Mit dem tatsächlichen Jahresschlusskurs von 13.719 (+3,5%) wurde dieser Median ziemlich gut getroffen. In den vergangenen 50 Jahren hat der DAX nur fünfmal mit einem so kleinen Plus (kleiner 5%) geschlossen. Nun hat die Corona-Pandemie zu einem durchweg überraschenden und untypischen Börsenjahr geführt, sowohl im Ergebnis als auch im Verlauf. Ich wäre daher vorsichtig, unseren Umfrageteilnehmern vorschnell eine hohe Trefferquote zuzusprechen: Auch ein blindes Huhn findet mal ein Korn. GEDÄMPFTE ERWARTUNGEN FÜR AKTIEN IM JAHR 2021 Für das Jahr 2021 erwarten Anleger nicht viel vom Aktienmarkt: zum Jahresende dürfte sich der DAX in etwa erneut auf dem aktuellen Kursniveau bewegen, wenn unsere Umfrageteilnehmer Recht haben.  Abbildung 1: Jahresumfrage Handelsblatt: Jahresschlusskurs DAX Die meisten gehen von einem Jahresschlusskurs im Bereich von 13.600 bis 13.900 aus, was im Mittel einem Jahresplus von mageren 0,2% entspräche. Wenn wir die durchschnittliche Erwartung unter Einbeziehung aller Antworten errechnen, ergibt sich sogar nur ein Wert von 13.726 Punkten, also +0,1%. Interessant dabei ist, dass die Streuung der Erwartungen sehr gering ist: 60% aller Teilnehmer erwarten einen Jahresschlusskurs zwischen 13.500 und 14.400 Punkten. Werte außerhalb dieses Bereiches wurden nur vereinzelt ausgewählt. Einen Schlusskurs unter 13.000 befürchtet fast keiner mehr. Nach oben gibt es vereinzelte Stimmen, die sogar einen DAX bis 16.000 Punkte erwarten.  Abbildung 2: Jahresumfrage Handelsblatt: Jahreshoch im DAX Das Jahreshoch wird gemäß der Erwartung unserer Umfrageteilnehmer mindestens über 13.950 Punkten liegen, im Mittel wird ein Jahreshoch bei 14.250 (+3,9%) Punkten erwartet. Berechnen wir den Durchschnitt aller Erwartungen, so erhalten wir einen Wert von 14.385 Punkten (+4,9%). Ein Jahreshoch über 14.850 Punkte (+8,2%) hält kaum jemand für möglich.  Abbildung 3: Jahresumfrage Handelsblatt: Jahrestief im DAX Auch beim Jahrestief sind die Erwartungen etwas pessimistischer: Unter 12.750 Punkte (-7,1%) sollte der DAX nach der Erwartung unserer Umfrageteilnehmer mindestens nochmals rutschen. Im Mittel wird sogar ein zwischenzeitliches Abrutschen bis auf 12.150 Punkte (-11,4%) befürchtet. Das durchschnittlich erwartete Tief im Jahr 2021 liegt bei 11.910 Punkten (-13,2%). Immerhin fürchtet kaum jemand ein erneutes Abrutschen unter 11.250 Punkte (-18%). Ich finde dieses Ergebnis merkwürdig: Im Jahr 2019 sprang der DAX um 25% an. Im Corona-Jahr 2020 betrug die Schwankungsbreite im DAX über 60%! Für das Jahr 2021 gehen Anleger jedoch nur von einer maximalen Schwankungsbreite von 24% aus, die meisten erwarten eine Schwankungsbreite von nur 17%. Es wäre schön, wenn’s so kommt.  Abbildung 4: Jahresumfrage Handelsblatt: Jahresverlauf Für den DAX erwarten die meisten Anleger das Jahreshoch im Mai. „Sell in May and go away...” heißt eine Börsenweisheit, die sich offensichtlich in den Köpfen der Anleger festgesetzt hat. Doch in den vergangenen Jahren galt diese Regel kaum. Das Jahrestief wird im August erwartet, ebenfalls entsprechend der obigen Börsenregel: „… and always remember to come back in September”. Bis zum Jahresschluss würde der DAX dann wieder in Richtung seiner Höchststände marschieren, wenn wir der Erwartung unserer Umfrageteilnehmer glauben. Soweit wird hier eine durchaus typische Jahresentwicklung erwartet. Untypisch ist jedoch die Befürchtung eines unmittelbar anstehenden Ausverkaufs zum Jahresbeginn: Verhältnismäßig viele Anleger befürchten, dass wir bereits im Februar das Jahrestief sehen können. Daraus können wir zwei Schlussfolgerungen ziehen: Zum einen wird der Markt aktuell als überhitzt wahrgenommen, so dass kurzfristig keine weiteren Kurssteigerungen erwartet werden. Nach dem Jahresschlussspurt wird nun eine Konsolidierung bis hin zu einer Korrektur erwartet. Zum anderen spiegelt die Erwartung der Kurstiefs bereits so früh im Jahr die optimistische Erwartung der Anleger wider, dass die Kurse im Jahr 2021 überwiegend steigen werden. Diese Erwartung widerspricht offensichtlich der weiter oben formulierten Erwartung der geringen Sprunghöhe im DAX: Wenn der DAX schon in den kommenden Wochen sein Tief sieht und dann für den Rest des Jahres steigt, dann erscheint das Kursziel bis zum Jahresende bei durchschnittlich 13.726 Punkten (+0,1%) sehr konservativ. Einzige Erklärungsmöglichkeit wäre ein heftiger Ausverkauf in den kommenden Wochen, so dass der DAX von tiefem Niveau aus dann das ganze Jahr steigen kann, ohne über die 14.000 Punkte zu springen. Das wäre eine Entwicklung, die der DAX-Entwicklung aus dem Pandemie-Jahr 2020 entspräche. Ich halte das für sehr unwahrscheinlich. THEMEN 2020: CORONA-PANDEMIE, EZB-GELDPOLITIK & CHINA  Abbildung 5: Jahresumfrage Handelsblatt: Themen für 2021 Die Corona-Pandemie wird uns auch im Jahr 2021 noch beschäftigen, glauben die Umfrageteilnehmer. Noch wichtiger für die Entwicklung an den Aktienmärkten dürfte die Geldpolitik der EZB werden. Das dritte große Thema ist die Handelsbeziehung zu China. Damit hat es die Corona-Pandemie direkt unter die Top 3 geschafft. Das ist wenig erstaunlich, wenn wir uns die Zusammenhänge betrachten: Die Geldpolitik wurde aufgrund der Corona-Pandemie nochmals deutlich gelockert. China ist bislang am besten durch die Pandemie gesegelt und entsprechend hoch sind die Erwartungen an die Handelsbeziehungen mit China, während viele andere Handelspartner noch an den richtigen Lockdown-Regeln feilen. Wesentlich aussagekräftiger sind in meinen Augen die Themen, die NICHT mehr als so wichtig angesehen werden: Die Beziehung zu Russland wurde vor einem Jahr noch als mäßig wichtiges Thema betrachtet, inzwischen ist diese Beziehung nach Ansicht der Anleger völlig unbedeutend. Auch die Brexit-Nachwirkungen werden von Anlegern völlig außer acht gelassen. Da die meisten Umfrageteilnehmer in der Vorweihnachtszeit abgestimmt haben, kannten sie die Einigung in letzter Sekunde noch nicht. Ein Harter Brexit galt als unabwendbar. Selbst dem harten Brexit hätten Anleger also wenig wirtschaftliche Auswirkungen zugesprochen. Die Kanzlerfrage / Führungsfrage der CDU/CSU rückt im Jahr 2021 langsam in den Fokus der Anleger, doch so wirklich wichtig wird auch dieses Thema nicht genommen. Die Europapolitik mit der Weichenstellung für eine Bankenunion und für einen gemeinsamen Euro-Haushalt wird ebenfalls weniger wichtig genommen als noch vor einem Jahr. Es hat für mich den Anschein, dass Corona, die daraus folgende Geldpolitik und die Handelsbeziehung zu China als rettender Anker in dieser Notlage alle anderen Themen in den Hintergrund drängen. INVESTMENTCHANCEN: AKTIEN, INDUSTRIEMETALLE UND IMMOBILIEN  Abbildung 6: Jahresumfrage Handelsblatt: Investmentchancen für 2021 Kurz zur Erläuterung: Der grüne Balken zeigt den Bullenüberhang gegenüber den Bären an – bzw. im Falle der Anleihen den Bärenüberhang. Der rote Balken zeigt an, wie viele Anleger sich in der jeweiligen Frage nicht zu einer Meinung durchringen konnten. Je kleiner der rote Balken, desto überzeugter sind die Anleger von ihrer Meinung. Im Sinne der Sentiment-Theorie wird diese Meinung dadurch um so gefährlicher bzw. zu einem stärkeren Kontraindikator. Aktien sind in diesem Jahr der unumstritten beste Anlageplatz. Aktien haben nicht nur die verhältnismäßig besten Erwartungen, sondern auch am wenigsten Zweifler auf sich vereint. Das ist eine gefährliche Mischung, die mit dem schrecklichen Wort „alternativlos” beschrieben wird. Denn gleichzeitig ist die Erwartung für die Aktienperformance für das Jahr 2021 sehr gering, wie ich weiter oben gezeigt habe. Das ist entweder ein Widerspruch, oder aber es spiegelt eine große Skepsis gegenüber den aktuellen Entwicklungen wider. Die zweitbeste Investmentchance sehen Anleger in Industriemetallen. Nachdem das Kupfer im Jahr 2020 mit Abstand am besten abschnitt, entspricht diese optimistische Haltung lediglich der Erwartung, dass alles so weiterlaufen werde wie bislang. Ganz ähnlich ist auch die hohe Erwartungshaltung hinsichtlich der Nahrungsmittelpreise zu sehen. Immobilien wurden als Investmentchance auf den dritten Platz gedrängt. Wurde vor einem Jahr der Immobilienmarkt von Anlegern noch weitgehend undifferenziert betrachtet, so scheint sich die stark unterschiedliche Entwicklung von Wohn- und Logistikimmobilien zu Büroimmobilien doch in den Köpfen der Anleger niedergeschlagen zu haben: Ganz so einfach ist das Investieren in Immobilien wohl doch nicht. Für den Ölpreis erwartet man nach dem heftigen Ausverkauf im Corona-Jahr eine Fortsetzung der Aufholjagd. Diese Erwartung ist nicht von der Hand zu weisen: Der Stillstand westlicher Ökonomien hat Öllager weltweit überlaufen lassen, ein negativer Ölpreis war kurzzeitig die Folge. Im Jahr 2021 werden die Ökonomien wieder anlaufen, während die Ölföderkapazitäten reduziert wurden. Höhere Ölpreise als vor der Pandemie sind durchaus möglich. Die Erwartungshaltung für Edelmetalle ist verhältnismäßig moderat. Ich würde zwei Gründe dafür anführen: Zum einen tritt der Bedarf an Absicherung, wie es das gelbe Metall für Anleger bietet, in Zeiten eines Aufschwungs in den Hintergrund. Zum anderen hat sich die Kryptowährung Bitcoin für viele Anleger als Absicherung gegen Politik und Wirtschaft etabliert. Kapital, das früher in Gold geparkt wurde, wird heute auch in den Bitcoin investiert. Zinsen bleiben auf absehbare Zeit niedrig, entsprechend unattraktiv sind Unternehmens- und Staatsanleihen in den Augen der Anleger. Fazit: Gedämpfte Erwartung für Aktien macht Mut für 2020 Eingangs hatte ich die Frage aufgeworfen, ob der Lauf des DAX in Richtung 15.000 Punkte durch Corona nur um ein Jahr verschoben wurde, oder ob sich eine gänzlich neue Situation ergibt. Da wir die Ergebnisse der Umfrage dahingehend interpretieren, dass die Mehrheitserwartung an den Märkten bereits eingepreist ist und daher etwas anderes passieren wird, halte ich es durchaus für möglich, dass die Corona-Pandemie die vor einem Jahr als unerwartete und somit wahrscheinliche Entwicklung nur um ein Jahr verschoben hat. Insbesondere aufgrund der weiterhin moderaten Erwartungshaltung der Anleger sowie der vergleichsweise größeren Angst vor Kursverlusten (DAX notiert bereits im oberen Bereich der Erwartungsspanne) halte ich es für möglich, dass der DAX seinen Lauf in Richtung 15.000 Punkte im Jahr 2021 nachholt. Ein überraschender Jahresverlauf wäre ein Durchstarten der Aktienmärkte gleich zum Jahresbeginn, da derzeit viele Anleger eine Korrektur erwarten. Wir würden also schon bis Februar mehrere neue Allzeithochs schreiben. Eine irgendwann notwendige Korrektur der exorbitanten Rallye könnte dann im Frühjahr erfolgen und deutlich stärker ausfallen als erwartet. Mich macht gerade die Erwartung der geringen Kursschwankungen für 2021 skeptisch. Zwar haben sich viele Themen in Wohlgefallen aufgelöst: Ein Impfstoff gegen Corona existiert, der Brexit erfolgt geregelt und im Weißen Haus zieht bald ein moderater Diplomat ein. Doch die Notenbankpressen laufen heiß und sollte die Konjunktur sich tatsächlich erholen, wie derzeit bereits absehbar, dann wird die EZB ihre lockere Haltung überdenken müssen. Und genau das ist eine Gefahr, die an den Aktienmärkten sehr negativ aufgenommen würde.  Abbildung 7: Jahresumfrage Handelsblatt: Branchen für 2021 So sind Anleger derzeit stark in zyklischen Aktien investiert, denn von ihnen verspricht man sich im Jahr 2021 die beste Performance. Gleichzeitig wird auch den Corona-Profiteuren ein weiterhin großes Kurspotential zugesprochen. Defensiven Dividendentiteln hingegen wird kaum Interesse entgegen gebracht. Zykliker wie die Automobilindustrie, aber auch die Chemie- und Logistikbranche sollen also die größten Kurschancen haben. Gleichzeitig sollen aber auch der Online-Handel und die Pharmabranche weiter gute Geschäfte machen. Nicht-zyklische Unternehmen wie Energieversorger und Telekom-Provider hingegen werden links liegen gelassen. Ich finde das interessant. Anleger haben Angst vor einer größeren Korrektur, lassen aber dennoch die stabilen Dividendenbringer links liegen. Ich kann mir daher gut vorstellen, dass eine Korrektur, wenn sie denn im Frühjahr kommen sollte, insbesondere sowohl die gut gelaufenen Corona-Profiteure als auch die Zykliker treffen dürfte, während die Dividendentitel vergleichsweise ungeschoren davon kommen könnten. Zur Jahresmitte könnten sich dann neue Favoriten am Aktienmarkt herausbilden. Welche das dann sein könnten, lässt sich heute noch nicht absehen. Ich denke jedoch es könnte sich lohnen, frühzeitig einen Blick auf die Energieversorger und Telekom-Provider zuwerfen. WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (07.01.21) Woche Δ Σ '21 Δ Dow Jones 31.019 1,7% 1,7% DAX 14.050 2,4% 2,4% Nikkei 28.139 2,5% 2,5% Shanghai A 3.742 4,6% 4,6% Euro/US-Dollar 1,22 -0,4% -0,4% Euro/Yen 127,28 0,4% 0,4% 10-Jahres-US-Anleihe 1,12% 0,18 0,18 Umlaufrendite Dt -0,56% 0,00 0,00 Feinunze Gold $1.852 -1,7% -1,7% Fass Brent Öl $55,53 8,1% 8,1% Kupfer 8.129 3,7% 3,7% Baltic Dry Shipping 1.448 6,0% 6,0% Bitcoin 41.303 46,7% 46,7% Sämtliche Aktienmärkte sind bereits in den ersten Tagen des neuen Jahres angesprungen. Ein Blick auf die Branche zeigt, dass Rohstoffaktien (K+S +27%, KWS Saat +12%, ThyssenKrupp +9%) von den sich aufhellenden Konjunkturaussichten profitieren - sowie vom Schneefall (K+S Streusalz). Das Rohstoffsegemnt der DAX-Familie ist diese Woche bereits um 8% angesprungen. Dicht gefolgt von den Versorgern (+7,7%) mit Encavis +14%, Verbio +15%, SMA Solar +18% und Norden +16%. Aber auch die Dividendenbringer der Versorger wie RWE +11%, Siemens Energy +12% und Uniper +9% müssen sich nicht verstecken. Zeigt sich hier schon eine Überraschungsperformance gemäß obiger Branchenbetrachtung der Jahresumfrage? Der Marketingbereich gab diese 1,4% ab, angeführt durch Ströer Media (-8%). Der Versuch der Zweiteilung in Corona-Profiteure und Corona-Verlierer hilft hier nicht weiter. Ich denke, Anleger haben den Blick auf die Zeit nach Corona geworfen und schauen nach, wer am besten aus der Krise kommt. Und das können sowohl Profiteure sein (Global Fashion +12%) als auch Verlierer (König & Bauer +11%). | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|