Beitrag gelesen: 11178 x |

||

|

So, wie die Notenbanken durch das Öffnen der Geldschleusen (niedrige Zinsen, Anleihekäufe) Konjunkturwachstum in schlechten Zeiten erzeugen können, so können sie in guten Zeiten durch Zinsanhebungen das Konjunkturwachstum auch bremsen. In den Köpfen vieler Anleger ist fest eingebrannt, dass steigende Zinsen schlecht sind für den Aktienmarkt.

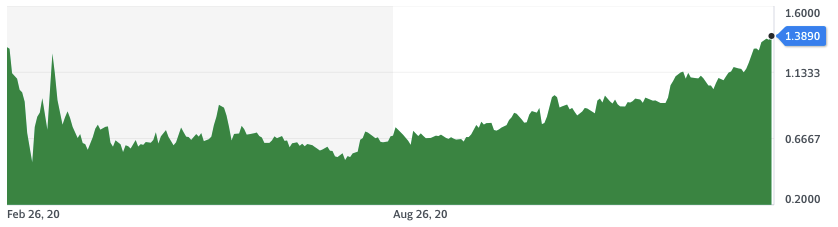

Abbildung 1: Zinsentwicklung der 10 Jahre laufenden US-Staatsanleihe Die Zinsentwicklung der 10 Jahre laufenden US-Staatsanleihe (Treasury Yield 10 Years TNX) erreichte im Coronacrash ein historisches Tief bei 0,5%, besuchte dieses Tief im August ein zweites Mal und steigt seither kontinuierlich an. Ein steigender Zins spiegelt Zuversicht der Wirtschaft wider. Zuversicht darüber, dass Corona mit Hilfe eines Impfstoffes besiegt werden kann und Zuversicht darüber, dass die Wirtschaft sich im Anschluss wieder erholen wird. Noch zum Jahreswechsel notierte der Zins unter 1%, doch seither beschleunigt sich der Zinsanstieg, heute ist der Zins über 1,5% gesprungen (aktuell 1,518%). Die Zinsentwicklung ist in meinen Augen die natürliche Folge der gestiegenen Aktienkurse, denn schon die Aktienkurse sind aus Vorfreude auf die Zeit nach Corona kräftig angesprungen. Ich hatte im Jahresausblick bereits darauf hingewiesen, dass in diesem Jahr ein stark ansteigender Zins zu Irritationen führen kann. Und das haben wir jetzt. Die Auswirkungen sind vielfältig, aber eine Schlussfolgerung ist falsch: Der gestiegene Zins ist (noch lange) nicht geeignet, den erwarteten Konjunkturaufschwung zu bremsen oder gar zu beenden. Solche Ängste sind völlig überzogen und daher fürchte ich auch keinen heftigen Ausverkauf. Es wird allerdings immer wieder Korrekturen geben. Die muss es sogar geben, denn es gibt technische Gründe dafür. Institutionelle Anleger steuern ihre Portfolios unter anderem auch mit Hilfe der Finanzmathematik. Es lässt sich eine zu erwartende Volatilität berechnen, ein Marktalpha und -beta etc. Stets wird abgewogen, wieviel Rendite man gerne erzielen möchte und welche Risiken man dafür einzugehen bereit ist. Klar, wer am Mittwoch alles auf Gamestop gesetzt hat, konnte sich am Donnerstag über 100% Gewinn freuen. Doch solche Glücksritter gibt es in der professionellen Finanzbranche nicht (hmm, besser gesagt: sehr selten). Wenn nun der zu erzielende und als risikolos betrachtete Zins am Markt steigt, dann ändern sich in der Finanzmathematik beide Seiten der Gleichung: Die Rendite der Staatspapiere (und vieler anderer Zinspapiere) wird attraktiver und kann damit einen größeren Anteil im Portfolio einnehmen. Gleichzeitig sinken die Kursziele der Aktien, insbesondere der Wachstumsaktien. Das Erste ist leicht nachvollziehbar: Höhere Zinsen machen Anleihen attraktiver. Doch der zweite Punkt ist etwas komplizierter. Ich hatte vor einigen Wochen ausgeführt, dass ich Unternehmensbewertungen auch nach dem DCF-Modell vornehme: Das Discounter Cashflow Modell betrachtet die in der Zukunft erwarteten Gewinne eines Unternehmens und errechnet deren Wert für den heutigen Tag. Je stärker ein Unternehmen wächst, desto stärker hängt der errechnete Wert von den weiter in der Zukunft liegenden Gewinnen ab. Deswegen nutzen Analysten das DCF-Modell besonders gerne bei Wachstumsunternehmen. Da ist die Gegenwart weniger wichtig, es zählt die Zukunftsphantasie :-) Doch um zu sehen, was mir ein potentieller Gewinn in der Zukunft heute in Mark und Pfennig (okay, Euro und Cent) wert ist, muss man den künftigen Gewinn mit einer Risiko-Prämie abwerten. Die Höhe der Risikoprämie wird durch das Zinsniveau bestimmt. Je höher der Marktzins, desto höher die Risikoprämie. Über eine umgedrehte Zinseszinsrechnung wird somit der zukünftige Gewinn auf einen Wert zurück gerechnet, den ich heute für fair halte. Man spricht vom Abdiskontieren der künftigen Gewinne. Im DCF-Modell hat der verwendete Zinssatz einen extrem großen Einfluss auf den daraus resultierenden heutigen fairen Wert für das Unternehmen. Wenn also der Zins steigt, dann sitzen unzählige Analysten nun an ihren Bewertungsmodellen, tippen den höheren Zins ein und stellen fest, dass die Aktie, die gestern noch 150 Euro wert war, heute nur noch 130 Euro wert ist. So wandelt sich eine Aktie, die bei 140 Euro steht, von heute auf morgen von einer Kaufempfehlung zu einer Verkaufsempfehlung. Wir sehen also in diesen Tagen zwei Reaktionen am Markt: Die einen möchten einfach ihr Engagement in risikolosen Zinspapieren erhöhen, die anderen empfinden ihre Aktien plötzlich als zu teuer. In diesem Anpassungsprozess geraten insbesondere Wachstumsunternehmen, also einmal mehr die Technologiebranche, unter die Räder. Haben sich die Aussichten der Wachstumsunternehmen geändert? Nein. Haben sich die Finanzierungsmöglichkeiten der Technologieunternehmen geändert? Was für ein Quatsch: Die meisten Highflyer schwimmen in überschüssiger Liquidität. Und falls tatsächlich eine Finanzierung benötigt wird, so gilt die Faustregel: Bis die Notenbanken den Leitzins auf 3% angehoben haben, bleiben die Finanzierungsbedingungen für aussichtsreiche Investitionsprojekte vorteilhaft. Wann immer der Zins steigt, werden wir eine Ausverkaufswelle sehen. Doch Ängste, die Konjunktur könne durch anstehende Zinsanhebungen abgewürgt werden, sind verfrüht. Daher werden Ausverkäufe in Folge eines Zinsanstiegs stets vorübergehender Natur sein, bis zu meiner oben genannten Schmerzgrenze bei etwa 3%. GAMESTOP RELOADED Die Massen haben die Gamestop Aktie binnen weniger Wochen von 3,50 USD auf 350 USD gehievt, anschließend folgte die Ernüchterung: Anfang der Woche notierte Gamestop bei nur noch 45 USD. Wer zu hohen Kursen eingestiegen ist, sitzt auf dicken Verlusten. Die Aufsichtsbehörden schauen sich den Fall an, kommen aber nicht wirklich zu sinnvollen Vorschlägen, wie so etwas in der Zukunft vermieden werden kann. Broker, die den Handel mit Gamestop zwischenzeitlich ausgesetzt hatten, waschen ihre Hände in Unschuld. So setzte sich inzwischen die Meinung durch, dass es sich um ein einmaliges Phänomen handelte, das sich nicht hat wiederholen können... ...doch am Mittwoch, etwa eine halbe Stunde vor Schluss der US-Handelszeiten, begann die Aktie plötzlich und ohne ersichtlichen Grund wieder an zu steigen und konnte in wenigen Minuten eine Kursverdopplung auf 91 USD vollziehen. Die Rallye ging außerbörslich weiter, so dass Gamestop am Donnerstag früh mit 150 USD in den Handel ging, eine Verdreifachung von kurz vor Börsenschluss bis Börsenanfang des nächsten Tages. Erneut befinden sich Berichten zufolge einige Leerverkäufer unter Wasser. Nachvollziehbar, denn eine Aktie, die eigentlich nicht mehr als 3,50 USD wert ist, kann man auf einem Kursniveau von 45 USD doch relativ sicher leerverkaufen, oder? Nun, es scheint, das war ein Irrglaube und so haben sich Leerverkäufer bereits zum zweiten Mal an Gamestop die Finger verbrannt. Ich bleibe dabei: Die Koordination von Privatanlegern über Foren wie Reddit WallStreetBets oder Discord wird in den kommenden Monaten eine zunehmend wichtige Rolle an den Aktienmärkten spielen. Gemeinsam mit Wais Samadzada, CIO (Chief Investment Officer) von Covesto Asset Management, werde ich Jürgen Röder vom Handelsblatt befragen, wie er auf die Spur des US-Hedgefonds Melvin Capital kam, dem im Zuge der Gamestop-Rallye die Insolvenz drohte, wäre er nicht von zwei Wettbewerbern aufgefangen worden. Ja, diese Geschichte wurde nicht in den USA, sondern in Deutschland aufgedeckt. Wir sprechen am kommenden Mittwoch um 12 Uhr per Videokonferenz mit dem Redakteur, dem das gelungen ist. Thema: Story behind the Gamestop-Story Wais Samadzada & Stephan Heibel sprechen mit dem Handelsblatt-Redakteur Jürgen Röder Mittwoch, 3.März 2021 um 12:00 Uhr Mittags Zoom-Meeting beitreten https://zoom.us/j/98475367222?pwd=a...XZ1Tm1RcnhUZz09 Meeting-ID: 984 7536 7222 Kenncode: 650059 So, nun schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (25.02.2021) Woche Δ Σ '21 Δ Dow Jones 31.168 -1,4% 2,2% DAX 13.786 -1,5% 0,5% Nikkei 28.966 -3,5% 5,5% Shanghai A 3.678 -5,1% 2,8% Euro/US-Dollar 1,21 -0,3% -1,6% Euro/Yen 129,03 0,7% 1,8% 10-Jahres-US-Anleihe 1,51% 0,17 0,58 Umlaufrendite Dt -0,32% 0,05 0,24 Feinunze Gold $1.722 -3,5% -8,6% Fass Brent Öl $66,14 4,6% 28,7% Kupfer 9.286 10,4% 18,4% Baltic Dry Shipping 1.700 -4,0% 24,5% Bitcoin 48.253 -11,2% 71,4% Diese Woche hat sämtliche Aktienmärkte getroffen, nicht nur Deutschland und die USA, sondern auch China und Japan. Die Angst vor steigenden Zinsen hat zu Umschichtungen geführt, die teilweise ohne Rücksicht auf Verluste mit mathematischer Präzision umgesetzt wurden. Da ist es ein natürlicher Nebeneffekt, dass zeitweilig Schnäppchenpreis für Unternehmen ausgerufen werden, von denen gerade Sie als Privatanleger profitieren können. In dieser Marktphase ist es weniger wichtig, das genaue Ende dieser Korrektur vorhersagen zu wollen, als vielmehr die Lieblingsaktien einzusammeln, die in sechs oder zwölf Monaten hoffentlich deutlich höher stehen. Für das Heibel-Ticker Portfolio haben wir diese Woche eine ganze Reihe von Aktien eingesammelt. Der Goldpreis ist unter 1.750 USD/Unze gerutscht und damit nur noch eine Haaresbreite über seiner letzten Unterstützung, die ein weiteres Abrutschen in Richtung 1.400 USD/Oz oder noch tiefer verhindert. Spannend, hier sollten wir am Ball bleiben. Konjunktur-Rohstoffe wie Öl und Kupfer schießen weiter nach oben. Ich werte das als Zeichen dafür, dass konjunkturell alles bestens ist. Die Umschichtungen sind tatsächlich nur Rotationen von der einen Aktiengruppe in die andere, und dieses Mal auch von einigen Aktiengruppen hin zu einigen Anleihen. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|