Beitrag gelesen: 9617 x |

||

|

CORONA.

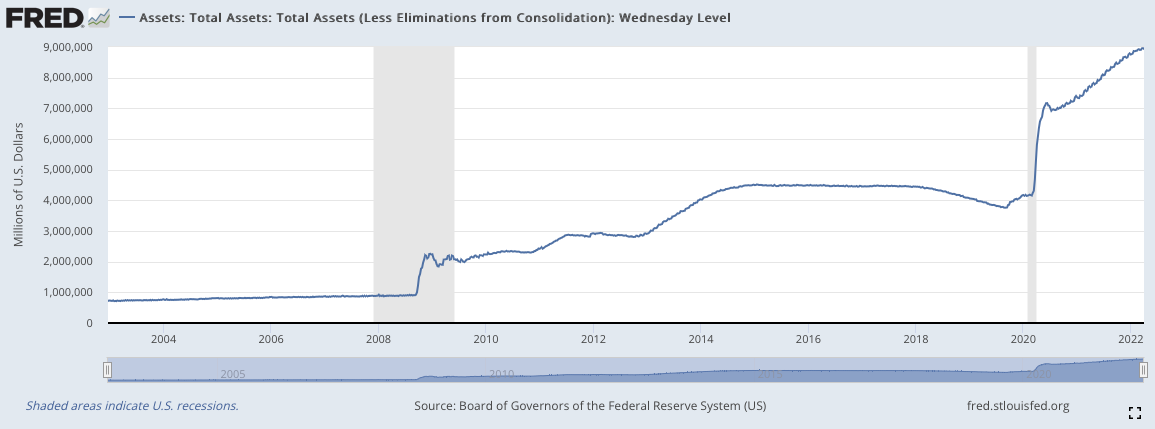

What a difference a day makes, schrieb ich vor kurzem. Was an einem Tag wie ein edler Schwan über das Wasser gleitet, entpuppt sich nur einen Tag später manchmal als hässliches Entlein. Während ich beispielsweise am Montag dieser Woche händeringend nach Kaufkandidaten Ausschau hielt, weil der DAX kontinuierlich aufwärts klettert und aus mir (noch) nicht eingängigen Gründen alle Gefahren der Gegenwart in übertriebenem Maße in den Aktienkurse enthalten zu sein scheinen, war es am Dienstag plötzlich zu spät, Positionen aus unserem Portfolio zu verkaufen, weil der DAX um 2% einbrach und die westliche Welt auf eine Rezession zusteuert. Sie dürfen mir glauben, dass ich unsere Investmententscheidungen nicht ad hoc und aus dem Bauch heraus treffe. Die Entscheidungsfindung ist ein Prozess, um den Sie mich sicherlich nicht beneiden würden, wenn Sie tiefere Einblicke darin erhielten. Je besser ich die Märkte "kenne", desto mehr Eventualitäten kann ich berücksichtigen und folglich gibt es IMMER unzählige Zweifel, egal, welche Entscheidung ich gerade zu treffen versuche. Und in turbulenten Börsenphasen sehen manchmal Entscheidungen des einen Tages am nächsten Tag völlig falsch aus. Sie haben als Privatanleger die Freiheit, Ihre Entscheidung zu ändern und das Gegenteil dessen zu tun, was Sie am Vortag noch taten. Ich habe den Nachteil, dass ich meine Entscheidung öffentlich begründet habe. Wenn ich nun die Entscheidung umstürze, brauche ich gute Gründe. Am einfachsten lassen sich gute Gründe anführen, wenn "alle" auf den Fehler hereingefallen sind. In der Masse gehen solche Fehler unter. Daher finden Sie bei Finanzjournalisten überwiegend Argumente, die schon bekannt und akzeptiert sind. Liegt man da falsch, dann lagen alle falsch und dafür macht einem keiner einen Vorwurf. Wenn man jedoch, so wie ich, besser sein möchte als "alle", dann muss man auch mal eigene Entscheidungen treffen. Entscheidungen, die gegen den Mainstream stehen. Das sollte man sich sehr gut überlegen, denn wenn man dann falsch liegt, ist die Häme, insbesondere die Häme der Mainstream-Journalisten, groß. Womit ich bei unserem Gesundheitsminister Karl Lauterbach bin: Er ist in meinen Augen derzeit der einzige Bundespolitiker, der seine Entscheidungen auf Basis seines eigenen Wissens und Gewissens trifft. Das wissen wir, seit er als einziger auf dem Gruppenfoto der SPD mit 60 Genossen eine Gesichtsmaske, wie bundesweit vorgeschrieben, trug. Lauterbach schert sich nicht um den Mainstream, er entwickelt eine eigene Überzeugung und handelt danach. Das ist ihm hoch anzurechnen. Noch höher ist ihm anzurechnen, Fehler einzugestehen und zu korrigieren. Sein Irrweg in Sachen Isolation wird in diesen Tagen ausgeschlachtet, als hätten es alle anderen besser gewusst. Dabei ist die Liste der Mainstream-Fehlentscheidungen im Laufe der Corona-Pandemie lang. Jeden Tag sitze ich vor den "Fakten" der Finanzwelt und bilde mir eine Meinung. Wenn es was zu berichten gibt, schreibe ich ein Update oder nehme das Thema in die Freitagsausgabe. Da ich großen Wert darauf lege, dass Sie im Heibel-Ticker nicht den Mainstream lesen, können Sie davon ausgehen, dass der Herr Zweifel einen festen Arbeitsplatz direkt auf meinem Schoß hat. Aus diesem Grund fühle ich mich heute veranlasst, Karl Lauterbach in Schutz zu nehmen: Endlich mal jemand, der mit Fachkompetenz nach Lösungen sucht. Gesteht ihm mindestens so viele Fehler zu, wie der Mainstream an eigenen Fehlern zu vertuschen versucht. ZINSEN Am Dienstag meldeten sich zwei US-Notenbankmitglieder zu Wort. Label Brainard, bekannt als Taube (Tauben stehen für eine lockere Geldpolitik), sprach über die "höchste Priorität, die Inflation zu bekämpfen", indem die Notenbankbilanz mit "hoher Geschwindigkeit" geschrumpft wird. Die Präsidentin der San Francisco Notenbank Mary Daly verglich eine hohe Inflation mit der Arbeitslosigkeit, beides sei "gleich schädlich" für Arbeitnehmer der unteren Einkommensklassen.  Abbildung 1: US-Notanbankbilanz: Verzehnfachung in 20 Jahren Durch das Ankaufen von Staatsanleihen, seit vielen Jahren sogar auch von Unternehmensanleihen wurde die Notenbankbilanz massiv ausgeweitet. Staaten und Unternehmen können sich dadurch günstige Kredite holen, ohne auf die Preisbildung am freien Markt angewiesen zu sein. Selbst bei Fälligkeit der Anleihen brauchte man sich in der Vergangenheit keine Sorgen machen, denn man konnte sie einfach durch eine neue Anleihe ersetzen. Die Fed hat einmal eingegangene Anleihekäufe im Volumen beibehalten. Für das laufende Jahr werden nach der ersten Zinserhöhung im März bis zu sechs weitere Zinserhöhungen erwartet. Manche Volkswirte erwarten sogar große Zinsschritte, also eine Anhebung nicht nur um 0,25%, sondern gleich um 0,5%. In den vergangenen Wochen fand geradezu ein Wettlauf der Erwartungsanpassungen statt. Parallel zu den hohen Inflationsraten wurden die Zinserwartungen kontinuierlich nach oben geschraubt. Bis in diesen Monat hinein erfolgte auch eine monatliche Ausweitung der Anleihekäufe. Ursprünglich war das Ende dieser Ausweitungen für diesen Herbst angekündigt, aber aufgrund der starken Inflationsentwicklung wurde das Ende dieser Anleihekäufe auf diesen Monat vorterminiert. Mit der Aussage vom Dienstag hat die Fed nun sogar angekündigt, dem Markt auch über die Anleihekäufe Liquidität zu entziehen. Mit anderen Worten: Bei fällig werdende Anleihen wird die Fed künftig auf die Rückzahlung pochen. Eine Folgeanleihe wird also nicht mehr akzeptiert, der Staat und die Unternehmen müssen sich fortan über den freien Kapitalmarkt refinanzieren. Es handelt sich also um eine weitere Verschärfung aus dem restriktiven Instrumentenkasten der Notenbank. Und für diejenigen, die ihre Zweifel haben, ob die Fed solche Schritte denn auch umsetzen könne, wenn der Arbeitsmarkt und/oder die Konjunktur darunter leiden, wird bereits die Information mitgegeben, dass die Eindämmung der Inflation wichtiger sei als eine eventuelle Arbeitslosigkeit oder Rezession. Die US-Notenbank hat ein doppeltes Mandat: Geldwertstabilität und Arbeitsmarkt. Sie muss beide, sich oftmals gegenläufig bedingende Märkte optimieren. Bei einer Arbeitslosenquote von nur noch 3,6% hat sie reichlich Spielraum für Maßnahmen zur Wahrung der Geldwertstabilität. Eine Konjunkturschwäche oder auch ein fallender Aktienmarkt werden in Kauf genommen. Brainard und Daly sind zwei Tauben. Der Umstand, dass gerade diese beiden so falkenhaft agieren (Falken stehen für eine restriktive Geldpolitik), gibt den Aussagen um so mehr Gewicht. Die Falken in der Notenbank brauchen nicht erst überzeugt zu werden, jetzt sind sogar die Tauben für restriktivste Maßnahmen. DEGLOBALISIERUNG - LOCAL ECONOMY Sie erinnern sich sicherlich, Ende letzten Jahres habe ich den Russland-Ukraine Konflikt als eines der vier wichtigen Themen für das Jahr 2022 benannt, sowie auch den China-Taiwan Konflikt. Inzwischen hat Russland die Ukraine überfallen und China schaut sich das Ganze an, ohne die eigene Neutralität zu gefährden. Neutralität bedeutet für China, man steht an der Seite Russlands, ohne es in seinem Krieg zu unterstützen. Man steht an der Seite der westlichen Sanktionen, ohne sie voranzutreiben. Bei der Abstimmung über den Ausschluss Russlands aus dem UN-Menschenrechtsrat stimmte China für Russland und damit gegen den Westen. Nur knapp die Mehrheit aller Staaten stimmte für den Ausschluss, ein großer Teil enthielt sich. Ich habe den Eindruck, dass sich hier ein Gegengewicht zum Westen, grob gesagt bestehend aus Europa, den USA, Kanada, Australien, Neuseeland, Südkorea und Japan, bildet, das die eigene Entscheidung nicht in Abhängigkeit vom Ukraine-Krieg trifft, sondern eher die Gunst der Stunde nutzt, den Westen in seine Schranken zu weisen. Mit der Globalisierung und der Effizienzsteigerung hat sich der Westen über Jahre in der ganzen Welt nicht nur Freunde gemacht. Kulturen, die mit den atemberaubenden Effizienzsteigerungen des Westens nicht Schritt halten konnten, konnten die Früchte der Globalisierung nicht ernten. Effizienz allein ist kein moralisches Ziel, wie wir auch an der Energieabhängigkeit Deutschlands heute ablesen können. Somit müssen wir uns vermutlich auf eine Phase einstellen, in der die Globalisierung der vergangenen Jahrzehnte teilweise wieder etwas zurückgenommen wird. Deglobalisierung könnte man das nennen, oder local economy. Wir haben unser Portfolio auf diese Entwicklung hin angepasst. Ich fürchte, diese Entwicklung wird uns einige Jahre begleiten. ELON MUSK GRÖSSTER TWITTER-AKTIONÄR  Abbildung 2: Elon Musk raucht Drogen während eines Radio-Interviews "Twitters nächstes Aufsichtsratsmeeting wird erleuchtet sein", postet Elon Musk, nachdem er seinen Einzug in den Aufsichtsrat von Twitter bekannt gab. Das Bild zeigt ihn beim Rauchen einer Tüte im Rahmen eines Radio-Interviews. Die Veröffentlichung dieses Bildes führte vor einigen Jahren zu einem heftigen Kurssturz bei Tesla, da ihm die nötige Reife zur Führung eines Weltkonzerns abgesprochen wurde. Twitter ist diese Woche um 25% angesprungen. Elon Musk hat bekannt gegeben, knapp 10% der Twitter-Anteile gekauft zu haben. Damit ist er nunmehr größter Einzelaktionär von Twitter, weit vor Gründer Jack Dorsey mit 2,5%. Ich persönlich bin begeistert von diesem Schritt. Kurz zuvor hat Elon Musk auf seinem Twitter-Kanal eine Umfrage gestartet, ob sich Twitter an die Redefreiheit in einer Demokratie hält. 70% haben mit "Nein" gestimmt. Er fragte auch, ob Twitter in ein open source Projekt umgewandelt, sowie ob die nachträgliche Bearbeitung eines Tweets ermöglicht werden solle. Twitter war eine Revolution: Kein anderer Kommunikationskanal ermöglicht so leicht den direkten Draht von neuen Informationen zu den interessierten Lesern. Über die Zeit wurde dieser Kanal mehr und mehr missbraucht: Von Bots, von unqualifizierten, in der Regel anonymen Nutzern, von Spammern, etc. Twitter, geführt von Jack Dorsey, der seine Energie jedoch für sein zweites Unternehmen Square (heute Block) verwendete, adressierte diese Probleme stets offen, fand jedoch keine Lösungen. Elon Musk gehört zu den prominentesten Twitter-Nutzern. Mit 81 Mio. Followern erreicht er fast die ganze Welt. Er hat meiner Einschätzung nach durchaus gute Ansätze, wenn es um die Weiterentwicklung von Twitter geht. Über Jahre ist nichts Nennenswertes passiert. Ich wünsche ihm viel Erfolg, denn die Idee des direkten Drahtes finde ich nach wie vor für revolutionär gut. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (07.04.22) Woche Δ Σ '22 Δ Dow Jones 34.883 0,9% -4,0% DAX 14.284 -1,1% -10,1% Nikkei 26.986 -2,5% -6,3% Shanghai A 3.408 -0,9% -10,6% Euro/US-Dollar 1,09 -1,5% -4,1% Euro/Yen 135,25 0,0% 3,4% 10-Jahres-US-Anleihe 2,72% 0,36 1,21 Umlaufrendite Dt 0,58% 0,10 0,86 Feinunze Gold $1.940 1,1% 6,3% Fass Brent Öl $101,22 -3,2% 28,5% Kupfer $10.302 0,4% 6,3% Baltic Dry Shipping $2.061 -12,6% -7,0% Bitcoin $42.936 -7,7% -8,6% | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|