Beitrag gelesen: 13073 x |

||

|

Diese Woche war heftig: Vom Hoch am Donnerstag der Vorwoche bei 14.590 Punkten ist der DAX binnen vier Tagen auf ein Tief von 13.580 Punkte gefallen, -7%. Der Grund? Keine Ahnung: Ein Gemisch auf Inflationssorgen, Kriegsangst und Corona-Chaos.

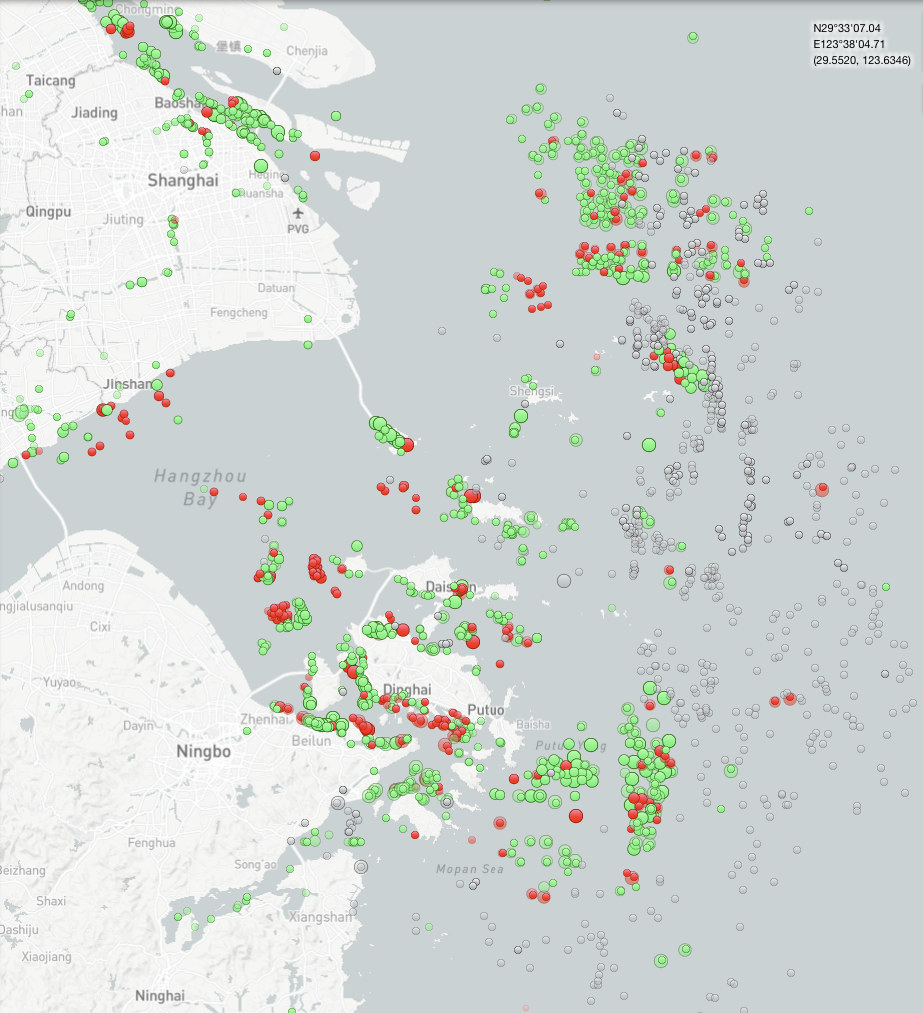

In den USA bestehen Zweifel, ob die US-Notenbank auch mit den größten Zinsschritten überhaupt noch in der Lage sein wird, die Inflation zu zäumen. In Europa steigern Lieferungen schwerer Waffen aus Deutschland die Angst vor einer Eskalation des Ukrainekriegs. Und in China gibt es nun nach Shenzen und Shanghai auch in Peking einen Lockdown, hunderte Schiffe liegen vor den chinesischen Häfen vor Anker und warten auf ihre Abfertigung. Hier ein Bild der vor Shanghai vor Anker liegenden Transportschiffe (nur Container- und Tankschiffe):  Abbildung 1: Vor Anker liegende Frachter vor Shanghai Quelle: 8url=https://www.marinetraffic.com/en/ais/home/centerx:122.3/centery:30.3/zoom:9]MarineTraffic[/url] Lieferzeit für eine aktuelle Blogging-Kamera, die ich mir von Sony ausgesucht habe: 5 Monate. Ein neues Fahrrad, ein Gravelbike, wurde mir mit einer Lieferzeit von zweieinhalb Jahren angeboten. Während China die ursprünglichen Corona-Varianten durch Lockdowns recht schnell in den Griff bekam, scheint dies mit der Omikron-Variante nicht zu funktionieren. Obwohl in China bislang ausschließlich chinesische Impfstoffe zugelassen sind, die Berichten zufolge sehr schlecht gegen Omikron schützen, bleibt auch die Kooperation, die bspw. BioNTech mit Fosun, einem chinesischen Medikamentenhersteller hat, ungenutzt. Eine restriktive Null-Covid-Politik gepaart mit übersteigertem Nationalismus, der ausländische (bessere) Impfstoffe trotz Verfügbarkeit meidet, könnte zu einer sehr starken Beeinträchtigung der Konjunktur Chinas, und damit auch der globalen Konjunktur führen. DISKUSSION UM WAFFENLIEFERUNG UND GASEMBARGO Hier eine Zuschrift einer Kunden als Antwort auf mein Update, in dem ich den Gasstopp Russlands für Polen und Bulgarien thematisierte: "Herr Heibel, das alles ist so verlogen. Polen bezieht weiterhin russisches Gas, nun aus Deutschland, durch Rückfluss. Aber unsere Speicher sind nur zu 33% gefüllt. Ich wüsste gern, was Herr Habeck mit den Polen vereinbart hat und ob Russland der Umleitung seines Gases zustimmt oder wir auch bald vom Lieferstopp betroffen sein werden. Ich kaufe vorerst keine Aktien zumal die Lieferung von schwerem Kriegsgerät und die Ausbildung von Ukrainern in Deutschland uns bald zur Kriegspartei machen werden. Unsere Regierung sollte dem deutschen Volk verpflichtet sein und sonst niemanden. Mein Vater kam aus der Kriegsgefangenschaft aus Nordafrika schwer geschädigt zurück, mein Onkel ohne Beine nahm sich das Leben, meine Tante vergewaltigt und vertrieben aus der heutigen Tschechei und ich weiß was Armut ist in den 50er Jahren. Die Generation Baerbock ist im Wohlstand groß geworden und hat die Moral gepachtet. Mit freundlichen Grüßen Marianne aus Franken" Ich möchte Sie hier nicht mit meinen politischen Überlegungen langweilen. Aber eine Frage, die ich in den vergangenen Tagen vielen meiner Freunde gestellt habe, möchte ich hier dennoch formulieren: Wo bleibt die kontroverse Diskussion um die Lieferung schwerer Waffen in dem Land, in dem ich mit "Frieden schaffen ohne Waffen" und ähnlichen Parolen aufgewachsen bin? Ich fühle mich nicht in der Lage zu beurteilen, ob Waffenlieferungen in ein Kriegsgebiet in diesem besonderen Fall moralisch vertretbar sind, nachdem dies über Jahrzehnte ausgeschlossen wurde. Ich fühle mich auch nicht ausreichend informiert über die Frage, ob wir dadurch zur Kriegspartei werden könnten ... nicht im Sinne des internationalen Rechts, sondern in den Augen von Russland. Wenn (fast) alle politischen Parteien nur noch "mehr Waffen" und "schnellere Lieferung" rufen, wenn gefühlt sämtliche Medien in unserem Land unsere gewählten Volksvertreter für "Zauderer" erklärt, dann fehlt mir irgendwie ein Gegenpol. Mir fehlt eine moralische Begründung dieser Aktivitäten, die über eine platte Äußerung "Wir verteidigen nicht nur unser Land vor einem Angriff der russischen Armee. Wir verteidigen auch Europa und die Demokratie...", wie es die Bundeszentrale für politische Bildung in ihrem Bericht anführt, hinaus geht. Unsere Freiheit haben wir schon am Hindukusch verteidigt, wie der damalige Verteidigungsminister Dr. Peter Struck (SPD) uns glauben machte. Sie werden sich erinnern, wie das endete. Mag sein, dass diesmal alles ganz anders ist. Friedrich Merz erinnerte gestern Abend daran, dass die Untätigkeit der umliegenden Länder im Vorfeld des Zweiten Weltkriegs Hitler motiviert habe, mit seinen Raubzügen fortzufahren - diesen Fehler dürfe man gegenüber Russland nicht wiederholen. Aber mit fehlt die inhaltliche und differenzierte Auseinandersetzung mit alternativen Handlungsoptionen bei dieser in meinen Augen ziemlich wichtigen Frage. Vielleicht habe ich in dieser Frage ja den Grund gefunden, der für den Ausverkauf dieser Woche verantwortlich ist - wenngleich dieser Grund nicht thematisiert wird. Am Mittwoch konnten sich die Aktienmärkte dann erholen. Wir haben in den vergangenen Tagen den Zenit der Quartalszahlen erlebt, die meisten fielen recht gut aus. Aber vor allem waren die Anleger bereits zum Wochenende so pessimistisch gestimmt, dass selbst diese großen Sorgen nicht für ein tieferes Tief als vor 10 Wochen sorgten. Ich hatte ja am vergangenen Freitag darauf hingewiesen, dass der große Pessimismus unter Anlegern einen weiteren Ausverkauf schnell beenden würde. FLUT VON QUARTALSZAHLEN Schauen wir uns ein paar der Quartalszahlen mal näher an: MERCEDES VERKAUFT MEHR LUXUS Mercedes vermeldete einen Rekordgewinn, obwohl der Absatz deutlich schrumpfte. Selbst die Abschreibung von 700 Mio. Euro aus dem Russlandgeschäft konnte locker verkraftet werden: 5,2 Mrd. Euro Gewinn blieben übrig, die Gewinnmarge sprang auf 15%. Sie werden sich erinnern, dass über Jahre die Marge bei den deutschen Autobauern unter 5% lag. Dieser Gewinnsprung erfolgt auf dem Rücken der Lieferengpässe: Es können nicht genug Autos produziert werden, also werden die wenig verfügbaren zu Rekordpreisen, also ohne Nachlass, verkauft. Die Zahl der verkauften PKWs ging um 10% zurück, allerdings nur bei den kleineren Modellen. Die Luxusfahrzeuge wie S-Klasse, G-Klasse, Maybach und AMG erzielten ein Absatzplus von 5%. Und genau bei diesen Fahrzeugen ist die Marge sehr hoch. Die Aktie stieg seither um 5% an. TESLA ÜBERTRIFFT ABSATZ- UND UMSATZERWARTUNGEN Übrigens: Auch Tesla veröffentlichte Quartalszahlen. Die Gewinnmarge von Tesla liegt bei 19%, also nochmal höher als bei Mercedes. Der Umsatz von Tesla sprang um 81% auf 19 Mrd. USD, der Gewinn lag mir 3,22 USD je Aktie um 40% über den Erwartungen. Von Lieferkettenproblemen ist bei Tesla keine Rede, CEO Elon Musk hat seine Produktion im Griff. Im Analystencall spricht Musk über Robotaxis, die 24/7 durch die Straßen rollen und für ihre Besitzer ein zusätzliches Einkommen generieren. Er werde später Autos nicht mehr verkaufen, sondern als Abonnement anbieten, so Musk. Die Aktie brach diese Woche um 15% ein, doch der Grund für den Kurssturz liegt eher in der Twitter-Übernahme. Ich werde weiter unten darauf eingehen. DEUTSCHE BANK LEIDET UNTER STEIGENDEN GEHÄLTERN Die Deutsche Bank hat ebenfalls gute Zahlen vorgelegt. CEO Christian Spring verkündet stolz das beste Quartalsergebnis seit neun Jahren. Der Gewinn sprang um 11% über die Milliardengrenze. Der Umsatz (Konzernertrag) stieg um 1% auf 7,3 Mrd. Euro. Insbesondere das Investmentbanking, aber wohl auch "alle anderen Bereiche", so Swing, trugen zu dem guten Ergebnis bei. Doch neben dem Licht gab es auch Schatten: Die besonders lukrative Investmentsparte trug 1,5 Mrd. Euro zum Vorsteuergewinn bei, ging jedoch für Gehälter und Boni fast vollständig wieder drauf. Der größte Gewinnbringer war das vermeintlich langweilige Geschäft mit Privatkunden, das von steigenden Zinsen profitiert. COMMERZBANK TRIFFT MIT HOHER RISIKOVORSORGE DEN GESCHMACK DER ANLEGER Auch die Commerzbank lieferte Zahlen, die über den Erwartungen lagen. Der Gewinn verdoppelte sich auf 284 Mio. Euro. Die Aktie der Deutschen Bank brach nach den Q-Zahlen um 7% ein. Die Aktie der Commerzbank hingegen konnte um 5% zulegen. Zwei Unterschiede sind dafür verantwortlich: Zum einen hat die Commerzbank ihre Lohnkosten im Griff, die Deutsche Bank (siehe oben) offensichtlich nicht. Zum anderen hat die Commerzbank Im Zusammenhang mit dem Ukraine-Krieg eine halbe Milliarde Euro als Risikovorsorge zur Seite gelegt. Bei der Deutschen Bank ist es nur etwa die Hälfte davon. In der aktuell unsicheren Marktphase wird eine hohe Risikovorsorge positiv bewertet. SAP MUSS WEITER VIEL INVESTIEREN SAP legte bereits vor einer Woche Q-Zahlen vor. 11% Umsatzwachstum auf 7 Mrd. Euro konnte Anleger nicht begeistern. Zwar erfolgt der Umstieg auf das Cloud-Abomodell auf Basis S/4 Hana weiterhin nach Plan. Doch es verbleiben gleichzeitig viele Kunden im Lizenzgeschäft, was dem Konzern teilweise doppelte Arbeit macht. Das Cloud-Modell zieht Neukunden an, doch die alten Kunden verursachen weiterhin steigende Betreuungskosten mit ihren Lizenzverträgen. Das Geschäft in Russland und Belarus wird eingestellt, SAP fürchtet den Umsatzausfall von 300 Mio. Euro. Gleichzeitig steigen die Investitionen in Forschung und Entwicklung (+22%) sowie Marketing (+20%) überproportional, was zu einem Gewinnrückgang um 29% auf 0,63 Euro je Aktie führte. Dieser überraschende Gewinnrückgang führte im Anschluss zu einem Ausverkauf der Aktie um 6%. Das Cloud-Geschäft wächst mit 31%, für das laufende Jahr wird ein anhaltendes Wachstum von 23-26% prognostiziert. Aktuell macht der Cloud-Umsatz bereits 40% des Konzernumsatzes aus. Es ist also absehbar, dass die Wachstumsrate von derzeit 11% deutlich anspringen wird, wenn das Cloud-Geschäft weiter an Gewicht im Umsatzmix zulegt. Das KGV 2023e von 17 ist vor diesem Hintergrund in meinen Augen günstig. ALPHABET HAT PROBLEME MIT APPLES TRACKING-POLITIK Alphabet gehört zu den wenigen Unternehmen, die enttäuschende Zahlen vorlegten: Der Umsatz stieg wie erwartet um 23% auf 68 Mrd. USD. Der Gewinn war rückläufig gegenüber dem Vorjahr und lag mit 24,62 USD/Aktie um 4% hinter den Erwartungen. Die Tracking-Restriktionen von Apple, mit der individualisierte Werbeausstrahlungen erschwert werden, haben das Geschäft belastet. Die Google Cloud wuchs um 44%, allerdings sprang der Verlust auf fast eine Milliarde USD an - Analysten hatten in diesem Bereich mit einem Verlust von nur 739 Mio. USD gerechnet. Google muss in Sachen Cloud gegenüber der Microsoft Azure und Amazon AWS aufholen. Das gelingt, wie das hohe Wachstum zeigt, ist aber teuer. Der Lichtblick beim Google-Ergebnis ist YouTube: 28 Mrd. USD Jahresumsatz wachsen mit 25%, ohne dass Google viel dafür tun muss. YouTube wird per Handy, per Computer und auch schon per Smart-TV genutzt und entwickelt sich immer weiter in unser tägliches Leben. Alphabet wird mit einem KGV 23e von 21 bewertet, der Gewinn wächst um 17% p.a. Ich halte die Bewertung aktuell für günstig. Klar, Wachstumsaktien sind im inflationären Umfeld unbeliebt, doch das wird sich irgendwann wieder ändern. META (FACEBOOK) ZEIGT DREI ATTRAKTIVE GESCHÄFTSFELDER AUF Die Facebook-Mutter Meta konnte mit ihren Q-Zahlen begeistern, die Aktie sprang um 18% an. In den vergangenen sechs Monaten hat der Social Media Konzern um Mark Zuckerberg 45% seines Wertes verloren. Hauptgrund: Apple hat das Werbetracking auf iOS-Geräten erschwert, Nutzer müssen sich explizit damit einverstanden erklären, was kaum jemand tut. Damit kann Facebook nicht mehr so gezielt Werbung aussenden wie zuvor. Anleger haben Sorge, dass dadurch das Geschäftsmodell von Facebook stark beeinträchtigt ist. Mark Zuckerberg hat dies bereits im Februar unumwunden zugegeben, die Aktie brach damals um 26% ein. Allerdings arbeite man an Alternativen, so Zuckerberg. Weiter machen sich Anleger Sorgen um TikTok, den chinesischen Anbieter von Kurzvideos. Instagram gilt schon als Auslaufmodell, TikTok ist noch schnelllebiger und begeistert, oder vielleicht besser gesagt, bannt oder hypnotisiert seine Nutzer vor dem Smartphone-Bildschirm. Facebook droht also seine Vormachtstellung an TikTok zu verlieren. Doch Zuckerberg ist diese Entwicklung nicht entgangen. Das entsprechende Facebook-Produkt heißt reell und erfreut sich zunehmender Akzeptanz. Der Vorteil von reell gegenüber TikTok: Durch Instagram und Facebook weiß Meta mehr über seine Kunden und liefert an dieser Stelle wiederum individuell passendere Kurzvideos aus als TikTok. Der dritte Treiber für Meta ist das Metaverse. Was bei Nvidia Omniverse heißt, heißt bei Meta Metaverse. Im Metaversum von Facebook wird es ein zweites "Ich" geben, und dieses zweite Ich wird sich dort bewegen können, ohne auf DSGVO, ohne auf Apples Tracking-Restriktionen und ohne auf sonstige Beschränkungen Rücksicht nehmen zu müssen. Meta möchte also wieder einmal Erster im neuen "Wilden Westen" sein. Mag sein, dass Zuckerberg weiterhin nur Dinge kopiert, die bereits vorhanden sind (Reel von TikTok, Metallers von Omniverse), doch er kopiert schneller als alle anderen und das reicht offensichtlich aus, um das Ende des Abwärtstrends der Aktie zu begründen. MICROSOFT PROFITIERT VON AZURE-CLOUD Microsoft konnte die Erwartungen in allen Kennziffern leicht übertreffen: 19% Umsatzwachstum auf 16 Mrd. USD, 23% Gewinnwachstum auf 7 Mrd. USD und eine Gewinnmarge von über 40% sind für einen der größten Konzerne der Welt sehr beeindruckend. Aus den Zahlen sticht die Azure Microsoft-Cloud hervor: 49% Umsatzwachstum zeigen, wie die Musik bei Microsoft spielt. Die Aktie sprang um 5% an. LINDE ENTWICKELT SICH SOLIDE Mit einem Umsatzwachstum von 13% auf 8 Mrd. EUR und einem überproportionalen Gewinnwachstum von 18% auf 2,76 Euro je Aktie wurden die Analystenerwartungen klar übertroffen. Die operative Gewinnmarge stieg um 1,3% auf 23,2%, was um so erstaunlicher ist, da durch steigende Rohstoffkosten, die durchgereicht wurden, der fixe Gewinnanteil im Verhältnis zu den gestiegenen Kosten eigentlich schrumpfen müsste. Auch bei Linde wuchs der Umsatz (+13%) dank Preiserhöhungen schneller als der Absatz (+3%). Das Russland-Geschäft wird eingestellt und belaste das Unternehmen im Umsatz mit knapp 1%, so Linde. Für das laufende Jahr wird ein Nullwachstum im Umsatz prognostiziert, der Gewinn werde dennoch um 9-11% gegenüber dem Vorjahr ansteigen. Außerdem wurde die Dividende um 10% angehoben und ein Aktienrückkaufprogramm mit einem Volumen von 10 Mrd. Euro (ca. 6% aller ausstehenden Aktien) angekündigt. Solide Zahlen für einen Protagonisten des grünen Wasserstoffs. AMAZON FÄNGT VON VORNE AN "Das schlechteste Wachstum seit 20 Jahren", stellt die NZZ fest. Der Umsatz ist wie erwartet um 7% auf 116 Mrd. USD angewachsen, der Gewinn hingegen brach auf 3,7 Mrd. USD ein, erwartet wurden 5,3 Mrd. USD nach 8,9 Mrd. USD vor einem Jahr. Der Nachsteuergewinn hat sich sogar in einen Verlust von 3,8 Mrd. USD gedreht. Mehrere Entwicklungen waren dafür verantwortlich. Zum einen wurde die Beteiligung an Rivian mit einer Wertberichtigung von schlappen 7,6 Mrd. USD versehen. Rivian stellt E-Transporter her und Amazon ist zu 20% an dem Start-Up beteiligt. Im November '21 war Rivian an die Börse gegangen und brachte in der ersten Handelswoche 150 Mrd. USD Marktkapitalisierung auf die Waage. Seither ist die Aktie um 80% eingebrochen und Amazon muss nun seine 20%ige Beteiligung im Wert reduzieren. 2 Mrd. USD wendete Amazon für gestiegene Logistikkosten auf, insbesondere der um 50% angestiegene Benzinpreis hätte bei den Transportkosten per Flugzeug und Schiff zu hohen Kostensteigerungen geführt. Weitere 2 Mrd. USD seien aufgrund einer rückläufigen Produktivität nach Corona zu verbuchen. Darunter versteht Amazon den Umstand, dass zu Corona-Zeiten das Personal stark aufgestockt wurde, um die vielen Krankheitsausfälle zum kompensieren. Insbesondere in der Omikron-Phase sei Amazon stark unterbesetzt gewesen und man habe Personal aufgebaut. Das Personal ist heute noch da und der Krankenstand habe sich deutlich zurück entwickelt, was zu einer deutlich niedrigeren Produktivität je Arbeitskraft geführt habe. Und dann sind da noch weitere 2 Mrd. USD an zusätzlichen Kosten, die Amazon in den Ausbau der Logistik-Infrastruktur gesteckt habe: Zusätzliche Lagerkapazitäten und zusätzliche Lieferfahrzeuge. Diese stünden nun teils ungenutzt und leer herum, seit die Sonderkonjunktur der Corona-Zeit wieder eine Normalisierung erfährt. Also: 7,6 Mrd. USD Rivian, 2 Mrd. USD Internationaler Transport, 2 Mrd. USD zusätzliche Löhne und 2 Mrd. USD letzte Meile belasten das Ergebnis von Amazon mit insgesamt 13,6 Mrd. USD. Kein Wunder, dass der Gewinn von 8,9 Mrd. USD von vor einem Jahr in diesem Quartal in einen Verlust von 3,8 Mrd. USD gedreht wurde. Auch der Ausblick, den Amazon ausgegeben hat, blieb hinter den Erwartungen zurück. Die Zahlen sehen für mich aus wie ein klassischer Reset: Zurück auf Null, wir fangen nochmal von vorne an. Die Aktie notiert heute bei -10%. Für langfristig orientierte Anleger ist das in meinen Augen eine Einstiegsgelegenheit, da die zugrunde liegenden Trends alle in Ordnung sind. Es handelt sich um eine lange Liste von einmaligen Sondereffekten. APPLE MEISTERT TURBULENZEN, VORSICHTIG IM AUSBLICK CEO Tim Cook ist ein Macher. Einmal mehr belegen die Zahlen von Apple, dass Cook das operative Geschäft weitgehend im Griff hat. Wenngleich auch Apple den globalen Lieferengpässen nicht vollständig entfliehen kann. So ist der Absatz von iPads hinter den Erwartungen zurück geblieben. Doch alle anderen Produkte konnten ihre Verkaufsziele, nicht nur im Umsatz, sondern auch in der Absatzmenge, erreichen. Einmal mehr ist das iPhone mit 50% Anteil der größte Umsatztreiber des Konzerns. Der Umsatz wuchs um 9% auf 94 Mrd. USD. Der Gewinn stieg um 8% auf 1,52 USD/Aktie und lag um 7% über den Erwartungen der Analysten. Die Gewinnmarge stieg auf 43,75%, erwartet wurde 43,1%. Der Ausblick war betont verhalten: Es werde weiterhin Lieferengpässe geben. Corona-bedingte Lieferengpässe und die globale Versorgungsknappheit bei Halbleitern würden im laufenden Jahr zu einem Umsatzausfall von 4-8 Mrd. USD führen. Außerdem habe man sämtliche Verkäufe in Russland gestoppt. Gestern war die Aktie von Apple im Vorfeld der Zahlen um 4,5% angestiegen. Nachbörslich führten die Zahlen sodann zu einem Rückschlag um 2,6%. Der verhaltene Ausblick hat wohl den einen oder anderen Anleger verschreckt. Doch 4-8 Mrd. USD bei einem Jahresumsatz von 400 Mrd. USD machen gerade mal 1-2% aus. Bei einem Unternehmen, das mit knapp 10% nachhaltig wächst, dürfte das zu verschmerzen sein. Puh, das waren nur ein paar der Q-Zahlen, die diese Woche veröffentlicht wurden. Einige Unternehmen haben die turbulenten Entwicklungen der vergangenen Wochen genutzt, um einen Reset vorzunehmen: Alle Prognosen wurden kassiert, neue, deutlich niedrigere Prognosen dürften künftig wieder geeignet sein, übertroffen zu werden. Andere Unternehmen haben gezeigt, dass sie sehr gut mit den turbulenten Versorgungsmärkten umgehen können. Nur wenige Unternehmen veröffentlichten schlechte Zahlen ohne glaubhaft einen Weg aus den Problemen aufzuzeigen. Damit dürfte die unternehmensbedingte Marktschwäche erst einmal enden. Es bleibt natürlich die geopolitisch bedingte Marktschwäche. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (28.04.2022) Woche Δ Σ '22 Δ Dow Jones 33.561 -2,1% -7,6% DAX 14.079 -0,4% -11,4% Nikkei 26.848 -0,9% -6,8% Shanghai A 3.193 -1,3% -16,3% Euro/US-Dollar 1,05 -2,3% -7,1% Euro/Yen 136,82 -1,5% 4,6% 10-Jahres-US-Anleihe 2,90% -0,01 1,39 Umlaufrendite Dt 0,79% -0,04 1,07 Feinunze Gold $1.906 -1,6% 4,5% Fass Brent Öl $109,43 2,6% 38,9% Kupfer $9.857 -4,2% 1,8% Baltic Dry Shipping $2.403 7,3% 8,4% Bitcoin $39.084 -1,0% -16,8% Vor zwölf Jahren mischte Julian Assange mit Wikileaks unsere Gesellschaft auf. Geheime Dokumente wurden veröffentlicht, in denen Missstände in China, in der Türkei und sogar in den USA belegt wurden. Ich stand der Plattform damals kritisch gegenüber und zog mir heftige Kritik zu. Immerhin hat einer der Kritiker einige Zeit später seinen Irrtum eingesehen und hatte sogar die Größe, sich bei mir zu entschuldigen. Natürlich wollen wir Missstände beseitigen, doch wenn durch die Preisgabe militärischer Geheimnisse die Sicherheit von vielen Mitarbeitern der Sicherheitsbehörden gefährdet wird, dann kann ich das nicht mehr unterstützen. Nun kauft der reichste Mann der Welt, Elon Musk, die Zwitscher-Plattform Twitter. Er möchte damit einen Beitrag gegen willkürliche Zensur leisten. Es hat den Anschein, Musk gehe da einem Hobby nach. Doch ich bin der Meinung, dass Elon Musk die Plattform sowohl in seinem Sinne weiterentwickeln möchte (Hobby) als auch dadurch einen deutlichen Mehrwert für das Unternehmen schaffen kann (Profit). Bei Wikileaks blieben die Informanten möglichst anonym. Die Plattform zielte darauf ab, geheime Informationen zu bekommen, ohne dass der Lieferant seine Identität preis geben musste. Das mag in Einzelfällen ratsam sein, immerhin haben wir in unserer Gesellschaft für solche Fälle eigene Verfahren. Doch außerhalb der Gesellschaften, also im anonymen Internet, war das nicht gut. Einer der großen Kritikpunkte an Twitter ist der, dass sich dort jeder registrieren und einen Phantasienamen annehmen kann, ohne seine wahre Identität preisgeben zu müssen. Sodann kann die Person anonym weltweit Falschinformationen verbreiten, andere Menschen beleidigen oder sogar automatisch erzeugte Inhalte durch Algorithmen verfassen lassen. Um das Ganze zu kontrollieren, sitzen nun bei Twitter viele Menschen und entwickeln Algorithmen, prüfen jedoch auch individuell, um "verbotene" Inhalte zu zensieren. Ich bin von Twitter, der Idee, begeistert. Von der Entwicklung, die Twitter in den vergangenen Jahren genommen hat, bin ich schwer enttäuscht. Elon Musk hat nun eine Agenda veröffentlicht, mit der er genau diese Kritikpunkte angehen möchte: - Keine Anonymität! Wer etwas auf Twitter veröffentlicht, muss auch anschließend zur Rechenschaft dafür gezogen werden können. - Open Source: Willkürliche Zensur darf es in unserer westlichen Welt nicht geben. Wenn wir uns als Gesellschaft auf Normen einigen, dann können diese in der Regel auch in Algorithmen gepackt werden, die für die Einhaltung auf Twitter sorgen. Diese Algorithmen können dann ruhig offen einsehbar sein. Für den Kauf von Twitter (46,5 Mrd. USD) hat Elon Musk einen Teil seiner Tesla-Aktien verkauft (4 Mrd. USD). Darüber hinaus hat er für ein Darlehen zur Finanzierung der Übernahme weitere Tesla-Aktien als Sicherheit hinterlegt (12,5 Mrd. USD). Sollte die Tesla-Aktie nun stark einbrechen, könnte Elon Musk gezwungen sein, weitere Sicherheiten für das Darlehen herbei zu bringen. Insgesamt hat sein Anteil an Tesla derzeit einen Wert von rund 150 Mrd. USD. Dennoch scheint es derzeit Versuche zu geben, die Tesla-Aktie in den Keller zu drücken, damit Musk in finanzielle Nöte bei der Übernahme Twitters kommt. Anders kann ich mir den Kurseinbruch um 11% bei Tesla nach hervorragenden Q-Zahlen nicht erklären. Ich gehe also davon aus, dass die Übernahme umgesetzt wird und wünsche Musk viel Erfolg dabei. Einziger Wermutstropfen: Twitter ist ein sehr mächtiges Kommunikationsinstrument. In den Händen eines einzelnen Magnaten kann das zu unerwünschten Entwicklungen führen... aber auf der anderen Seite sind die weltweiten Nachrichtenportale ebenfalls bereits in Privatbesitz einiger weniger, mächtiger Menschen. Nun gibt es einen mehr. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|