Beitrag gelesen: 2509 x |

||

|

Sehr verehrte Leserinnen und Leser,

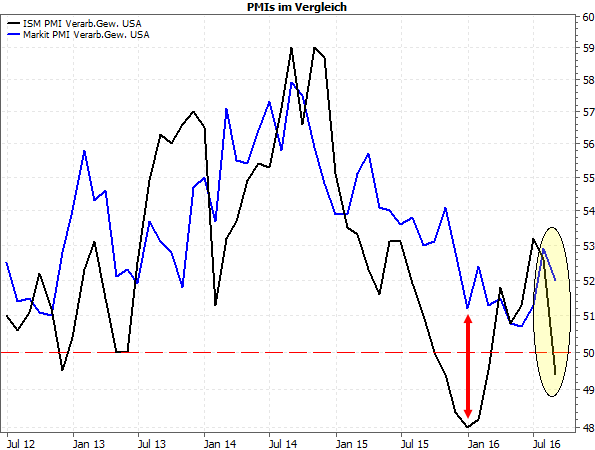

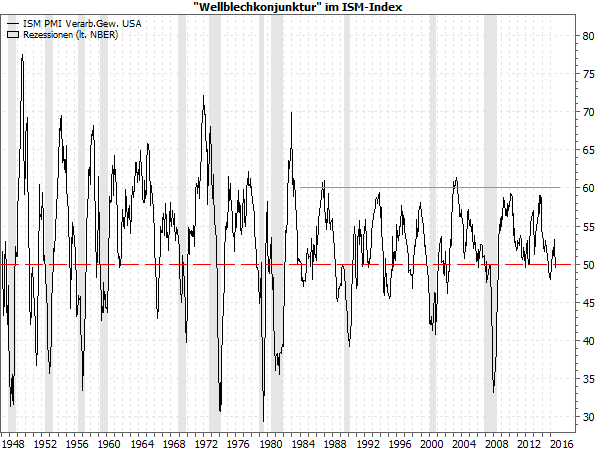

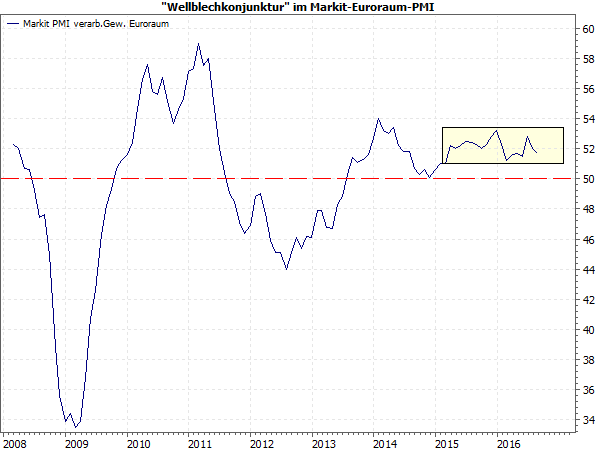

Sven Weisenhaus hatte am Freitag schon kurz berichtet, dass der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe in den USA im August unerwartet schwach ausgefallen ist. Es handelt sich dabei um das vorerst letzte Glied in einer Kette von Merkwürdigkeiten bei ähnlichen Umfragewerten. Lassen Sie uns schauen, was es damit auf sich haben könnte. Massive Enttäuschung durch den ISM-Index Zunächst die Fakten: Der ISM-Index sackte im August von 52,6 auf 49,4 Punkte ab. Das war nicht nur deutlich weniger als der Durchschnittswert aller Erwartungen (52,2). Der Index lag damit auch erheblich unter dem niedrigsten erwarteten Wert (51,3). „Unerwartet schwach“ ist also eher eine Untertreibung. Der August-Wert ist vielmehr eine massive Enttäuschung! Hinzu kommt, dass der Rückgang mehr als drei Punkte betrug. Einen Rückgang in solchem Ausmaß gab es in den vergangenen 20 Jahren insgesamt nur elf Mal. Zuletzt war das im Januar 2014 der Fall, als eine extreme Kältewelle weite Teile der USA lahmlegte. Davor verschlechterte sich die Stimmung während des Haushaltstreits in den USA 2011 derart stark. Ein dritter Punkt, der Besorgnis erregt, ist der Rückfall unter die wichtige 50-Punkte-Marke. Sie kennen das inzwischen von den diversen Einkaufsmanagerindizes, die auch hier in der Börse-Intern schon mehrfach besprochen wurden: Die 50-Punkte-Marke ist die Grenze zwischen Expansion und Kontraktion des jeweiligen Wirtschaftsbereiches, also die Scheidemarke zwischen Wachstum und Schrumpfen. Wenn es also nach dem ISM-Index geht, dann droht in den USA nun ein Rückgang der Wirtschaftsleistung des verarbeitenden Sektors. Vorbote der Rezession oder Non-Event? Wenn das geschieht, dann ertönen rasch Stimmen, die vor einer Konjunkturverschlechterung warnen. Häufig wird dann auch das böse R-Wort (Rezession) bemüht. Allerdings weist ein Wert unter 50 Punkten beim ISM-Index womöglich auf ein Schrumpfen des verarbeitenden Gewerbes hin, nicht jedoch auf ein Schrumpfen der Gesamtwirtschaft in den USA. Der Grund: Der verarbeitende Sektor ist inzwischen nur noch für rund 12 % der US-Wirtschaftsleistung verantwortlich. Das Gros machen Dienstleistungen und der Konsum aus. Das ISM (Institute for Supply Management), das die Daten erhebt, geht daher mittlerweile erst bei einem ISM-Index des verarbeitenden Gewerbes unterhalb von 43,2 Punkten von einer möglichen Rezession aus. Bis dahin ist also noch viel „Luft“. Können wir also einfach zur Tagesordnung übergehen und diesen ersten negativen Hinweis des ISM-Index vorerst ignorieren? Nun, wir sollten uns zumindest die Mühe machen und eine Einordnung versuchen. Die US-Wirtschaft wird datentechnisch von verschiedenen Instituten bestens „überwacht“. Und mit den Einkaufsmanagerindizes (PMI) von IHS Markit stehen gute Vergleichswerte zur Verfügung. Erfreulicherweise hat Markit am selben Tag wie das ISM seine Augustdaten veröffentlicht. Und siehe da, der Markit-PMI für das verarbeitende Gewerbe zeigt keinen so drastischen Rückgang wie der ISM-Index (siehe gelbe Ellipse im folgenden Chart):  (Quellen: Institute for Supply Management, investing.com) Zu erkennen ist zudem, dass der Markit-PMI auch Ende 2015/2016 nicht so stark zurückfiel wie der ISM-Index, der damals schon unter die 50-Punkte-Marke rutschte (siehe roter Pfeil). Da ISM-Index und Markit-PMI sonst recht gut übereinstimmen, liegt der Verdacht nahe, dass der ISM-Index gelegentlich nach unten (aber auch oben) übertreibt. Erstaunliche Begründungen Das ISM selbst liefert eine erstaunliche Begründung für diesen jüngsten Ausschlag nach unten. Der Chef der Umfrage beim ISM wird in diesem Zusammenhang mit den Worten zitiert: „Ich denke, das ist nur ein einmaliger Fall. Es kann sogar ein Ausrutscher sein, [z.B. durch] eine Korrektur bei den Lagerbeständen“. Denn auch die vom ISM zu jeder Umfrage gelieferten Kommentare der Umfrageteilnehmer zeigen, dass es so schlimm um die US-Industrie nicht stehen kann. Da ist von „starker Nachfrage“ und „guten Geschäften“ oder „steigenden Umsätzen“ die Rede. Die negativen Äußerungen beklagen dagegen schlimmstenfalls „gleichbleibende Geschäfte“ und dass es mehr Aufträge geben könnte – gemessen an den vielen Anfragen. Aber der ISM-Index ist nicht das einzige Stimmungsbarometer, das zurzeit einige Auffälligkeiten zeigt. Auch andere umfragebasierte Konjunkturindikatoren reagierten zuletzt unerwartet stark. So fiel der jüngste Wert des deutschen ifo-Geschäftsklima deutlich zurück (siehe Börse-Intern vom 31.08.2016). In den Kommentaren wurde dies mit Sorgen vor den wirtschaftlichen Auswirkungen des Brexits in Verbindung gebracht. Dem geneigten Beobachter stellte sich schon damals die Frage, warum deutsche Manager zwei Monate brauchen sollten, um ihre Sorgen vor dem Brexit auszudrücken, der ja bereits seit Juni bekannt ist. Genau eine Woche nach dem ifo-Index erschien der Markit PMI für das britische verarbeitende Gewerbe. Hier sprang der Wert nicht nur auf den höchsten Wert seit zehn Monaten und mit 53,3 Punkten klar über die neuralgische 50-Punkte-Marke, unter die er im Juli gesackt ist. Dieser Anstieg vom August ist auch der stärkste in der Geschichte dieses Index und zeigt, dass zumindest in Großbritannien die Sorgen vor dem Brexit zunächst weitgehend verflogen sind. Brexit: kein Thema für die Briten, also auch nicht für die Deutschen In gewisser Weise macht das sogar Sinn. Das schwache Pfund bedeutet für britische Exporteure einen handfesten Vorteil: Ihre Produkte werden im Ausland billiger. Ist es also gar nicht die Sorge vor dem Brexit, die den ifo-Index einbrechen ließ, sondern haben die deutschen Unternehmen einfach nur Angst vor der britischen Konkurrenz? Das wiederum ist sehr unwahrscheinlich. Trotz langer Tradition ist die britische Fertigungsindustrie längst nicht mehr so leistungsfähig wie die deutsche. Zudem sind deutsche Firmen immer noch geschätzte Zulieferer in Großbritannien. Und wenn dort nun wieder das Geschäft brummt, dann sollten auch deutsche Unternehmen davon profitieren. Die vermeintlichen oder tatsächlichen Folgen des Brexit können also kein Grund für den schwachen ifo-Index sein. Da es jedoch ein umfragebasierter Index ist, spielt hier sicherlich die Psychologie eine entscheidende Rolle. Das neue Phänomen der „Wellblechkonjunktur“ Diese ist wohl der Hauptgrund, warum wir immer wieder so starke und unerklärliche Schwankungen von ISM, ifo und Co. sehen. Zusätzlich verstärkt wird dieser Einfluss durch die sogenannten „Wellblechkonjunktur“, die seit geraumer Zeit in etlichen entwickelten Ländern zu beobachten ist. Darunter verstehen Ökonomen, dass die früheren stark ausgeprägten Konjunkturzyklen – der klare Wechsel zwischen Wirtschafts-Boom und Rezession – abnehmen und dafür kleinere, aber schnellere wirtschaftliche Schwankungen zu beobachten sind. Diese schlagen sich dann auch in den Umfragewerten der Unternehmen wieder. So sind im ISM-Index – dessen Historie immerhin bis 1948 zurückgeht – die Ausschläge seit den 1980er Jahren deutlich zurückgegangen (siehe folgender Chart).  (Quelle: Institute for Supply Management) Die 60-Punkte-Marke z.B., die in früheren Jahrzehnten im Aufschwung regelmäßig überschritten wurde, ist mittlerweile fast eine No-Go-Area für den ISM-Index geworden (siehe grüne Linie). Und seit dem Jahrtausendwechsel haben Rücksetzer unter die 50-Punkte-Marke außerhalb von Rezessionen (grau schattierte Zeiträume) Seltenheitswert. Auch das war in früheren Zyklen deutlich anders. Noch auffallender ist dieses Verhalten im Markit PMI für die Eurozone:  (Quelle: investing.com) Natürlich führten die Finanzkrise und auch die Euroschuldenkrise ab 2011 zu starken Ausschlägen der Unternehmensstimmung. Aber seit 2015 dümpeln die Werte einfach nur dahin, seit mehr als einem Jahr sogar in einer extrem engen Spanne (gelbes Rechteck). Belastbare Prognosen lassen die Werte daher kaum noch zu – wir sehen nur noch ein Art „Rauschen“. (Passend dazu sind seitdem übrigens auch die Aktienindizes tendenziell in eine Seitwärtsphase übergegangen.) Kleine Ursachen, große Auswirkungen Die Ursache für diese Entwicklung ist die abnehmende Bedeutung der Fertigungsindustrien für die Wirtschaft der entwickelten Länder. Deutschland ist dabei noch eine der wenigen Ausnahmen, aber auch hierzulande ist der Dienstleistungssektor längst bedeutsamer als die Industrie. Hinzu kommt, dass in den vergangenen Jahren – nicht zuletzt durch die Niedrigzinspolitik der weltweiten Notenbanken – die Investitionen auf Mehrjahrestiefs gesunken sind (siehe auch Börse-Intern vom 31.08.2016). Die Konjunktur wird also fast überall nur vom Konsum und vom Dienstleistungssektor getragen. In den Umfragewerten der Unternehmen macht sich dieser allmähliche Bedeutungsrückgang allerdings kaum bemerkbar. Hier wird nur nach relativen Änderungen gefragt (besser oder schlechter als im Vormonat). Ab einem bestimmten sehr niedrigen Niveau bleiben die weiteren Änderungen dann meist nur noch gering – ein „Grundrauschen“ an Aufträgen zum Beispiel geht schließlich immer ein. Dementsprechend dümpeln dann auch die Umfragewerte dahin. Wenn es dann doch einmal zu stärkeren Änderungen kommt, schlagen sich diese natürlich auch stärker in den Umfragen nieder. Das heißt aber noch nicht, dass deshalb schon eine Rezession oder ein Boom vor der Tür steht. Es ist eben alles relativ. Welche Frühindikatoren die besten sind Uns Investoren erschweren diese Effekte sicherlich die Arbeit. Die Einkaufsmanagerindizes, die eigentlich gute Frühindikatoren sind, könnten uns öfter mal in die Irre führen – so wie es im August vermutlich der ISM-Index getan hat. Als Alternative bleiben uns aber wenigstens die Charts. Denn Börsenkurse sind immer noch die besten Frühindikatoren, die es gibt. Und diese setzten Ende vergangener Woche eindeutige Zeichen: Nach einer kurzen negativen Reaktion auf den schwachen ISM-Index erholten sich die Kurse noch am gleichen Tag wieder. Auch die schwachen Arbeitsmarktdaten vom folgenden Tag steckten die Märkte gut weg – und stiegen danach sogar weiter. Bislang machen sich die Anleger also noch keine Sorgen wegen der Konjunktur. Durch die Merkwürdigkeiten von ISM und Co. lassen sie sich vorerst jedenfalls noch nicht aus der Ruhe bringen. Mit besten Grüßen Ihr Torsten Ewert | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|