Beitrag gelesen: 11306 x |

||

|

Als die "Spitze des Eisbergs" habe ich die Massen vor einer Woche beschrieben, die sich über Reddit WallStreetBets organisieren. Inzwischen ist die Masse weitergezogen und tauscht sich über das Chat-Forum Discord aus: Discord

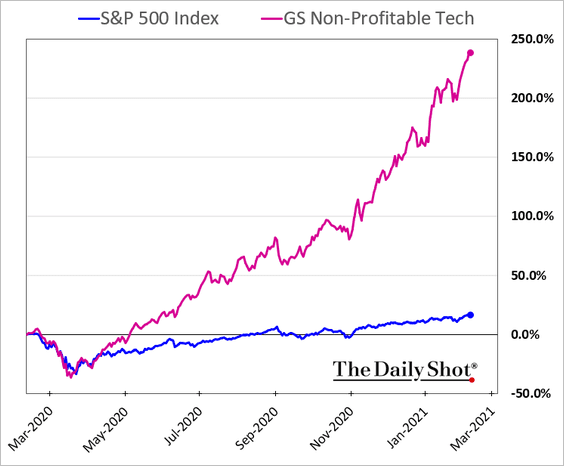

Hintergrund meiner Schlussfolgerung war, dass ich hier in Deutschland nicht viel von einer solchen Bewegung entdecken konnte. Außerdem waren die $-Zahlen, die hinter der US-Massenbewegung steckten, nicht groß genug. Wer sich im Discord-Forum umschaut, wird schnell bemerken, dass die Feuerkraft der Massenbewegung nicht ausreicht, um ein zweites Gamestop zu erzeugen. Dennoch ist es eine gigantische Massenbewegung, die den Tonfall an den Aktienmärkten bestimmt. Die folgende Statistik veranschaulicht das eindrucksvoll: So viele der Depotkunden in den USA kauften im Januar die folgenden Aktien: 10% AMC Entertainment Holdings Inc (AMC) 9% GameStop Corp. (GME) 6% BlackBerry Ltd (BB) 5% Nokia Oyj (NOK) 4% Castor Maritime Inc (CTRM) Über Robinhood, wo man auch Anteile an einer Aktie kaufen kann, gab es eine gigantische Zahl an Einzeltransaktionen. Und diese Masse entwickelt sich nun auch in Deutschland. Mein Twitter-Feed wird inzwischen von "Silver to the Moon" Nachrichten erstürmt, die von deutschsprachigen Twitternutzern, denen ich folge, gepostet werden. So waren es anfänglich die stark leerverkauften Aktien wie eben Gamestop und AMC, aber auch Nokia und Blackberry, die auf die Rakete zum Mond gesetzt wurden. Später wurde der Silbermarkt entdeckt, dann die Elektromobilität bis hin zur Brennstoffzelle. Danach dann die Kryptowährungen, insbesondere kleine Spezialwährungen. Und nun tummeln sich die Massen in Hanf-Aktien, die in Kanada für medizinische Anwendungen zugelassen wurden und in den USA unter dem liberaleren US-Präsidenten Joe Biden nun ebenfalls gute Chancen auf eine Zulassung haben. Damit migriert die Masse von Pleitegeiern zu Zukunftsthemen: Wurde der Erfolg der Gamestop-Rallye insbesondere auf dem Rücken von Leerverkäufern erzielt, die auf dem falschen Fuß erwischt wurden, so hat man in dem Bereich der Elektromobilität, der Brennstoffzellen und der Hanf-Medizin durchaus Themen, die in den kommenden 10 Jahren maßgebliche Änderungen in unserer Gesellschaft erzwingen werden. Es bleibt natürlich fraglich, ob in 10 Jahren eine McPhy mit aktuell 13,7 Mio. Euro Umsatz in ihre Marktbewertung von 1 Mrd. Euro wachsen kann, indem überall Wasserstoffzellentankstellen gebaut werden, die (so das Versprechen) dezentral grünen Wasserstoff erzeugen können. Oder FuelCell, die hochkomplexe Kraftwerke für die Erzeugung grünen Wasserstoffs anbieten, aber ihre Webseite nicht ordentlich am Laufen halten können (Error 520 Ray ID: 620674523349417a • 2021-02-12 12:53:46 UTC, Web server is returning an unknown error). 70 Mio. Euro Jahresumsatz werden dort schon mit einer Marktkapitalisierung von 7 Mrd. Euro belegt, ein KUV von 100! Ich fühle mich an die Internetblase zur Jahrtausendwende erinnert: Damals gehörte ich zu den jungen Wilden, damals habe ich mit Aktien wie Excite, InfoSpace, Inktomi und Doubleclick meine ersten Anlageerfolge erzielt. Keines der Unternehmen hat überlebt, dennoch habe ich damals eine Menge Geld beiseite legen können, bevor die Internetblase im März 2000 platzte. Ich war einfach schneller. Und so sind auch heute viele junge Anleger in der Masse unterwegs, die schnell sind, gut ausgebildet, gute Kenntnisse über die Zusammenhänge an den Aktienmärkten und den Börsen haben und so schon ihre Erfolge in ein neues iPhone, in FPV-Drohnen und andere Nettigkeiten des Alltags investieren, bevor wir überhaupt bemerken, in welcher Aktie gerade die Musik spielt. Es wäre vermessen, diese jungen Anleger als naiv abzutun. Im Gegenteil, wir können von ihnen lernen. Wir haben in unserem Heibel-Ticker Portfolio ja einen Bereich, mit dem wir spekulativ unterwegs sein können. Dort gehören nicht die gepuschten Titel rein, die binnen eines Tages 100% gewinnen und dann auch wieder abgeben. Aber wir berücksichtigen diese neue Entwicklung, indem wir für die kommenden Monate etwas aggressiver unterwegs sind. Die Goldmänner haben einen Index erfunden, der nur die Aktienkursentwicklung von Unternehmen zeigt, die Verluste schreiben. Unternehmen also, von denen wir eigentlich die Finger lassen würden, wenn es nicht einen sehr triftigen Grund gibt. Hier die Entwicklung der vergangenen 12 Monate (rot) im Vergleich zum S&P 500 (blau):  Abbildung 1: Performance von Unternehmen ohne Gewinne Wir können im Dreieck springen, junge Anleger belächeln, die Unternehmen ohne Gewinn kaufen und rufen "wie dumm, wie dumm, wie dumm!", und dann werden wir einen jungen Zocker im Cabriolet vorbeifahren sehen. So haben wir heute Facebook verkauft, obwohl die Aktie "günstig" bewertet ist. Die Musik spielt jedoch in anderen Aktien der Social Community, wie ich in Kapitel 04 zeigen werde. Dort stelle ich auch ein weiteres Unternehmen vor, das im Bereich der Brennstoffzelle meiner Einschätzung nach auch in 10 Jahren noch führend unterwegs sein wird. Wie lange wir diesen Markt noch haben werden? Keine Ahnung. Ich kenne mich nun aber gut genug, um zu wissen, dass ich selten "zu spät" ausgestiegen bin. Vielmehr bin ich meistens recht gut rausgekommen. Mein Problem ist dann nur, dass ich schon zu früh wieder einsteige. Darauf werde ich diesmal achten :-). DISNEY MIT HERAUSRAGENDEN ZAHLEN Gestern Abend hat Disney Quartalszahlen veröffentlicht: Zu aller Überraschung konnte der Konzern einen Gewinn ausweisen, obwohl alle Analysten fest mit einem Verlust rechneten. Disney ist vom Lockdown hart getroffen: Die Vergnügungsparks sind seit Monaten größtenteils geschlossen, Kreuzfahrtschiffe liegen leer im Hafen und neue Kinofilme schieben ihre Premieren zum Sankt Nimmerleinstag. Wie konnte der Konzern dennoch einen Gewinn ausweisen? Nun, Disney+ bricht alle Rekorde. Disneys Streamingdienst hat in kürzester Zeit die 100 Mio. Abonnentenmarke erzielt, schneller als irgendein Wettbewerber nach der Markteinführung. Der Erfolg hat sich angekündigt und war im Aktienkurs bereits ablesbar: Seit dem Coronacrash ist Disney um 140% angesprungen. Ich bin gespannt, wie lukrativ Disney ist, wenn die Kontaktbeschränkungen aufgehoben werden. CHIPVERSORGUNG KAPUTT Sie haben es bestimmt gehört: Die Autoindustrie beklagt fehlende Chips. Autos können nicht fertig gestellt werden, weil keine Chips verfügbar sind. Was steckt dahinter? Ganz einfach: China First. Die weltweiten Chipproduzenten konzipieren seit langem nur noch ihre Chips und lassen sie in China fertigen. Taiwan Semi ist der weltweit größte Chipproduzent. Intel ist ein Schatten seiner selbst, hat erst in den vergangenen Jahren seine eigenen Produktionsanlagen reduziert, um kosteneffizienter zu werden. China geht beim Autobau nun in die Vollen: Chinesische Autobauer rüsten ihre Fahrzeuge mit Chips auf, die Nachfrage nach individuellen Transportmöglichkeiten, also nach Autos, ist durch Corona nur noch weiter angeheizt worden. Sie erinnern sich: Ein großer Infektionsherd in der Wahrnehmung der Menschen sind nach wie vor die Öffis: Bus und Bahn. Und so haben chinesische Produzenten Lieferverträge mit den heimischen Chipproduzenten, die sofort bei Abruf bedient werden müssen. Was derzeit Chips produzieren kann, produziert für chinesische Hersteller. Zum Exportieren ist dann nicht mehr viel übrig. Taiwan Semi hat bereits vor 4 Wochen angekündigt, weitere Fertigungsanlagen aufzubauen. Die Anbieter von Produktionsmaschinen für Halbleiter, LAM Research und AMAT bis hin zu unserer Aixtron können sich vor Aufträgen nicht retten, die Aktien heben ab. Und Chipproduzenten, die ihre eigenen Fertigungsanlagen gepflegt haben, freuen sich über die angesprungenen Preise. Wir werden uns einen davon ins Portfolio holen, wie Sie in Kapitel 04 lesen werden. Wichtig fürs Verständnis: Es betrifft Massenchips, wie sie im Auto und anderen elektronischen Standard-Geräten verbaut werden. High-End Chips von Nvidia und AMD sind nicht betroffen. Nvidia hat heute angekündigt, Chips der Vorgängergeneration zu verkaufen. Die sind gut genug, um die derzeit fehlenden Massenchips zu ersetzen. Zurück zum Start: Heute wird Atomera Inc. (ATOM) auf Discord von den Massen gehypt: ein kalifornischer Halbleiterhersteller mit winziger, aber heimischer Produktion. Die Aktie war letzte Woche schon um 50% angesprungen, hat den Gewinn aber bereits wieder abgegeben und nun kämpfen die darin gefangenen Anleger um einen akzeptablen Verkaufskurs. Schauen wir uns nun einmal an, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (11.02.2021) Woche Δ Σ '21 Δ Dow Jones 31.395 0,8% 3,0% DAX 14.050 0,0% 2,4% Nikkei 29.520 2,6% 7,6% Shanghai A 3.832 4,5% 7,1% Euro/US-Dollar 1,21 0,7% -1,4% Euro/Yen 127,23 0,3% 0,4% 10-Jahres-US-Anleihe 1,20% 0,05 0,26 Umlaufrendite Dt -0,49% 0,00 0,07 Feinunze Gold $1.820 0,4% -3,4% Fass Brent Öl $62,59 5,1% 21,8% Kupfer 8.279 5,9% 5,6% Baltic Dry Shipping 1.313 -1,1% -3,9% Bitcoin 47.782 26,2% 69,7% Der DAX hat diese Woche ein halbes Prozent abgegeben, während der Dow Jones um 1% zulegte und in Japan und China die Märkte regelrecht abhoben. Ich würde das Impfstoffdesaster dafür verantwortlich machen, dass wir hier in Europa derzeit in der weltweiten Corona-Erholung hinterher hinken. Das hat sich diese Woche nun auch am Aktienmarkt gezeigt. So gehört insbesondere die Finanzbranche zu den Wochenverlierern, angeführt von der Commerzbank mit -9%. Die Verlängerung des Lockdowns belastet die Wirtschaft und könnte die Rückstellungen nochmals erhöhen, die Banken für mögliche Kreditausfälle durch Insolvenzen bilden müssen. Auch der Einzelhändler Ceconomy leidet unter dem verlängerten Lockdown (-9%). Onlinehändler Zooplus auf der anderen Seite konnte um 15% zulegen. Gleichzeitig spürt man jedoch schon den internationalen Aufschwung, der sich im Anstieg der Rohstoffpreise und in deren Kielwasser auch der Rohstoffunternehmen zeigt: Klöckner und ThyssenKrupp konnten diese Woche um 10% zulegen. Sonderfall Grenke Leasing rauschte diese Woche erneut in den Keller (-16%) und notiert weiterhin auf dem Ausverkaufsniveau vom vergangenen September, als die Bilanzvorwürfe bekannt wurden. Meine Börsenregel "Bilanzierungsunregelmäßigkeiten = Verkaufen" hat uns viel Geld und Nerven gespart. Mein Näschen, dass an den Vorwürfen des Leerverkäufers was dran ist, hat zwar noch nicht Recht bekommen. Aber wenn Grenke es in einem halben Jahr nicht schafft, die Vorwürfe aus der Welt zu schaffen, ... | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|