Beitrag gelesen: 2335 x |

||

|

Nach den allgemeinen Aussagen zu den jüngsten Kursbewegungen an den Börsen vom Dienstag und der konkreten Analyse der Aktienindizes gestern komme ich heute zum Goldpreis. Wie fast alle anderen Märkte, wurden auch die Preise der Edelmetalle zur US-Wahl kräftig durchgerüttelt. Dabei kam es bei Gold zu einem Anstieg bis auf 1.337,34 USD und einer Rückkehr zur ehemaligen Formation des absteigenden Dreiecks (rote und grüne Linie im Chart), womit die zuvor bearishen Signale zunächst egalisiert wurden. Allerdings wurde dieser Anstieg umgehend wieder abverkauft (roter Pfeil). Dabei rutschte der Goldpreis sogar auf ein neues Korrekturtief. Und damit wurde das Chartbild dann doch wieder kurzfristig klar bearish.

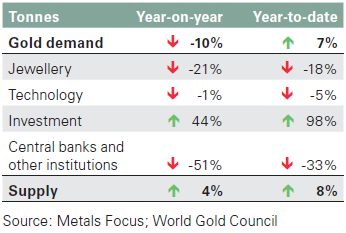

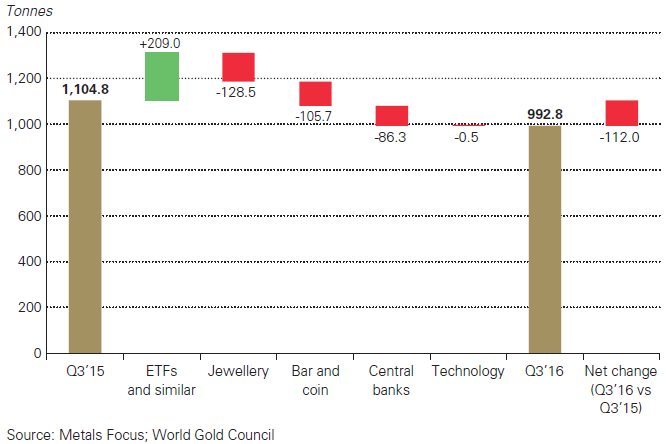

Interessant an dem neuen Tief ist, dass damit exakt 50 Prozent der Aufwärtsbewegung von Dezember 2015 bis Juli 2016 korrigiert wurde (siehe folgender Chart). Und das vorangegangene Tief endete exakt bei 38,20 Prozent – das entspricht jeweils einem Fibonacci-Retracement (blaue Linien), die sehr oft als Korrekturziele angelaufen werden.  Und nach dieser Methode gilt der Aufwärtstrend erst dann als endgültig beendet, wenn auch noch das sogenannte Maximalkorrekturkursziel von 61,80 Prozent bei 1.127,47 USD über- bzw. unterschritten wird. Bis dahin handelt es sich bei den aktuellen Verlusten lediglich um eine normale Korrektur der vorangegangenen Kursgewinne. Kursverluste sind auch stark fundamental getrieben Schaut man sich die fundamentalen Rahmendaten an, dann sind die Kursrücksetzer, die wir seit dem Hoch im Juli sehen, aber nicht nur charttechnisch bedingt. Vielmehr sind sie unter anderem auf eine Nachfrageschwäche im dritten Quartal 2016 zurückzuführen. Laut Erhebungen des World Gold Council ist im Spätsommer die Goldnachfrage weltweit um 10 Prozent gegenüber dem Vorjahresquartal von 1.104,8 auf 992,8 um 112,0 Tonnen (t) zurückgegangen.  Investmentnachfrage war der einzige Kurstreiber Dass es sich bei der aktuellen Korrektur nicht um einen spekulativ oder charttechnisch getriebenen Preisrückgang handelt, zeigt ein Blick auf die Details (siehe Grafik). So hat die Investmentnachfrage, zu der auch die börsengehandelten Produkte wie ETFs gehören, um 44 Prozent (+209,0 t) zugelegt. Dieser Anstieg konnte aber den Nachfragerückgang bei physischem Gold in den Bereichen Barren und Münzen (-36% bzw. -105,7 t), Schmuck (-21% bzw. -128,5 t) und Technologie (-1% bzw. -0,5 t) sowie der Zurückhaltung der Notenbanken (-51% bzw. -86,3 t) nicht kompensieren.  „Papiergold“ war im 3. Quartal 2016 vielmehr der einzige Lichtblick in der Gold-Nachfrage. Alleine Gold-Fonds (ETF) haben Zuflüsse von 146 Tonnen verzeichnet. Damit haben sie rund 70 Prozent des Anstiegs in der gesamten Investmentnachfrage (+209,0 t) ausgemacht. Als Grund für die hohe Investmentnachfrage nennt der World Gold Council relativ hoch bewertete Aktien und niedrig verzinste Staatsanleihen sowie einer erhöhte Unsicherheit. Die schwache Nachfrage in den anderen Bereichen führt die Lobby-Organisation auf den zeitweise hohen Goldpreis zurück. Denn insbesondere nachlassende Käufe von Schmuck und Münzen in den zwei wichtigsten Nachfrageländern China und Indien haben das Kaufinteresse an Gold zur Jahresmitte deutlich gedrückt, so der Council. Bei 1.400 USD gedeckelt, bei 1.000 USD gefragt Damit zeigt sich aus meiner Sicht, dass Gold über Investmentprodukte zwar weiterhin als Absicherung ins Depot geholt wurde, der Preis aber für die „reale“ Goldnachfrage zu hoch war. Und so dürfte der Goldpreis im Bereich von 1.300 bis 1.400 USD gedeckelt sein, insbesondere, wenn Gold seine Funktion als sicherer Hafen verliert. Denn wenn die Zinsen steigen oder Aktien wieder relativ günstig werden, dürfte sich die Investmentnachfrage nach Gold umkehren. Wenn das passiert und dadurch der Preis weiter fällt, dürfte die Nachfrage nach Münzen, Barren und Schmuck ab einem bestimmten Preisniveau wieder anziehen. Dies könnte den Preis dann wieder stützen. Die Untergrenze dürfte hier im Bereich von rund 1.000 USD liegen. Und so könnte der Goldpreis auf absehbare Zeit zwischen 1.000 und 1.400 USD in einer Seitwärtsbewegung bleiben und um die Marke von 1.200 USD herum pendeln (blaue Linie im folgenden Chart). Das erleben wir im Grunde schon seit Frühjahr 2013 (gelbes Rechteck):  Übrigens: Ende des 3. Quartals 2016 stand der Goldpreis noch bei 1.315 USD. Aktuell notiert er bei 1.226 USD. Daher kann man davon ausgehen, dass sich die Nachfrageschwäche in der ersten Hälfte des 4. Quartals noch einmal beschleunigt hat. Ob sich dieser Trend jedoch fortsetzt, wird man am Kursverlauf in den kommenden Wochen ablesen können. Und daher sind für kurzfristige Trader die oben genannten Fibonacci-Marken besonders zu beachten. Dreht der Goldpreis am 50-Prozent-Retracement nach oben, könnte wieder das obere Ende der möglichen Seitwärtsrange angesteuert werden. Fällt der Edelmetallpreis allerdings darunter, ist die 61,80-Prozent-Marke das nächste Kursziel. Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage Ihr Sven Weisenhaus www.stockstreet.de | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|