Beitrag gelesen: 6913 x |

||

|

Sehr verehrte Leserinnen und Leser,

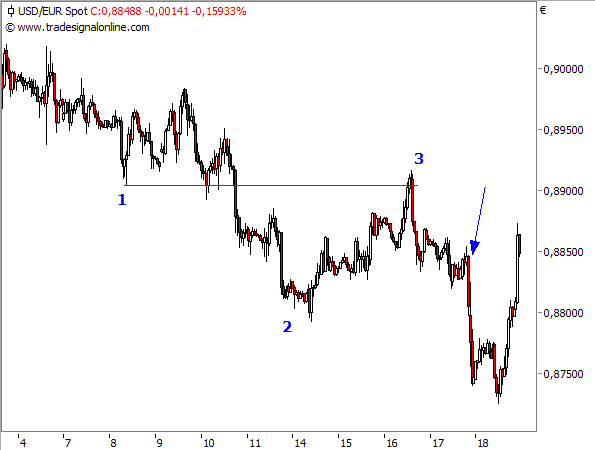

die Kursbewegungen im Anschluss an die Fed-Sitzung vom Donnerstag fielen überraschend stark aus. Das gilt nicht nur für die Aktien-, sondern vor allem für die Devisenmärkte. Und ganz wichtig: Der Verlauf des Dollarkurses könnte auch den weiteren Weg für die Aktienmärkte vorgeben. Überraschend starker Einbruch nach der Fed-Sitzung Am vorigen Montag hatte ich Sie an dieser Stelle zwar gewarnt, dass es nach der Fed-Sitzung zu schwächeren Kursen kommt, aber nicht nur die Stärke des Einbruchs vom Freitag, sondern auch andere Umstände haben mich dann doch überrascht. Ein Minus von 3 % im DAX (zwischenzeitlich betrug das Minus sogar 3,6 %!) und anderen europäischen Indizes ist schon ein Wort – Verfallstag hin oder her. An den US-Märkten blieben die Ausschläge zwar auf knapp 2 % begrenzt, aber auch hier rief die Fed-Entscheidung erhebliche Verunsicherung unter den Marktteilnehmern hervor. Einige Beobachter mutmaßten daher, dass die Mehrzahl der Anleger doch mit einem Zinsschritt der Fed gerechnet hätte und nun enttäuscht bzw. über die weitere konjunkturelle Entwicklung besorgt sei. Das ist natürlich eine Fehlinterpretation, wie die Fed Fund Futures ganz klar gezeigt haben (siehe Steffens Daily vom 14.09.2015). Aber dieser Trugschluss zeigt das Ausmaß der Verwirrung unter den Analysten und Anlegern. Die unerwartete Dollarschwäche Für uns in der Redaktion kam aber weniger der Abschlag an den Aktienmärkten, sondern eher die Schwäche des Dollars unerwartet. Dazu der Intraday-Chart der vergangenen Tage (hier in der „umgekehrten“ Darstellung US-Dollar in Euro):  Zunächst verlief alles planmäßig: In Erwartung eines ausbleibenden Zinsschrittes setzten erste Anleger bereits ab Anfang September auf einen fallenden Dollar (Phase 1). In der Woche vor der Zinssitzung sprangen immer mehr Trader auf diesen Zug auf, so dass der Kursverfall an Dynamik zunahm (Phase 2). Ab Anfang voriger Woche erfolgten erste Gewinnmitnahmen, die den Dollar wieder stärkten (Phase 3). Und am Tag vor der Zinssitzung setzten dann die Hardcore-Trader nochmal auf einen schwächeren Dollar. So weit, so gut, so nachvollziehbar. Unmittelbar nach der Fed-Sitzung kam es dann aber nicht zu dem üblichen volatilen Hin und Her, sondern es setzte faktisch sofort ein scharfer Dollar-Abverkauf ein (siehe Pfeil), der über mehrere Stunden anhielt. Allein das war ungewöhnlich genug, denn normalerweise wären die Zocker nach der Entscheidung recht schnell wieder ausgestiegen und hätten den Kurs stabilisiert. Aber offenbar traten eben neue Verkäufer auf den Plan und drückten den Kurs weiter. Diese Schwäche hielt bis Freitagmittag an. Und hier gab es keinen Verfallstag, der die Kurse hätte beeinflussen können! Eigentlich sollte ein Non-Event keine derartigen Auswirkungen haben Wir fragten uns daher am Freitag, warum die Dollarschwäche anhielt, denn da die Erwartung der Marktteilnehmer durch die unveränderten Zinsen erfüllt wurde – die Fed-Sitzung also ein Non-Event war – hätte der Wechselkurs gleich bleiben bzw. sogar wieder steigen sollen. So war es ja schließlich auch an den Aktienmärkten – nur mit umgekehrten Vorzeichen: Hier fielen die Kurse nach einem kurzen Ausschlag nach oben sofort wieder. Wie so häufig dürften mehrere Ursachen für dieses unerwartete Kursverhalten verantwortlich sein. Durch die – bei genauer Betrachtung – recht fadenscheinigen Begründungen der Fed für die Beibehaltung der Niedrigzinsen hat die Glaubwürdigkeit der Fed etwas gelitten. Dieser Dollarverfall war also sicher zu einem Gutteil ein Misstrauensvotum für die Fed. Gleichzeitig dürften tatsächlich zusätzliche (internationale) Anleger die durchaus verhaltene Einschätzung der US-Konjunktur durch die Fed zum Anlass genommen haben, ihre Aktienbestände zu reduzieren (daher der Kursverfall an den Aktienmärkten) und so gleichzeitig einige ihrer Dollarpositionen aufzulösen. Die aufschlussreiche Freitagserholung Insofern ist die starke Erholung des Dollars vom Freitagnachmittag aufschlussreich. Diese führte den Kurs wieder bis auf das Niveau von vor der Fed-Sitzung und signalisiert damit, dass der Markt seine erste Meinung offenbar wieder geändert hat. Auch damit bestätigt sich einmal mehr die alte Regel, dass die erste Reaktion an der Börse selten die endgültige ist! Was könnte nun der Grund für diese rasche Meinungsänderung sein? Salopp gesagt, dürften sich die Anleger gefragt haben, was sie mit den Euros sollen: Im Fall einer Schwäche der US- und der Weltwirtschaft leidet zweifellos auch die Wirtschaft im Euroraum, auch wenn die Konjunkturdaten hier zuletzt wieder recht ermutigend waren. Also macht es keinen Sinn, nun verstärkt in Euro-Werte zu investieren. Und wenn der Dollar wieder schwächelt, könnte der unterschwellige Währungskrieg, der seit geraumer Zeit läuft, wieder in eine neue, heiße Runde gehen. Die EZB hat dazu bei ihrer September-Sitzung eine Woche vor der Fed schon die Weichen gestellt, indem sie eine Ausweitung ihres Staatsanleihenkaufprogramms in Aussicht gestellt hat. Im Hinblick auf all die möglichen drohenden Krisen sehen die Anleger ihr Geld im „sicheren“ Dollar wohl am besten aufgehoben, zumal auch das Vertrauen in den Schweizer Franken als Fluchtwährung seit der überraschenden Aufhebung des Fixings zum Euro im Januar spürbar gelitten hat. Der Dollar ist momentan offenbar alternativlos für die Börsianer. Sind Dollar, NASDAQ und Russell die Erholungsindikatoren? Gleiches gilt nach wie vor natürlich auch für Aktien. Und so könnte die Erholung des Dollars auch die Marschrichtung für die (US-)Aktienmärkte vorgeben – wenn die Marktteilnehmer nach dem Verfallstag auch hier zu der Einsicht kommen, dass die jüngsten Abschläge übertrieben sind. Ein erstes kleines Indiz dafür sind die relativ moderaten Verluste, die der NASDAQ 100 und der Russell 2000, der US-Nebenwerteindex, am Freitag verbuchten. Beide Indizes sind eine Art Risikoindikator, und offenbar sind immer noch genügend Anleger bereit, ein gewisses Risiko einzugehen. Die Dollarerholung und die relativ robusten US-„Risiko-Indizes“ sind also ein Hinweis darauf, dass sich auch die anderen US-Indizes wieder erholen könnten. In ihrem Kielwasser sollten dann auch DAX und Co. wieder zulegen. Die ersten Weichenstellungen dazu könnten wir hier schon in dieser Woche sehen, wenn sich der Staub, die der Verfallstag aufgewirbelt hat, wieder gelegt hat. Immerhin konnte sich der DAX bis heute Nachmittag schon wieder an die 10.000-Punkte-Marke heranpirschen – und das trotz der neuerlichen Belastungen aufgrund des 20%-igen Abschlags bei VW. Mit besten Grüßen Ihr Torsten Ewert | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|