Beitrag gelesen: 13201 x |

||

|

In den vorangegangenen Ausgaben hatte ich Ihnen als Grund für die bessere Performance der US-Indizes (z.B. gegenüber dem DAX) genannt, dass sich die Unternehmensgewinne in den USA in den vergangenen fünf Jahren deutlich besser entwickelt haben als in Europa.

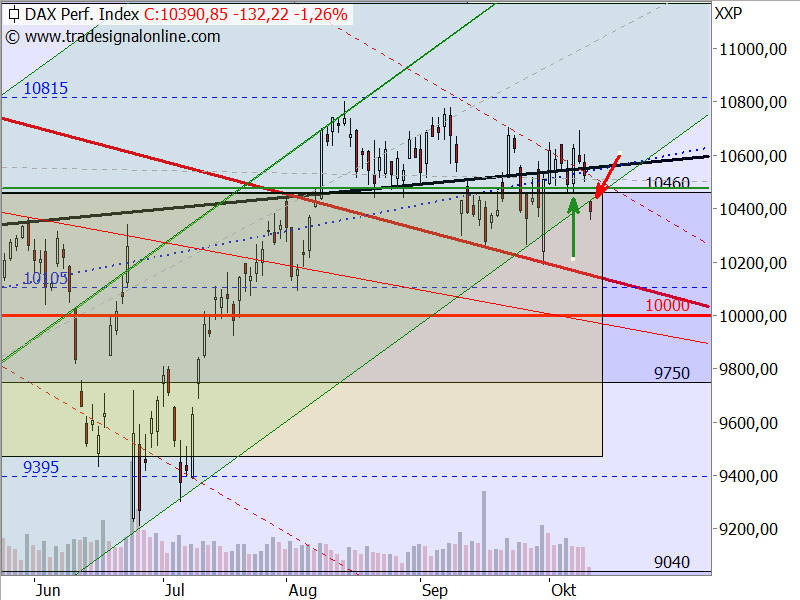

Aktienrückkäufe in den USA weiter auf Rekordniveau Es gibt aber noch weitere Gründe dafür, dass die US-Werte besser gelaufen sind. So haben Sektoren mit strukturellen Problemen, wie Finanzdienstleister und Rohstoffunternehmen, in Europa ein höheres Gewicht in den Indizes, vor allem im Euro STOXX 50. Diese strukturellen Probleme haben zum Teil zu starken Kursverlusten der entsprechenden Unternehmen geführt, was natürlich auch die Indizes belastet hat. Ein weiterer wichtiger Punkt ist, dass sich die Aktienrückkäufe in den USA weiterhin auf Rekordniveau befinden. In der Regel werden diese Aktien eingezogen. Es sind also weniger Aktien vorhanden, die aber den gleichen Firmenwert widerspiegeln. Die einzelnen Aktien repräsentieren dadurch einen höheren Wert, so dass der Kurs steigt. In Europa ist diese Praxis der Aktienrückkäufe dagegen viel weniger verbreitet. Bereits in der Börse-Intern vom 12. August hatte ich darauf hingewiesen, dass die Aktienrückkäufe in den USA für rund 36 Prozent des Anstiegs bei den Gewinnen je Aktie seit 2011 verantwortlich sind. Vor diesem Hintergrund ist das hohe Kurs-Gewinn-Verhältnis (KGV) der US-Aktienindizes sogar noch kritischer zu werten. Lage im DAX ist kurzfristig stark angeschlagen Das sehen inzwischen wohl auch die US-Anleger so. Zumal der Start der Berichtssaison in den USA mehr als durchwachsen war. Dadurch kamen die Kurse von Dow & Co. in den vergangenen Tagen merklich unter Druck (siehe gestrige Börse-Intern). Das hat natürlich auch Rückwirkungen auf den DAX, wo das Chartbild mit der heutigen Entwicklung zumindest im kurzfristigen Bereich angeschlagen aussieht:  Ein Versuch, die rot gestrichelte Konsolidierungslinie nachhaltig zu überwinden (grüner Pfeil), ist mit dem heutigen Kursverlauf endgültig gescheitert (roter Pfeil). Der DAX fiel mit einer Abwärtslücke in das dunkelblaue Rechteck unterhalb von 10.460 Punkten und damit in die ehemalige Seitwärtsrange (gelbes Rechteck) zurück. Darüber hinaus wurde erneut der Aufwärtstrendkanal (grün) gebrochen. Da die gesamte Tageskerze zudem unterhalb der Aufwärtstrendkanallinie ausgebildet wurde, steigt der bearishe Eindruck. Abwärtslücke muss kritisch betrachtet werden Die heute entstandene Kurslücke (engl.: gap) wird in der Charttechnik als „breakaway-gap“ bezeichnet. Wird diese Lücke nicht schnell wieder geschlossen, so ist sie ein starkes Indiz für eine weitere Bewegung in Richtung des Ausbruchs – in diesem Fall abwärts. Man muss also die Kurslücke als klares Warnsignal sehen, das noch durch den weiteren Kursverlauf bestätigt werden muss. Käme es heute oder morgen wieder zu steigenden Kursen bis in das hellblaue Rechteck oberhalb von 10.460 Punkten, dann wäre das bearishe Signal wieder neutralisiert. Gehen die Kursverluste weiter, wird der DAX vermutlich ein weiteres Mal die (dicke, rote) Trendlinie des ehemaligen Abwärtstrendkanals ansteuern. Auf mittelfristige Sicht wird es erst kritisch, wenn auch diese dynamisch unterschritten wird. Die Mittellinie bei 10.105 Punkten kann dies noch verhindern. Schon Anfang August endete dort eine Korrekturbewegung. Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage Ihr Sven Weisenhaus www.stockstreet.de | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|