Beitrag gelesen: 7800 x |

||

|

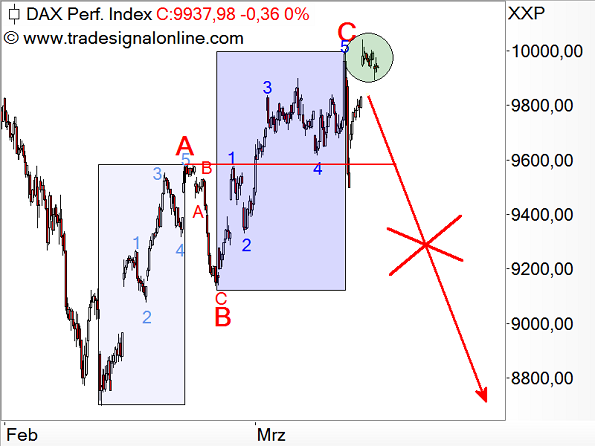

Wie schon im Titel der „Börse – Intern“-Ausgabe vom vergangenen Freitag empfohlen, war es richtig, nach der Aktivierung des bearischen Elliott-Wellen-Szenarios (siehe folgender Chart) zunächst noch auf eine Bestätigung der Signale zu warten. Denn der DAX konnte gestern die 10.000er Marke erreichen (grüner Kreis) und damit ist gemäß der Analyse von Freitag nach dem bullishen nun auch das bearishe Elliott-Wellen-Szenario hinfällig (durchgestrichener Pfeil).

Nach der EZB ist vor der Fed Und im Hinblick auf die marktbewegenden Ereignisse der kommenden Tage – die morgige Fed-Sitzung und den Verfallstag am Freitag – halte ich an dem Tipp fest, vorerst abzuwarten. Für die US-Notenbank gehen die Märkte davon aus, dass die Fed die Füße noch stillhält. Die Fed-Fund-Futures preisen eine weitere Anhebung der US-Leitzinsen nur mit einer Wahrscheinlichkeit von 4 Prozent ein. Stärkere Kursausschläge sind also nur zu erwarten, wenn die Fed entgegen den Erwartungen die Zinsen anheben sollte. Bank of Japan wartet erst einmal ab Derweil hat die Bank of Japan (BoJ) die Markterwartungen heute erfüllt und keine neuen Maßnahmen beschlossen, nachdem sie auf ihrer Sitzung im Januar überraschend negative Zinsen eingeführt und für Einlagen bei der Zentralbank einen Strafzins von 0,1 Prozent verhängt hatte. Die BoJ bekräftigte allerdings frühere Aussagen, dass weitere Zinssenkungen in der Zukunft möglich seien, sollte dies notwendig werden. Und es ist durchaus zu erwarten, dass die japanische Notenbank auf einer ihrer kommenden Sitzungen noch einmal aktiv wird. Denn ihr Ziel, die Inflation auf 2 Prozent zu erhöhen, ist noch in weiter Ferne. Und sie hat heute die wirtschaftlichen Aussichten noch etwas skeptischer als zuletzt beurteilt. So wurde die Einschätzung einer schwachen Entwicklung bei der Industrieproduktion und den Exporten bekräftigt und zugleich die Inflationserwartung gesenkt. Aufwertung des Yen lastet auf den Exporten Zudem dürfte ihr die jüngste Aufwertung des Yen gegenüber dem Euro und dem US-Dollar nicht gefallen, lastet dies doch zusätzlich auf den Exporten. Denn bei einem starken Yen müssen ausländische Kunden mehr Geld in die Hand nehmen, um japanische Exportwaren zu erwerben. Geldpolitik vs. charttechnische SKS Am 29. Januar 2016, als ich hier an dieser Stelle über die Einführung des negativen Einlagezinses von 0,1 Prozent in Japan berichtet hatte, war der USD/JPY-Wechselkurs noch infolge der Zinssenkung über Nacht von 118,5 auf über 121,4 Yen nach oben geschossen. Damit gelangte der Kurs innerhalb einer (blauen) Seitwärtsrange an einen wichtigen Widerstand (roter Pfeil).  Genau an diesem Widerstand prallte der Kurs sehr deutlich nach unten ab und rutschte anschließend sogar aus der Seitwärtsrange heraus. Damit vervollständigte sich augenscheinlich eine Schulter-Kopf-Schulter-Formation (SKS), aus der sich ein Kursziel von mindestens 105 Yen ableiten lässt. Wenn die US-Notenbank Fed morgen ihre Zinsen nicht weiter anhebt, kann der Kurs sogar noch ein wenig weiter in Richtung des Kursziels fallen. Japanische Notenbank wird nicht tatenlos zusehen Allerdings dürfte die japanische Notenbank dieser konjunkturbremsenden Entwicklung nicht tatenlos zusehen. Sie könnte insbesondere bei einer weitergehenden Aufwertung des Yen neue Maßnahmen beschließen. Eine Analyse der geldpolitischen Faktoren spricht daher eher dafür, dass sich der USD/JPY-Wechselkurs wieder stabilisiert und dann erneut ansteigt, womit der Yen wieder ab- und der US-Dollar aufwertet. Zumal: Während weitere Maßnahmen der BoJ auch auf einen schwächeren Yen abzielen, stärken steigende US-Zinsen derweil tendenziell den US-Dollar. Mit Short-Trades auf der Gewinnerseite Aktuell ist man aber noch mit Short-Trades auf der Gewinnerseite. Und genau dazu hatte ich auch am 29. Januar geraten, als ich hier schrieb: „Sollte der Kurs allerdings am oberen Ende der engen Seitwärtsrange scheitern und danach unter 116 Yen fallen, sollte man vorsichtig werden und gegebenenfalls sogar auf die Short-Seite wechseln.“ Auch im Target-Trend-Spezial sind wir dieser Empfehlung gefolgt. Erst gestern haben die Abonnenten ein Update erhalten. Darin rieten wir, auch im Hinblick auf eventuell neue Maßnahmen der BoJ, eine inzwischen gewinnträchtige Short-Position oberhalb des ersten Erholungshochs bei 114,876 Yen abzusichern. Somit sind den Abonnenten nun Gewinne sicher, auch wenn sich die japanische Notenbank zukünftig gegen eine weitergehende Aufwertung des Yen stemmen sollte. Derweil ermöglicht uns diese Stopp-Strategie weitere Gewinne, sollte die SKS ihr Kurspotential weiter entfalten. Für letzteres spricht, dass das Chartbild mit dem bisherigen Verbleib des Wechselkurses unter der 116er Marke nach wie vor deutlich eingetrübt ist. Markiert der Kurs im Anschluss an die aktuelle Seitwärtskonsolidierung ein neues Korrekturtief, dürfte der Kurs weiter in Richtung des Kursziels der SKS laufen. Erst wenn der Kurs zurück in die blaue Seitwärtsrange kehren kann, ist diese SKS hinfällig. Viele Grüße Ihr Sven Weisenhaus PS: Der Premium-Trader hat heute mit dem Verkauf einer Position auf die Dt Telekom einen Gewinn von rund 15 Prozent in 21 Handelstagen eingetütet. Wenn Sie mittraden wollen: hier klicken! | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|