Beitrag gelesen: 10536 x |

||

|

Der "Commitment of Traders Report" gibt täglich an, wie groß das Volumen offener Positionen meldepflichtiger Finanzmarktteilnehmer in bestimmten Finanzinstrumenten ist. Die Positionierung der großen Spekulanten (Large Spec) hat in der Vergangenheit immer wieder auf wichtige Umkehrpunkte aufmerksam gemacht.

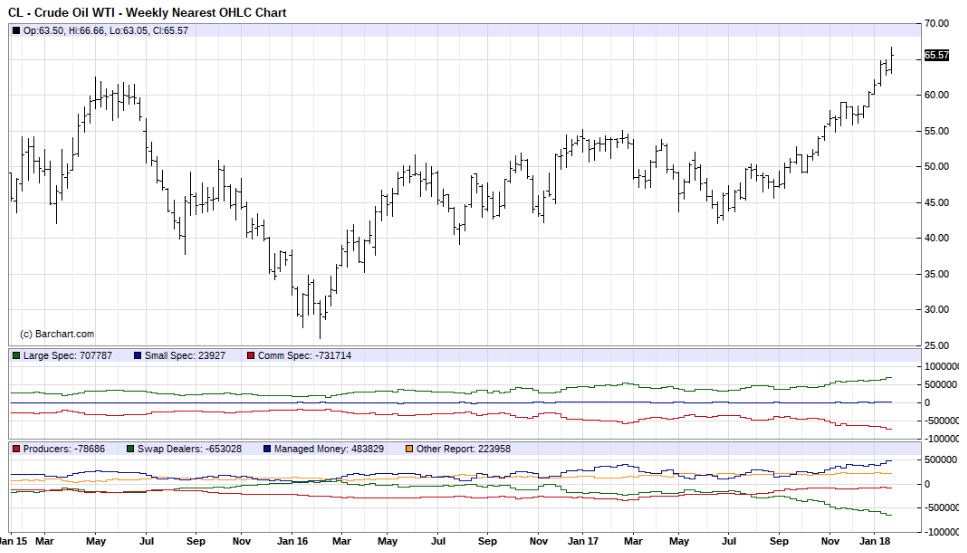

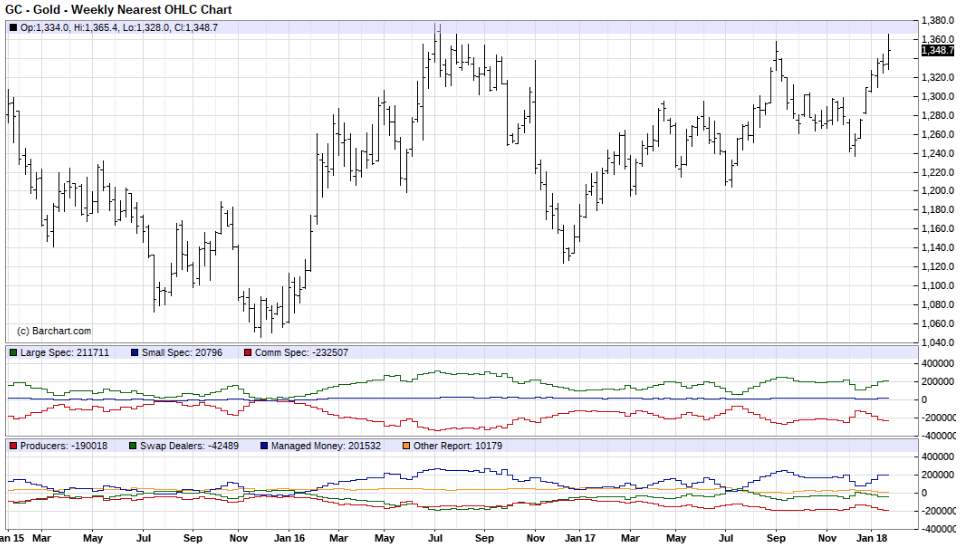

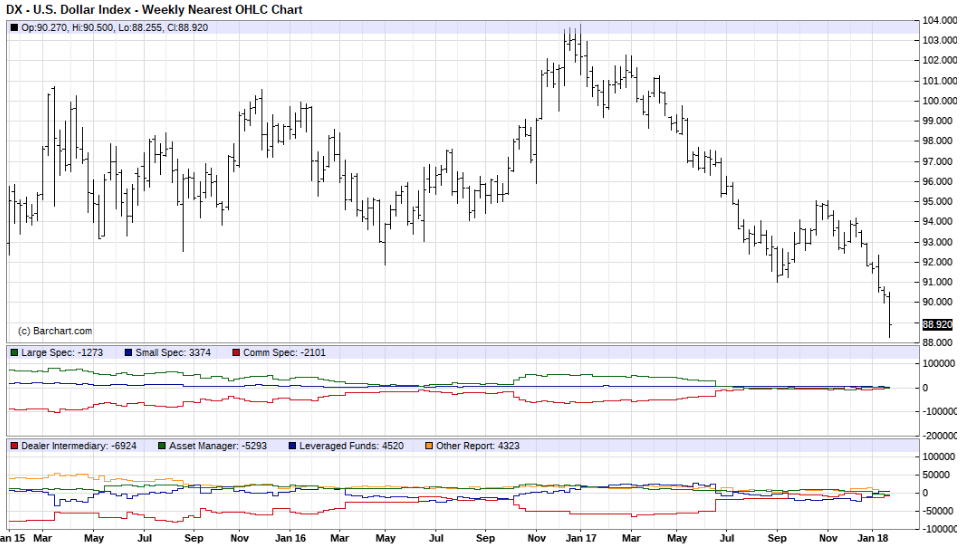

Im Herbst habe ich Ihnen hier im Heibel-Ticker dargelegt, dass der Ölpreis meiner Einschätzung nach über 50 und dann in Richtung 70 USD/Fass WTI laufen werde. Die OPEC hatte endlich ihre Handlungsfähigkeit zurückerlangt und für die USA stand ein strenger Winter bevor. Tatsächlich gilt das Interesse insbesondere Saudi Arabiens nach wie vor einem höheren Ölpreis, denn dort möchte man Saudi Aramco, den staatlichen Ölkonzern an die Börse bringen. Und die Ostküste der USA ist mittlerweile im Schneechaos versunken.  Abbildung 1: Commitment of Trades für Öl (WIT) Als weiteren Grund für einen anstehenden Ölpreisanstieg hatte ich im Herbst die extrem niedrige Aktivität der "großen Spekulanten" (Large Spec, grüne Linie, unter 400.000 offene Kontrakte) ausgemacht. Das Interesse großer Spekulanten am Ölmarkt war praktisch vollständig dahin. Inzwischen ist der Ölpreis um 30% angesprungen. Inzwischen haben große Spekulanten ein Niveau von 700.000 offenen Kontrakten erreicht, nie zuvor war das spekulative Interesse des großen Geldes so groß. Ich würde sagen, eine Korrektur ist fällig. Als Korrekturziel habe ich mir einen Ölpreis unter 60 USD/Fass WTI notiert. Nicht nur der Ölpreis hat ordentlich zugelegt, auch der Goldpreis konnte zulegen. Beim Goldpreis sind die großen Spekulanten jedoch noch lange nicht so stark positioniert wie beim Öl.  Abbildung 2: Commitment of Trades für Gold Nur 200.000 offene Kontrakte der großen Spekulanten gibt es derzeit, vor anderthalb Jahren waren es bei einem Goldpreis auf vergleichbarem Niveau 300.000. Da ist also noch Luft nach oben. Wir könnten nun endlos darüber diskutieren, warum das Gold gerade jetzt so gefragt ist, oder welcher innerer Wert dem gelben Klumpen zuzuschreiben ist. Mir fallen jede Menge Argumente ein, aber letztlich sticht ein Argument alle anderen aus: Seit Jahrtausenden vertrauen Menschen dem Wertaufbewahrungscharakter des Goldes und daher ist es meines Erachtens stets ratsam, einen Anteil des eigenen Vermögens in Gold zu packen. Zufällig ist parallel zum Öl- und Goldpreisanstieg der Außenwert des US-Dollar dramatisch gefallen. Schauen Sie sich einmal den US-Dollarindex an, der die US-Dollarentwicklung im Vergleich zu einem Warenkorb aus den wichtigsten Weltwährungen zeigt.  Abbildung 3: Commitment of Trades für den US-Dollar Mit dem Amtsantritt von US-Präsident Donald Trump hat der US-Dollar einen Sinkflug begonnen, dessen Ende noch nicht in Sicht ist. Gold und Öl werden weltweit in US-Dollar abgerechnet. Wenn der US-Dollar weniger wert ist, muss man mehr davon für eine Einheit des Rohstoffs Gold oder Öl auf den Tisch legen. Die Gold- und Ölrallye ist also zu einem guten Teil durch den schwachen US-Dollar begründet. Die offenen Kontrakte großer US-Dollarspekulanten stehen derzeit bei -1,2 Mio. Vor einem Jahr noch, als die Parität in Sicht war, gab es +56 Mio. offene Kontrakte. So gering wie heute war das Interesse am Dollar schon ewig nicht mehr. Sie werden sich erinnern, dass noch vor einem Jahr in der Finanzpresse diskutiert wurde, wann denn der US-Dollar gegenüber dem Euro die Parität erreichen werde. Damals stand der Wechselkurs bei 1,04 USD/EUR. Heute ist der Euro 20% mehr wert. In der Vergangenheit hatte der US-Dollar meistens eine negative Korrelation zum Öl und Gold. Wenn der Dollar fiel, stiegen Gold und Öl. Und wenn der Dollar stieg, dann fielen Gold und Öl. "Meistens" heißt aber nicht "immer". Diese negative Korrelation ist mal stärker, mal verschwindet sie aber auch. Für mich sieht es derzeit so aus, dass sowohl der Ölpreis als auch der US-Dollar Wechselkurs schleunigst eine Korrektur vertragen könnte. Ob dies den Goldpreis ebenfalls erfasst, weiß ich nicht. Mag sein, wäre aber für uns Europäer gar nicht so wichtig. Denn, wenn der Goldpreis soviel abgibt wie der US-Dollar gegenüber dem Euro zulegt, bleibt der Preis für uns unterm' Strich konstant. Sollte sich der Goldpreis vom US-Dollar lösen, also nicht fallen, während der US-Dollar zulegt, dann würde sich dies für uns gemessen in Euro zu einem Goldpreisanstieg führen. Vieles spricht also für ein Investment in Gold, zu dem ich seit Monaten rate. Gestern hat Mario Draghi die Zinsentscheidung der EZB bekannt gegeben: Der Leitzins verbleibt bei 0%. Das Anleihenkaufprogramm (APP) wird mit einem Volumen von monatlich 30 Mrd. Euro bis mindestens September fortgeführt, Rückzahlungen aus dem Programm werden reinvestiert. Das Zinsniveau werde auch anschließend noch lange auf dem niedrigen Niveau von heute verweilen. Diese Woche wurde eine Studie veröffentlicht, derzufolge die EZB einen größeren Anteil des APP-Kaufprogramms in überschuldete Länder wie Italien, Spanien, Frankreich, Belgien und Österreich investiert (63,3%), während deren Anteil am EZB-Kapitalschlüssel nur 58,2% und am EU-BSP nur 54,4% betrage. Es ist der EZB verboten, Staatsfinanzierung zu betreiben. Wenn nun ein größerer Teil der EZB-Mittel in überschuldete Länder fließt, dann wäre das eine verbotene Staatsfinanzierung. Mario Draghi hat diesen Vorwurf auf der gestrigen Konferenz abgewiesen, jedoch nicht verraten, an welchem Schlüssel sich die EZB nun tatsächlich orientiert. Die Wirtschaft brummt, vor allem aus Deutschland waren diese Woche gute Konjunkturdaten zu hören: Die ZEW Konjunkturerwartung ist deutlich höher als erwartet. Auch der Ifo-Geschäftsklimaindex sprang über die Erwartungen und notiert auf historisch hohen Werten. Der Druck auf Mario Draghi, die lockere Geldpolitik endlich zu beenden, steigt. Doch ein Ende der lockeren Geldpolitik würde den Euro stärken, und der ist auch so schon stark genug. Mit +20% in den vergangenen zwölf Monaten wird der starke Euro langsam zur Belastung für die europäische Exportwirtschaft. Entsprechend hat Mario Draghi gestern in seinen Kommentaren jeden Hinweis auf ein mögliches Ende der lockeren Geldpolitik vermieden. Und, so richtig nachvollziehbar ist das für mich nicht, der Euro hat nach der Pressekonferenz von Mario Draghi seinen höchsten Stand gegenüber dem US-Dollar seit drei Jahren erklommen. Schauen wir mal, was drüben derzeit passiert: Die US-Unternehmenssteuerreform zeigt erste Erfolge. Trump sagte heute in Davos, er sei selber überrascht, wie gut die Reform geworden ist. Doch sein Lieblingsthema "Deregulierung" sei mindestens genauso wirtschaftsstimulierend, so Trump. Nie zuvor seien unter einem Präsidenten so viele Vorschriften abgeschafft worden wie in seinem ersten Amtsjahr. Und dann ist da noch die Haushaltsklippe: Regelmäßig müssen Kongress und Senat die Verschuldungsobergrenze nach oben anheben, weil es in den USA inzwischen zur Regel geworden ist, dass Präsidenten mehr Geld ausgeben als einnehmen. Auch Trump. Doch mit einer Kampagne, dass von einer drohenden Ausgabensperre insbesondere staatliche Erzieher und Militärbedienstete betroffen würden, konnte Trump ziemlich schnell die Zustimmung der Demokraten erzwingen - zumindest für zwei Wochen. Dann gibt es neue Verhandlungen. So, versuchen wir das ganze mal unter einen Hut zu bekommen: Trump wirft mit Geld um sich wie ein betrunkener Seemann, entsprechend verliert der US-Dollar an Wert, Gold steigt. Doch gleichzeitig zieht die globale Konjunktur an, der Ölpreis steigt. Draghi ist überrascht von der Intensität des weltweiten Aufschwungs, doch wenn er jetzt den Euro verknappt, dann würde der Wechselkurs weiter steigen und der globale Aufschwung ginge an Europa spurlos vorbei. Es beginnt sich zu rächen, dass er nicht schon viel früher die Liquiditätsflutung eingedämmt hat, denn je später er dies tut, um so heftiger muss er die Zügel anziehen und um so stärker wird der Euro steigen. Darauf spekulieren nun die Währungsspekulanten. Bislang können wir viele ungleiche Bewegungen auf die Wechselkursentwicklung zurückführen. So ist der DAX seit Jahresbeginn um 2,9% angestiegen, der Euro um 4,1%. Wenn wir das zusammenzählen, kommen wir auf 7%, was dem Dow Jones Anstieg seit Jahresbeginn in Höhe von 6,5% nahe kommt. Wenn sich der Wechselkurstrend umkehrt, wird sich herausstellen, welche Werte ihr Niveau halten können, und welche absacken. Ich denke, die nächste Korrektur wird uns interessante Informationen darüber liefern, in welcher Form die Melt-Up rallye in den kommenden zwei Jahren weiterlaufen wird. Schauen wir uns nun einmal die Wochenentwicklung der wichtigsten Indizes im Überblick an. WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES 25.01.18 Woche Δ Σ '18 Δ Dow Jones 26.434 1,8% 6,5% DAX 13.298 0,1% 2,9% Nikkei 23.669 -0,4% 4,0% Shanghai A 3.717 2,1% 7,3% Euro/US-Dollar 1,25 2,0% 4,1% Euro/Yen 135,77 0,0% 0,6% 10-Jahres-US-Anleihe 2,65% 0,04 0,22 Umlaufrendite Dt 0,39% 0,03 0,11 Feinunze Gold $1.360 2,3% 4,4% Fass Brent Öl $70,86 2,1% 6,4% Kupfer 7.111 0,9% -0,6% Baltic Dry Shipping 1.217 6,8% -10,9% Bitcoin 11.410 0,4% -17,9% Der US-Aktienmarkt erstürmt weiterhin ein Allzeithoch nach dem anderen, der DAX hat diese Woche endlich erstmals wieder ein Allzeithoch erklommen. Doch DAX-Anlegern wurde umgehend schwindelig, es folgte ein Ausverkauf. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|