Beitrag gelesen: 11623 x |

||

|

"Disruptiv" würde ich heute schon als Modewort der Finanzbranche 2015 festlegen. Disruptive Geschäftsmodelle sind mehr und mehr zu finden. Sei es bei den Biotech-Unternehmen, die mit neuen Ansätzen die Medikamente der alten Pharmakonzerne überflüssig machen. Sei es Netflix, das Nutzer auf sich zieht, sodass die etablierten Fernsehsender Einnahmen ihrer wichtigsten Quelle, der Werbung, erodieren sehen. Sei es natürlich im Technologiebereich, wo Smartphone und Tablet den PC zum Dinosaurier degradieren. Seien es auch nur Whole Foods Markets und Hain Celestial, die mit organischen Lebensmitteln etablierte Weltmarktführer wie Heinz und Kraft zu einer Fusion zwingen, um die hohen Investitionen in der Zukunft teilen zu können.

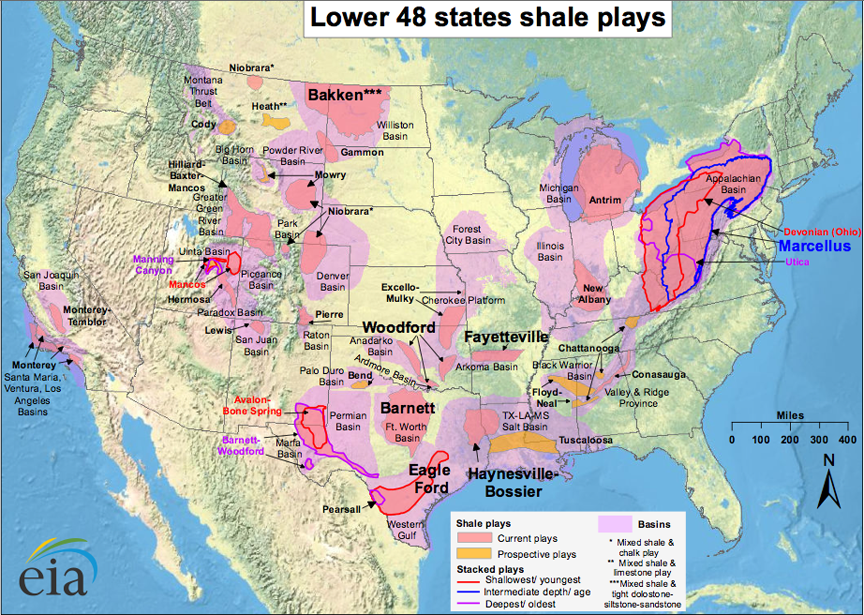

Doch wenn nur noch diese disruptiven Unternehmen an der Börse zulegen können, dann ist das kein gesundes Wachstum. Es ist zerstörerisches Wachstum. Der Gewinn eines disruptiven Unternehmens beruht auf der Zerstörung einer Branche. Was zuvor 1.000 Mitarbeiter getan haben machen künftig nur noch 10. Der Biotech-Sektor ist in den vergangenen Wochen unablässig gestiegen. Ebenso sind einige Chip-Aktien in die Höhe geschossen. Aber nur die Chip-Aktien, die mit dem Internet der Dinge assoziiert werden können. Nicht die "alten" Chip-Aktien. Die Highflyer haben natürlich diese Woche besonders heftig korrigiert, und wir haben den einen oder anderen davon eingesammelt bzw. nachgekauft. Doch ob wir es hier mit dem Beginn einer größeren Korrektur zu tun haben oder nicht, ist noch nicht entschieden. Das entscheidet sich erst, wenn Aktien von Unternehmen mit Führungsqualitäten eine Richtung einschlagen: Logistik-Aktien oder Industrieaktien. So musste man diese Woche bei vielen Ereignissen genau hinschauen, um die Vorgänge zu verstehen. Der Ölpreis ist in die Höhe geschossen, und umgehend fliegen wieder Kursziele von 70 bis 100 USD/Fass durch die Medienlandschaft. Ich halte das für falsch. Wir haben es mit einem Überangebot an Öl zu tun. Das Angebot ist stärker gestiegen als die Nachfrage. Das erhoffte Wachstum in China bleibt seit drei Jahren hinter den Erwartungen zurück, gleichzeitig werden in den USA mehr Fracking-Förderungen gestartet als sich das irgendjemand vor zwei Jahren noch hätte vorstellen können. Die USA und Saudi Arabien sind über sehr lange Rahmenvereinbarungen aneinander gebunden. Täglich werden eine Million Fässer Öl aus Saudi Arabien an die USA geliefert. Da hängt Infrastruktur dran, viele Industrien haben Investitionen getätigt, um diese Struktur aufzubauen, die sich nur über viele Jahre amortisiert. Es ist also nicht möglich, Saudi Arabien aufgrund des in den USA plötzlich reichlich vorhandenen Öls plötzlich vor die Tür zu setzen. Eine Drosselung der Ölförderung seitens Saudi Arabien würde eben diese funktionierende Infrastruktur belasten.  Abbildung 1: Fracking-Karte USA Gleichzeitig wissen die USA kaum noch, wohin mit dem im eigenen Land geförderten Öl und Gas. Dort gibt es die notwendige Infrastruktur häufig noch gar nicht, um das Öl von Bakken, Permian, Marcellus und Eagle Ford zu den an den Küsten gelegenen Raffinerien zu bringen und das Gas direkt zu den Produktionsstandorten im Mittleren Osten. Die USA haben sich aus dem Irak entfernt. Endlich, meinen die Friedenspropagisten. Viel zu früh, meinen viele Kriegsstrategen und bezeichnen das Aufkeimen des Islamischen Staates, der weite Teile des Landes mit grausamen Methoden kontrolliert als Folge des verfrühten US-Abzugs. Nun gewinnen die Hutis im Jemen an Macht und Kriegsstrategen fordern erneut eine starke Position seitens der USA. Das Nachbarland Saudi Arabiens könnte zur Gefahr für die Saudische Königsfamilie werden, wenn dort radikale Kräfte zu mächtig werden. So wurde diese Woche ein Angriff seitens Saudi Arabien geflogen, bei dem die USA - lediglich logistische - Unterstützung leisteten. Ungemach droht also in der arabischen Region, und die USA, ehemals Weltpolizei, schaut wie von der Welt gefordert, einfach nur zu. Es findet ein Wechsel in den Verantwortungen statt, und ich fürchte, dass die von mir vor einigen Monaten formulierte Erwartung zur Gewissheit wird: Viele Länder werden aufrüsten. Rüstungsaktien werden boomen. Der Ölpreis ist in Folge dieser Ereignisse in der abgelaufenen Woche um 8,4% angesprungen. Die von mir ausgegebene Unterstützung bei 43 USD/Fass WTI hat also gehalten. Ich halte jedoch eine Rallye in Richtung 70 USD/Fass, wie von vielen nun ausgerufen, für unwahrscheinlich. Wir haben weltweit ein Überangebot, und erst wenn sich in Europa ein Aufschwung bewahrheitet (es gibt ja bereits erste Frühindikatoren) und wenn die Wachstumsverlangsamung in China endet, dann wird das überschüssige Öl aufgesogen, und der Preis kann wieder steigen. Doch solange der Ölpreis nicht nachhaltig unter 43 USD/Fass fällt, wird kaum Förderkapazität vom Netz genommen. Viele Ölförderunternehmen, die zu Preisen unter 50 USD/Fass gerade einmal am Break-even arbeiten, nutzen eine kurzfristige Rallye über diese Marke, um sich zu refinanzieren, um langfristige Lieferverträge abzuschließen und somit ihre Expansionsstrategie am Leben zu halten. Eine Reduktion der Förderkapazitäten erfolgt zu Preisen über 43 USD/Fass nicht. Daher ist ohne Wirtschaftswachstum in Europa und Stabilisierung in China kein Ölpreis über 70 USD/Fass zu erwarten. FAZIT Also: Es steigen derzeit vorzugsweise Aktien, die andere Branchen kaputt machen und somit keinen breiten Aufschwung nach sich ziehen. Andererseits ist zu erwarten, dass seitens des Ölpreises noch eine Weile eine stimulierende Wirkung zu erwarten ist, da ein nachhaltiger Preisanstieg m.M.n. unwahrscheinlich ist. Das erste Quartal neigt sich dem Ende zu, und in den USA mehren sich die Stimmen für eine baldige Zinsanhebung. Kein Wunder, dass es diese Woche turbulent an den Märkten zuging. Schauen wir einmal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (26.03.2015) | Woche Δ Dow Jones: 17.678 | -1,6% DAX: 11.844 | -0,5% Nikkei: 19.286 | -1,4% Euro/US-Dollar: 1,08 | 1,4% Euro/Yen: 129,25 | -0,1% 10-Jahres-US-Anleihe: 2,01% | 0,03 Umlaufrendite Dt: 0,15% | 0,01 Feinunze Gold: $1.199 | 2,2% Fass Brent Öl: $58,63 | 8,4% Kupfer: 6.140 | 3,9% Baltic Dry Shipping: 598 | 2,4% Der Euro hat von 1,05 auf über 1,10 USD/EUR zugelegt und damit erstmals seit fast einem Jahr eine nennenswerte Gegenreaktion zum kontinuierlichen Ausverkauf gezeigt. Der feste US-Dollar lastet auf der US-Wirtschaft, und diese Gegenbewegung wurde von vielen als erstes Anzeichen dafür gewertet, dass der Anstieg des US-Dollars dem Ende nah sein könnte. Die Hoffnung auf ein Ende des US-Dollaranstiegs hat umgehend auf den Rohstoffmärkten zu höheren Preisen geführt - und zwar überall: Nicht nur der Ölpreis ist angesprungen, auch der Goldpreis sprang um 2,2% an und das Kupfer sogar um 3,9%. Es ist Monats- und Quartalsende. Nachdem zum dreifachen Verfallstag vor einer Woche bei 12.000 Punkten die Luft aus der Rallye erstmal raus war, der DAX hatte eine Woche lang um diese Marke herum gependelt, entschlossen sich einige Anleger zu Gewinnmitnahmen. Immerhin hat das erste Quartal bereits +20% geliefert, bei Einzelaktien wie BB Biotech sogar über 50%. Warum also nicht Gewinne einstecken und erst einmal abwarten, was sich so tut. Weitere 20% im zweiten Quartal sind ziemlich ausgeschlossen. Aber es gibt nach wie vor viele Anleger, die auf diesen Rücksetzer gewartet haben, um endlich einzusteigen. Somit war der Rücksetzer wieder einmal von kurzer Dauer, und die unterwöchigen Verluste waren zum Wochenende fast wieder wett gemacht. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|