Beitrag gelesen: 22363 x |

||

|

Gestern hatte ich die Frage gestellt, ob der Anstieg der Aktienmärkte noch fundamental begründet oder das erwartete Wachstum nicht längst in den Kursen eingepreist ist. Heute möchte ich dazu Daten liefern, die eine differenzierte Antwort ermöglichen.

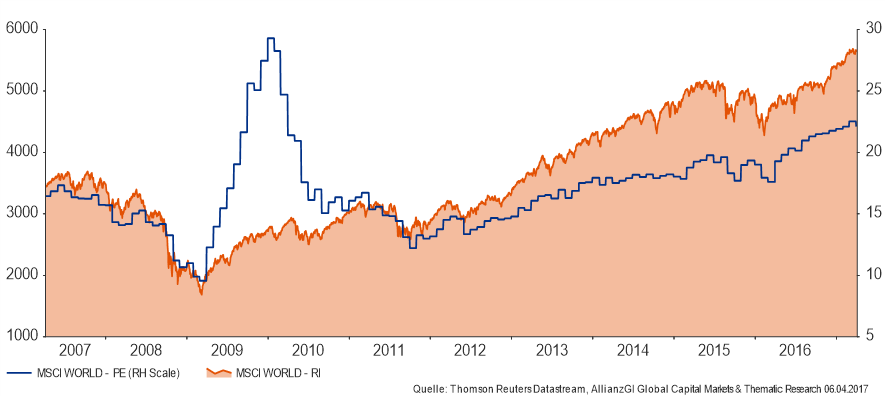

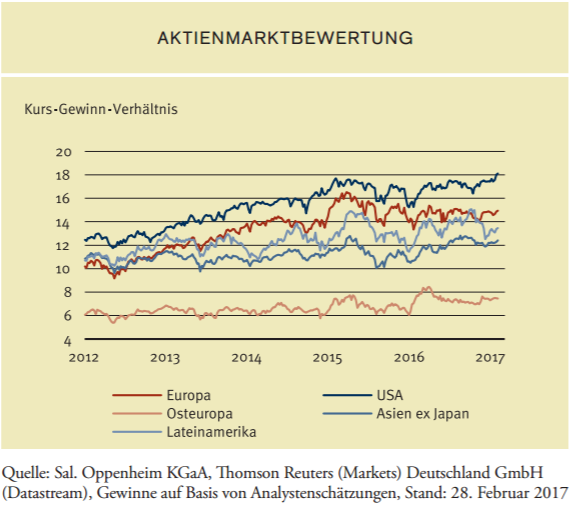

Wachstum begründet steigende Aktienkurse Grundsätzlich ist der Anstieg der Aktienmärkte fundamental untermauert. Dies habe ich hier schon mehrfach geschrieben. Denn wir haben es in vielen Regionen der Welt mit einem anhaltenden Wachstum in der Wirtschaft und im Handel zu tun. Die Fachleute der Welthandelsorganisation (WTO) erwarten zum Beispiel, dass der Handel von Waren und Dienstleistungen im laufenden Jahr beinahe doppelt so stark zunehmen wird wie im vergangenen Jahr. So soll der Welthandel dieses Jahr um 2,4 Prozent zunehmen, nach +1,3 Prozent in 2016. Und der Internationale Währungsfonds (IWF) hat seine Prognose für das weltweite Wirtschaftswachstum kürzlich sogar angehoben, da sich der Ausblick für die Industrieländer verbessert habe und weniger entwickelte Länder von höheren Rohstoffpreisen profitierten würden. Daher soll die globale Wirtschaftsleistung im laufenden Jahr nun um 3,5 Prozent zulegen, nach +3,1 Prozent in 2016. Im vorherigen Ausblick hatte der IWF mit einem Plus von 3,4 Prozent für 2017 gerechnet. Entscheidend ist die Gewinnentwicklung der Unternehmen Entscheidend für die Bewertung am Aktienmarkt ist aber insbesondere die Gewinnentwicklung der Unternehmen. Und hier erwartet zum Beispiel Fidelity International, eine unabhängige Fondsgesellschaft, auf globaler Ebene für 2017 ein Gewinnwachstum von 10,3 Prozent. Eine Möglichkeit, einzelne Aktien oder den Aktienmarkt als Ganzes zu bewerten, besteht darin, die Aktienpreise und Gewinne anhand des Kurs-Gewinn-Verhältnisses (KGV) zu vergleichen. Laut einer Erhebung von StarCapital liegt das durchschnittliche KGV weltweit derzeit bei 20,2. Und das KGV des MSCI World Index liegt mit gut 22 sogar noch etwas höher (siehe blaue Linie in der Grafik).  Wie diese Grafik von Allianz Global Investors nun bereits zeigt, ist dies im historischen Vergleich ein recht hoher Wert, der natürlich auch dem Kursanstieg der Aktien weltweit geschuldet ist. Teure vs. günstige(re) Märkte Doch die fundamentale Bewertung ist natürlich nicht überall auf der Welt gleich. So hatte ich bereits berichtet, dass insbesondere die Aktien in den USA schon recht teuer sind, während Europa durchaus noch Potential hat (siehe auch Börse-Intern vom 11.10.2016). Diese Aussage wird von einer aktuellen Grafik der Privatbank Sal. Oppenheim bestätigt:  Günstiger als die USA oder auch Europa sind demnach die Börsen in Asien (ohne Japan), Lateinamerika und insbesondere Osteuropa. Es könnte also Sinn machen, einmal über den Tellerrand zu blicken und das Depot auf andere Märkte zu erweitern und/oder umzuschichten. Helfen können dabei auch ETFs, die einzelne Branchen, Länder oder ganze Regionen abbilden, womit man mit einem einzelnen Wertpapier sehr breit investieren kann. Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage Ihr Sven Weisenhaus www.stockstreet.de | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|