Beitrag gelesen: 1219 x |

||

|

Sehr verehrte Leserinnen und Leser,

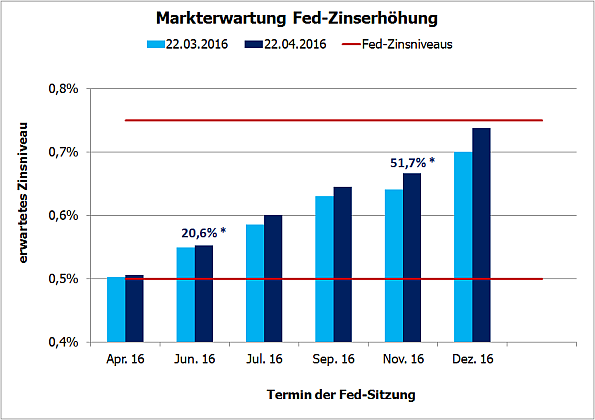

am vergangenen Donnerstag begann die „Woche der Notenbanken“ mit der Sitzung der EZB. Am kommenden Mittwoch folgt die Entscheidung der Fed und am Donnerstag gibt die Bank of Japan (BoJ) ihre eventuellen neuen Maßnahmen bekannt. Damit haben dann innerhalb von acht Tagen die drei wichtigsten Notenbanken ihren weiteren Kurs abgesteckt. Keine Zinserhöhung der Fed erwartet Die EZB hat – wie erwähnt – bereits getagt. Nach ihrem „Überraschungscoup“ vom März hat sie die Leitzinsen nun allerdings erwartungsgemäß unverändert gelassen und nur die ohnehin beschlossene Ausweitung ihrer Anleihekäufe bestätigt. Ein Non-Event liegt damit bereits hinter uns. Auch die Fed dürfte den Apriltermin ereignislos verstreichen lassen. Zumindest die Marktteilnehmer sind mit überwältigender Mehrheit von 97,7 % der Meinung, dass die Zinsen unverändert bleiben. Damit würde die Fed nicht nur den zuletzt wieder besseren Konjunkturdaten und den starken Aktienmärkten zum Trotz die Füße stillhalten, sondern auch die wieder zunehmenden Diskrepanzen unter ihren Mitgliedern unterstreichen. So zeigte sich der US-Notenbanker Eric Rosengren noch Anfang April überrascht, dass die Finanzmärkte bislang lediglich von einer oder zwei Zinsanhebungen im laufenden Jahr ausgehen. Aus seiner Sicht könne sich diese Einschätzung als zu pessimistisch herausstellen, womit er recht deutlich auf eine mögliche baldige Zinserhöhung hinwies (siehe Börse-Intern vom 06.04.2016). Eintracht zwischen Börsianern und Beobachtern löst sich auf Wie die Marktteilnehmer selbst sind auch die Kommentatoren einhellig der Meinung, dass die Fed auf ihrer bevorstehenden Sitzung in dieser Woche erneut die Zinsen unverändert lässt. Diese Eintracht löst sich dann im Hinblick auf die Juni-Sitzung auf: Während die Kommentatoren für Juni mehrheitlich mit einem Zinsschritt der Fed rechnen, glauben die Marktteilnehmer, dass die US-Notenbank sich weiter zurückhält. Laut den Fed Fund Futures liegt die Wahrscheinlichkeit für eine Zinsanhebung nach Berechnung der Terminbörse CME, an der die Fed Fund Futures notiert sind, noch unterhalb von 21 % (siehe folgende Grafik).  Quelle: CME Group, eigene Berechnungen (* implizite Wahrscheinlichkeit für eine Zinserhöhung lt. CME) Das gewichtete erwartete Zinsniveau, dass sich aus den Fed Fund Futures errechnen lässt, liegt im Juni mit 0,553 % nahe am aktuellen Wert von 0,5 % und signalisiert damit Entspannung. Erst für November bzw. Dezember nähern sich die Zinserhöhungswahrscheinlichkeit bzw. das erwartete Zinsniveau der Märkte ihren nächsten kritischen Schwellwerten. Fazit: Aktuell erwarten die Marktteilnehmer tatsächlich nur einen weiteren Zinsschritt der Fed für 2016, auch wenn innerhalb der vergangenen vier Wochen die Werte leicht angestiegen sind (Vergleich hellblaue und dunkelblaue Säulen). Spekulationen um neue BoJ-Maßnahmen Die Bank of Japan (BoJ) sollte vorerst ebenfalls keinen unmittelbaren Handlungsdruck haben, zumal der Yen sich zuletzt wieder schwächer zeigte. Allerdings gab es in jüngster Zeit aufgrund des kräftig erstarkten Yen (siehe z.B. Börse-Intern vom 08.04.2016) vermehrt Spekulationen, dass die BoJ eine weitere geldpolitische Lockerung beschließen könnte. Am Freitag wurden diese Spekulationen zudem durch einen Bloomberg-Bericht genährt, wonach die BoJ nun auch negative Kreditzinsen einführen könnte. Zuletzt hatte sie bereits – wie die EZB – den Einlagenzins in den negativen Bereich gedrückt. Negative Kreditzinsen würden der BoJ weiteren Spielraum zur Senkung des Einlagenzinses geben. Wie auch immer, die Märkte könnten im Vorfeld dieser Termine zunächst in Deckung gehen, vor allem, da die Kurse einen rasanten Anstieg hinter sich haben. Eine Konsolidierung ist nun mehr als überfällig und die Zinssitzungen von Fed und BoJ bilden den perfekten Anlass dafür. S&P 500 inzwischen gut unterstützt Die inzwischen erreichten Kursniveaus liegen außerdem hinreichend oberhalb wichtiger Unterstützungen, so dass selbst eine kleinere/schärfere Korrektur das bullishe Bild nicht entscheidend trüben sollte. Im S&P 500 beispielsweise ist der Aufwärtstrend seit dem Tief vom Februar völlig ungefährdet (siehe grüner Kanal im folgenden Chart).  Im Bereich von 2.050 Punkten trifft der Kurs also auf eine erste starke Unterstützung, an welcher der Kurs im Fall eines Rücksetzers bereits wieder nach oben drehen könnte. Die 2.000er Marke sollte auch mittelfristig halten Eine weitere massive Unterstützungszone stellt der Bereich um 2.000 Punkte dar. Hier liegt nicht nur die psychologisch wichtige runde Marke, sondern auch das wichtige 38,2%-Niveau der Fibonacci-Linien der aktuellen Aufwärtsbewegung. Außerdem verläuft in diesem Bereich die Unterkante des Aufwärtstrends des gesamten Bullenmarkts seit 2009, den der S&P 500 Ende Februar wiedererobert hat. Insofern sollte der S&P 500 auf diesem Niveau gut unterstützt sein – selbst wenn die Marktteilnehmer in den kommenden Wochen doch noch eine zweite Zinserhöhung der Fed in 2016 einpreisen. Mit besten Grüßen, Ihr Torsten Ewert | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser stockstreet die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|