Beitrag gelesen: 10642 x |

||

|

Na endlich, als sei ein Knoten geplatzt. Die Aktienmärkte in Deutschland und den USA sind in dieser Woche kräftig angesprungen. Mit etwas Abstand lässt sich die Bewegung einfach als Fortsetzung der Mitte Februar begonnenen Rallye sehen. Dazu müssten jedoch bald die im April erreichten 10.435 Punkte übersprungen werden. Vorerst jedoch bleibt es bei der Bestätigung der Unterstützung bei 9.800, von dessen Basis aus der DAX in dieser Woche losstürmte.

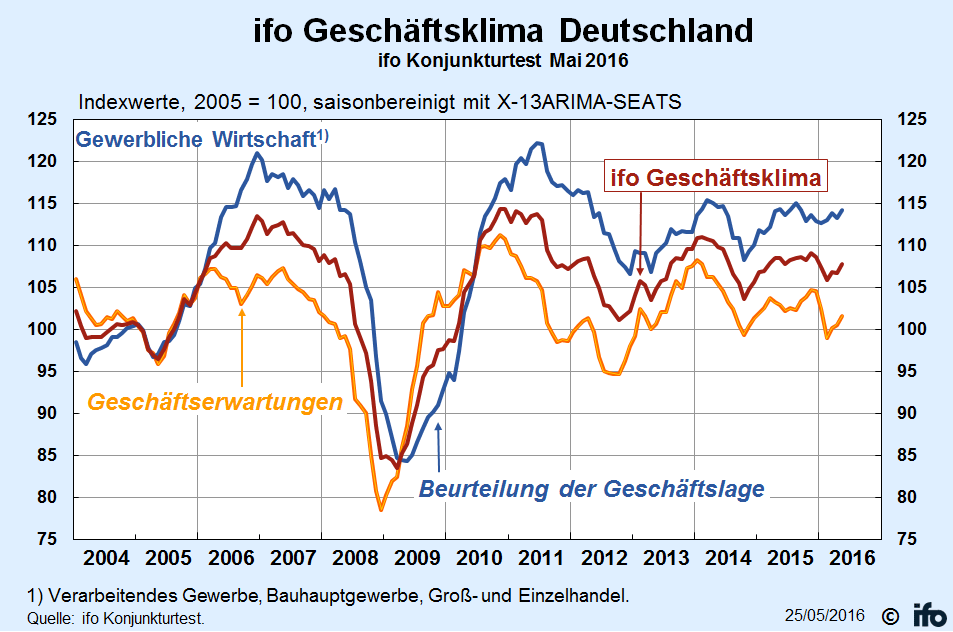

Abbildung 1: Ifo-Geschäftsklimaindex Diese Woche wurde der Ifo-Index veröffentlicht. Die 107,7 Punkte des Index wurden freudig begrüßt und heizten die Rallye am Mittwoch weiter an. Schauen wir einmal, was der Ifo-Index ist: Der Ifo-Index wird vom Münchener Leibniz-Institut erhoben und gilt als Frühindikator für die Konjunkturentwicklung. Unternehmensleiter werden befragt, wie sie die aktuelle Geschäftslage bewerten (gut, befriedigend, schlecht) und was sie für die kommenden sechs Monate erwarten (günstiger, gleich bleibend, ungünstiger). Aus den Antworten von durchschnittlich 7.000 Antworten wird dann eine Erwartung für die Konjunkturentwicklung berechnet: Werte über 100 deuten auf beschleunigtes Wachstum, Wert unter 100 mahnen vor Stagnation oder gar Rezession. 107,7 sind für die Geschäftserwartung ein ordentliches Ergebnis. Nur sehr selten steigt die Geschäftserwartung über 110 Punkte, zuletzt war dies 2011 der Fall. Doch glauben Sie nicht, Anleger würden auf diesen Wert reagieren, nein. Es gibt Volkswirte, die analysieren die Erwartungen der Unternehmen und errechnen eine eigene Erwartung für die Geschäftserwartung der Unternehmen. Diese betrug diese Woche 106,8. Nun fiel der Ifo-Index für die Geschäftserwartung nicht nur gut aus, sondern besser als erwartet. Oder anders formuliert: Die Geschäftserwartung ist besser als erwartet. Irre, oder? Für die Börse ist weniger die Geschäftserwartung wichtig, als vielmehr die Differenz zwischen der Erwartung der Erwartung und der Erwartung selbst. Soviel zum Thema Konjunkturdaten und deren Relevanz für die Börsenentwicklung. HP UND CSC BILDEN IT-BERATUNGSUNTERNEHMEN Hewlett Packards CEO Meg Whitman baut den Konzern weiter um. Zunächst wurde die Hardwaresparte mit dem Druckergeschäft abgespaltet. Nun wird das IT-Beratungsgeschäft mit Computer Sciences Corp. zusammengelegt. CSC verfügt ähnlich Cognizant (siehe Kapitel 05) über ein stabiles Beratungsgeschäft. Hohe Margen und langfristige Kundenbeziehungen machen dieses Geschäft transparent und gut kalkulierbar. Für den Aufbau eines neuen Geschäftsbereichs allerdings ist es ein Klotz am Bein. CEO Whitman möchte gerne in die Cloud, und dabei stört das Beratungsgeschäft. Und anders herum gesagt, die Beratungsschiene von HP bliebt aufgrund der strategischen Ausrichtung des Konzerns auf die Cloud hinter ihren Möglichkeiten zurück. Gemeinsam mit CSC können nun die vielen Kundenbeziehungen von HP genutzt werden, um professionelle IT-Beratung an den Mann zu bringen und ggfls. auszubauen. Der Zusammenschluss wird insbesondere CSC helfen, die eigene Beratungsleistung auszubauen. Die Aktie von CSC ist entsprechend um 20% angesprungen. Wer sich nun ein Investment in einer der beiden Aktien überlegt, der sollte sich besser Cognizant anschauen: Ein günstig bewertetes Unternehmen mit etabliertem Geschäft. Für CSC ist der Kurssprung nun erst einmal erfolgt, da würde ich nicht hinterher laufen. Und für HP gibt es noch viel zu tun, Withman muss erst noch beweisen, dass es eine eigene Cloud neben Amazon und Google aufbauen kann. MONSANTO BAYER: ÜBERNAHME VON MONSANTO WEGEN TTIP Ist Bayer wirklich so verrückt und holt sich mit Monsanto Ärger ins Haus? Immerhin ist das in Europa führende Pflanzenschutzmittel seit Jahren umstritten. Doch ich denke, die Beweggründe hinter dieser Übernahme, sind ganz andere. In meinen Augen ebnet sich Bayer damit den Weg für TTIP, das ebenfalls umstrittene Handelsabkommen zwischen den USA und Europa. Im Rahmen von TTIP wird Monsanto weitere US-Produkte auf den europäischen Markt bringen dürfen, insbesondere bestimmtes Saatgut, das heute noch in Europa auf seine Zulassung wartet. Damit schafft sich Bayer also nicht nur einen Wettbewerber vom Hals, sondern ebnet ihm sogar den Weg in den eigenen Markt und verdient an dessen Erfolg. Es ist vielleicht moralisch durchaus fragwürdig, doch geschäftlich gesehen agiert Bayer durchaus rational. Das Risiko vor TTIP wird dadurch minimiert. Und sollte TTIP nicht kommen, dann ist Monsanto noch immer ein innovatives Unternehmen, dessen Produkte gut in den Bayer-Konzern passen. Schauen wir einmal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (26.05.2016) | Woche Δ Dow Jones: 17.821 | 1,8% DAX: 10.273 | 3,6% Nikkei: 16.772 | 0,2% Shanghai A: 2.954 | -0,1% Euro/US-Dollar: 1,12 | -0,3% Euro/Yen: 122,77 | -0,7% 10-Jahres-US-Anleihe: 1,84% | -0,01 Umlaufrendite Dt: 0,07% | 0,00 Feinunze Gold: $1.222 | -2,4% Fass Brent Öl: $49,85 | 2,3% Kupfer: 4.936 | 0,0% Baltic Dry Shipping: 601 | -3,8% Der DAX stürmt nun weiter nach oben, immerhin 3,6% konnte der Index im Wochenvergleich zulegen. Doppelt so viel wie der Dow Jones (+1,8%) während die Börsen in Asien auf der Stelle traten. Grund genug, um nach den Ursachen in Europa bzw. Deutschland zu schauen. Auf der einen Seite flaut die Flüchtlingskrise immer weiter ab. Auf der anderen Seite kommt die Brexit-Abstimmung näher, und an der Börse hat man sich an die negativen Effekte gewöhnt, es wurden Szenarien errechnet und diese sind im aktuellen Kursniveau eingepreist. Zumal sich derzeit abzeichnet, dass der Brexit nicht kommen wird. Ein weiterer Grund könnten die guten Konjunkturdaten in Deutschland sein, siehe Ifo-Index. Die EZB macht keinerlei Anstalten, den Fuß vom Gas zu nehmen, obwohl es in Deutschland rund läuft. Was will man mehr? Aber auch der Ölpreis liefert einen Grund für die gute Börsenstimmung, immerhin notiert das Nordseeöl knapp unter 50 USD/Fass. Ich halte an meiner Obergrenze von 50 USD/Fass fest und gehe davon aus, dass wir schon bald wieder tiefere Kurse sehen werden. Wir haben einen kleinen Nachfrageaufschwung erlebt bei gleichzeitig heftigem Kapazitätsabbau, verstärkt durch ein paar Sondereffekte (bspw. Waldbrand in Kanada). In den kommenden Wochen sollte sich die Fördermenge wieder ausweiten, was den Ölpreis wieder unter Druck setzen dürfte. Der Euro ist gegenüber dem US-Dollar weiter zurückgefallen. Wie ein Reflex tippen meine Finger nun schon, dass dies den deutschen Exporten zugute kommt. Tatsächlich pendelt der Wechselkurs mit 1,12 USD/EUR innerhalb der von mir vor einigen Monaten aufgestellten Handelsspanne von 1,10 bis 1,15 USD/EUR. Das ist also keine positive Überraschung. Vielleicht ist die positive Börsenreaktion aber die Erleichterung darüber, dass sich der Anstieg des US-Dollars nicht weiter fortgesetzt hat. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|