Beitrag gelesen: 11113 x |

||

|

Vor gerade einmal 10 Tagen drohte der Weltuntergang im Falle eines Trump-Siegs. Heute scheint es nur noch eine Frage der Zeit, wann die 10.800 Punkte vom DAX übersprungen werden. Natürlich gibt es noch ein paar Weltuntergangspropheten, aber sie sind kleinlaut geworden. Der Weltuntergang steht nun nicht mehr unmittelbar bevor, sondern könnte während der Trump-Präsidentschaft erfolgen. Doch die überwältigende Mehrheit der Finanzpresse findet Gründe, warum die Börsen steigen müssen.

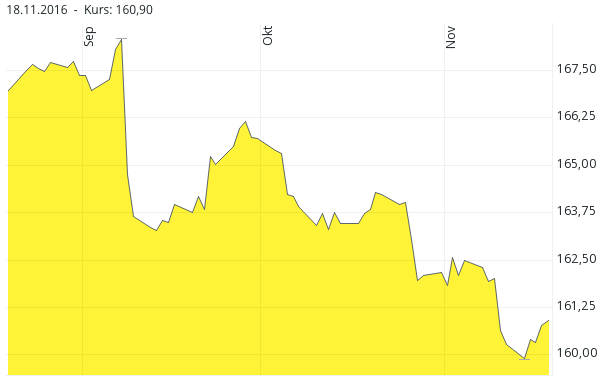

Insbesondere das 500 Mrd. USD umfassende Infrastrukturprojekt, das Der Donald auflegen möchte, sorgt für Euphorie. Doch ich habe ein wenig tiefer geforscht und nenne Ihnen hier Gründe, die dafür sprechen, dass die Rallye durchaus erst der Anfang einer Jahresendrallye sein könnte. In Kapitel 04 werde ich untersuchen, was eine solche Rallye verhindern würde. NEUBESTELLUNGEN DES HEIBEL-TICKER PLUS Zunächst einmal verzeichne ich in meinem Verteiler einen kräftigen Zuwachs. Dabei ist mir ist aufgefallen, dass gleich drei Leser der kostenfreien Version meines Börsenbriefes nach über fünf Jahren des regelmäßigen Lesens nun plötzlich das kostenpflichtige Abo bestellt haben. Auch insgesamt ist die Zahl der Neubestellungen seit dem Trump-Sieg angesprungen. Es kommen nun Menschen an die Börse (zurück?), die über viele Jahre nur an der Seitenlinie beobachtet haben. VERKAUF VON ANLEIHEN Anleger schichten um von Anleihen zu Aktien. Schauen Sie sich die Kursentwicklung des Bund-Futures an:  Abbildung 1: 3-Monatschart Bund-Future Quelle: Comdirect 3-Monatschart des Euro Bund-Future (EUREX) Der Trend hat schon im September begonnen und setzt sich nach der Trump-Wahl verstärkt fort. Solange weitere heftige Liquiditätsspitzen erwartet wurden, wurde auf weiter fallende Zinsen, auch im negativen Bereich, spekuliert. In den vergangenen Wochen hat sich die Diskussion verändert. Eine Ausweitung der Liquiditätsflutung wird gar nicht mehr diskutiert. Inzwischen ist es lediglich fraglich, wie lange die aktuelle Flutung nach März 2017 noch fortgeführt wird, oder anders gesagt: wann die Rückführung der Liquiditätsflutung beginnt. Der veränderte Zungenschlag sorgt bereits seit September für ein nachlassendes Interesse an Anleihen. In den USA ist der 10-Jahreszins von 1,83% auf 2,28% gesprungen. Dort gilt eine Zinsanhebung im Dezember inzwischen als sicher, man spricht von bis zu drei weiteren Zinsschritten im Jahr 2017. Die Aussicht auf steigende Zinsen machen die Renditen der im Bestand befindlichen Anleihen unattraktiv. Da fallende Anleihekurse zu erwarten sind, verkaufen viele Anleger ihre Anleihen und stecken das Geld in Aktien. Wenn nun tatsächlich mehrere Zinsschritte zu erwarten sind, dann wird auch der Trend, Anleihen zu verkaufen und das Geld in Aktien zu stecken, lange anhalten. Wie lange? Nun, im Allgemeinen fürchtet man bei steigenden Zinsen negative Effekte auf die Konjunktur. So haben wir es alle in der Schule gelernt. Doch was wir nicht gelernt haben ist, dass ein Auto, bei dem Sie vom Gas gehen, noch lange rollen kann. Bevor das Zinsniveau nicht auf mindestens 2,5-3% steigt, erwarte ich keinen bremsenden Effekt auf die Konjunktur. Lediglich die Konjunkturbeschleuniger lassen nach, genau wie das Auto weniger beschleunigt, wenn man langsam vom Gas geht. Uns stehen also optimale Zeiten für die Aktienanlage bevor, sofern nichts Dramatisches passiert: Anleihen werden kurzfristig unattraktiv und für Aktien dauert es noch eine Weile, bis sie unattraktiv werden. Erst wenn ein Zinsniveau von 2,5-3% in Sicht kommt, würde ich etwas vorsichtiger hinsichtlich der Aktienanlage werden. BANKEN UND LOGISTIK BOOMEN Es ist natürlich eine andere Frage, ob es für unsere Gesellschaft gut ist, dass Banken wieder Aufwind bekommen und dass Eisenbahngesellschaften wieder mehr Kohle transportieren. Doch keine Rallye ist nachhaltig, wenn nicht genau diese beiden Branchen mit von der Partie sind. Und was vor zehn Tagen noch niemand zu träumen gewagt hatte ist heute Wirklichkeit: Bank- und Logistikaktien führen die Rallye an. Banken aufgrund der Aussicht auf steigende Zinsen sowie auf eine Deregulierung der nach der Finanzkrise erlassenen Vorschriften. Und Logistikunternehmen aufgrund einer sicherlich wesentlich nachlässigeren amerikanischen Umweltbehörde (EPA), die sich nicht mehr gegen Kohlekraftwerke stellen dürfte und die Öl-Pipelines genehmigen wird. BONUS FÜR ZYKLISCHE UNTERNEHMEN Ich habe den Eindruck, dass Industrieunternehmen, die traditionell stark abhängig von der Konjunkturentwicklung sind, in diesen Tagen gar nichts falsch machen können. Sie können sagen, was sie wollen, ihre Aktien steigen trotzdem. Es ist bekannt, das zyklische Aktien während eines Konjunkturaufschwungs überproportional stark anspringen. Eine steigende Flut hebt alle Schiffe. Da achten Anleger gar nicht mehr auf solche Details wie Quartalszahlen oder Ähnliches, sie sind viel zu erwartungsfroh. KONSUMENT RELOADED Das Rückgrat der amerikanischen Konjunktur, der Konsument, ist auferstanden. Dazu müssen Sie sich die Kommentare der CEOs nach Bekanntgabe der Quartalszahlen anhören. Unisono sprechen sie davon, dass die US-Amerikaner nun, nachdem die Präsidentschaftswahl endlich hinter uns liegt, wieder ausgehen werden: Zum Einkaufen, in Restaurants, in Vergnügungsparks, ... und so kehrt Optimismus ein bei BestBuy, Nordstrom, Home Depot, Sears, Lows, Ross Stores, Disney, usw. TECH HÄLT SICH Vor einer Woche sprach ich noch von der Rotation, die uns nun mehrere Wochen begleiten wird. Diese Rotation findet statt, gekauft werden insbesondere die hier angesprochenen zyklischen Aktien, Banken, Biotechs, etc. Doch die Käufe werden wider Erwarten nicht durch Verkäufe der Tech-Aktien finanziert, sondern durch die oben aufgezeigten Verkäufe von Anleihen. Tech-Aktien wie Amazon, Google (Alphabet), Netflix und Apple halten sich wacker, es gibt sogar Highflyer wie Nvidia (siehe Kapitel 06), die über Nacht um 30% anspringen können. Oder Harman, die statt unter dem Dach von Apple nun von Samsung weggeschnappt werden, bevor Der Donald den Ausverkauf der US-Technologie stoppt. Schauen wir einmal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES 17.11.2016 Woche Δ Dow Jones 18.904 0,5% DAX 10.686 0,5% Nikkei 17.967 3,4% Shanghai A 3.359 1,2% Euro/US-Dollar 1,06 -2,9% Euro/Yen 117,28 0,9% 10-Jahres-US-Anleihe 2,28% 0,16 Umlaufrendite Dt 0,09% 0,04 Feinunze Gold $1.208 -4,2% Fass Brent Öl $46,66 1,5% Kupfer 2.486 -5,8% Baltic Dry Shipping 1.231 26,4% Fed-Chefin Janet Yellen hat gestern vorm Kongress angedeutet, dass die Wahrscheinlichkeit für eine Zinserhöhung im Dezember gestiegen ist. Insbesondere in Japan feierte man diese Aussage mit einem heftigen Plus im Nikkei. Steigende Zinsen in den USA führen zu einem starken US-Dollar, also schwachen Yen und die japanischen Exporteure profitieren von einer schwachen heimischen Währung. Ich würde erwarten, dass dieser Effekt auch nach Deutschland überschwappt. Doch noch hält sich der DAX zurück. Zu groß scheinen die Probleme, die wir hier in Europa zunächst noch zu bewältigen haben: Referendum in Italien, das ggfls. dort politische Umwälzungen nach sich ziehen könnte, wenn Renzi sein Referendum nicht gewinnt. Noch immer gibt es keine klare Meinung darüber, was von dem Brexit zu halten ist. Und von den Wahlen in Frankreich und Deutschland im kommenden Jahr wollen wir gar nicht erst anfangen. Oder ist es einfach die Angst vor Handelsrestriktionen durch Den Donald, die deutsche Anleger belasten, während sie dabei den Einbruch des Euro-Wechselkurses zum US-Dollar (-2,9%) ignorieren? Vielleicht können wir im nächsten Kapitel aus dem Sentiment der Anleger mehr ablesen. Der Kupferpreis geriet unter Druck, nachdem sich eine Reihe von chinesischen Führungskräften der Kupferindustrie zu Wort gemeldet haben. Sie bezeichneten die Kupferrallye der vergangenen Wochen (+21% in 4 Wochen) als irrational und sprachen von Überkapazitäten, die bis in das Jahr 2018 hinein reichen würden. Zudem solle die Kommunistische Partei Chinas die "Überspekulation" im lokalen Futures-Markt eindämmen, forderte der Chef der führenden Metall-Handelsbörse Chinas. Die Ankündigung des Infrastrukturprojektes von Dem Donald sorgte für die spekulative Phantasie im Kupfermarkt. Nun ist der Kupferpreis um 5,8% zurückgekommen. Ganz anders sieht es bei den Verschiffungsraten aus, der Baltic Dry Index ist um 26,4% angesprungen und deutet auf eine stark gestiegene Import/Export-Tätigkeit Chinas. Vielleicht decken sich viele chinesische Unternehmen noch mit Vorprodukten und Rohstoffen ein, bevor Der Donald dem Handel einen Riegel vorschiebt. Eine andere Erklärung habe ich nicht, auch wenn ich dieses Verhalten für unsinnig erachte. Der Donald wird sicherlich einige Entwicklungen hemmen, teilweise auch Rückschritte im globalen Handel erzwingen. Was ich über ihn gelernt habe, kümmert er sich dabei auch wenig um bestehendes Recht, sondern nimmt die Legitimation für seine Entscheidungen häufig einfach aus der überlegenen Position: "Das Recht des Stärkeren". Es wird also ungemütlich werden. Doch er wird den Welthandel nicht stoppen. Nach seinen ersten Bemerkungen schwindet die Angst vor ihm. Der Goldpreis ist diese Woche um 4,2% gefallen. Das liegt auf der einen Seite am steigenden US-Dollar, auf der anderen aber auch daran, dass er bislang nicht so schlimm ist, wie während des Wahlkampfes befürchtet. Ich denke, das Gold wird während seiner Amtszeit eine Existenzberechtigung behalten. Allein schon seine Unberechenbarkeit könnte dazu führen, dass Anleger ihre Suche nach Sicherheit in Kürze schon wieder verstärken. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|