Beitrag gelesen: 9387 x |

||

|

Die wirklich wichtigen Aussagen werden meist im inoffiziellen Fragen / Antwort - Spiel gemacht. Das ist so bei den Telefonkonferenzen von Unternehmen zu ihren Quartalszahlen. Das ist auch bei den Notenbanksitzungen so.

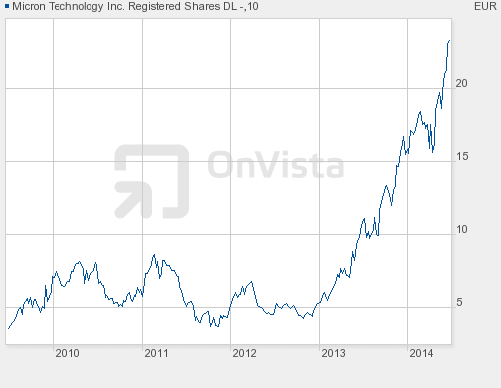

Am Mittwoch hat die US-Fed Chefin Janet Yellen eine unveränderte Zinspolitik der US-Notenbank verkündet. Die Drosselung der Liquiditätsflutung (Anleihen- und Derivatekäufe) wird weiterhin um monatlich 10 Mrd. USD vorgenommen, aktuell werden also monatlich noch Anleihen und Immobilienderivate im Wert von 35 Mrd. USD gekauft. Ursprünglich umfasste das Programm 85 Mrd. USD monatlich. Im Oktober ist das QE3 der USA Geschichte. Der US-Leitzins verbleibt auf niedrigem Niveau (0-0,25%), und Janet Yellen hat deutlich gemacht, dass sie derzeit keinen Grund für eine baldige Anhebung des Zinsniveaus sehe. Obwohl die Arbeitslosigkeit schneller zurückgehe und die Konjunktur stärker anspringe als erwartet, sehe sie die Situation noch nicht als gefestigt genug an, um sich über einen Termin für eine erste Zinserhöhung Gedanken zu machen. Es ist also das klare Signal an die Finanzmärkte: Macht euch weiterhin auf ein nachhaltig niedriges Zinsniveau gefasst. Und das Signal ist beruhigend, denn viele Beobachter hatten eine Beschleunigung der Drosselung befürchtet sowie vielleicht schon einen Ausblick auf eine anstehende erste Zinsanhebung. Die volkswirtschaftlichen Daten der vergangenen Tage gaben solch einen harten Schwenk der Notenbank zumindest her. Doch aus Sicht der Finanzmärkte hat sich diese Befürchtung nicht bewahrheitet. In der Fragerunde wurde Sie gefragt, ob sie nicht das derzeitige Aktienmarktniveau nach den heftigen Kursgewinnen der vergangenen zwei Jahre als erheblich überbewertet betrachte. Ihre Antwort war knapp aber klar: Der Aktienmarkt "isn't vastly overvalued" - ist nicht erheblich überbewertet. NEUE FLUT AN IPOS Damit unterstützt sie meine Sichtweise. Auch nach den heftigen Kursgewinnen der vergangenen Jahre ist das Aktienmarktniveau noch lange nicht zu hoch bewertet. Immer wieder wird die Internetblase 2000 als Vergleich bemüht, die zu exorbitant hohen Bewertungen einzelner Unternehmen und sogar ganzer Branchen führte. Der gesamte Technologiesektor war überbewertet. Im März und April diesen Jahres haben wir gesehen, wie einzelne Unternehmen und auch Branchen ausverkauft wurden. Kursverluste von 40 bis 60% vermittelten den Eindruck, dass der Markt kollabieren müsste. Doch betroffen waren nur einzelne Sektoren: Software-as-a-Service / Cloud, 3D-Drucker, Biotech sowie das soziale und mobile Internet. Das ist nur ein kleiner Ausschnitt der Technologiebranche. Anders als 2000 macht der Bereich der hoch bewerteten Unternehmen heute nur einen ganz kleinen Anteil am Nasdaq aus. Auch sind die Bewertungen der heutigen Börsengänge nicht vergleichbar mit 2000. Im Jahr 2000 gab es 261 Börsengänge (IPOs) mit einem mittleren Bewertungsniveau von dem 32-fachen des Jahresumsatzes! Nicht Gewinn, nein Umsatz. Die Unternehmen, die damals an die Börse gingen, hatten einen durchschnittlichen Jahresumsatz von 12 Millionen USD. Im Jahr 2013 gab es nur 43 Börsengänge, und deren mittlere Bewertung betrug das Fünffache des Jahresumsatzes von durchschnittlich 106 Mio. USD. Bis März 2014 hatten wir schon über 50 IPOs, doch wir sind noch weit entfernt von den 261 aus dem Jahr 2000. April und Mai hielt keinerlei IPOs bereit, die Börsen waren zu schwach. Doch jetzt zieht die IPO-Tätigkeit wieder an: Vorgestern gab es fünf und gestern nochmals drei IPOs. Ich glaub', es geht schon wieder los; das darf doch wohl nicht wahr sein... Box, DropBox, AirBnB und natürlich der Elefant des Jahres, Alibaba, stehen noch in der Warteschlange. Für Alibaba habe ich mir den 8.8. als Termin notiert, die Chinesen sind abergläubisch und die Acht gilt als Glücksziffer. Nach den schlechten Erfahrungen mit den letzten IPOs im März - sämtliche Aktien notieren heute unter ihrem Ausgabekurs - müssen sich die Emissionsbanken nun ein wenig anstrengen, das Vertrauen zurückzugewinnen. So kam heute Markit an die Börse, ein Unternehmen, das wie Bloomberg bestimmte Daten der Finanzbranche sammelt und aufbereitet. Der IPO-Preis gilt als günstig, der Hauptaktionär Atlantic Partners hat keine einzige Aktie verkauft und zeigt damit deutlich, dass man dem Unternehmen mehr Potential einräumt. Ein paar solcher Deals und auch der Kleinanleger wird wieder auf den IPO-Zug aufspringen. Am gestrigen Donnerstag sackte der Dow Jones zwischenzeitlich kräftig ins Minus. Kein Wunder, bei all den IPOs, die Anleger kaufen sollen. Wer kann da schon noch Dow-Aktien kaufen? Doch die Schlagzeilen der US-Finanzpresse stürzen sich gleich auf die Fed-Chefin Yellen: "The Fed's move could be a warning sign" - Die Notenbankentscheidung könnte ein warnendes Zeichen sein. In dem Artikel wird ausgeführt, dass die Liquiditätsflutung nur deshalb noch aufrecht erhalten wird, weil die US-Notenbank insgeheim Anzeichen für eine schwächere Konjunktur sehe. Was für ein Quatsch. Die EZB sowie die US-Notenbank sagen: "Kaufen Sie Aktien." Ein amerikanisches Sprichwort sagt: "Don't fight the fed" - stelle Dich nicht gegen die US-Notenbank. Warum auch? Wegen der Unruhen im Irak? Mehr dazu im Kapitel 04. Schauen wir uns nun zunächst einmal die Wochenperformance der wichtigsten Indizes an: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (19.06.2014) | Woche Δ Dow Jones: 16.921 | 1,1% DAX: 10.004 | 0,7% Nikkei: 15.349 | 1,7% Euro/US-Dollar: 1,36 | 0,3% Euro/Yen: 138,71 | 0,3% 10-Jahres-US-Anleihe: 2,62% | 0,03 Umlaufrendite Dt: 1,12% | -0,01 Feinunze Gold: $1.320 | 3,6% Fass Brent Öl: $114,94 | 1,8% Kupfer: 6.730 | 1,3% Baltic Dry Shipping: 867 | -7,7% Der Goldpreis ist in die Höhe geschossen (+3,6%). Am Goldmarkt versteht man die Aussagen von Janet Yellen: Der US-Dollar wird weiterhin billig gehalten, Gold behält seine Funktion als Wertaufbewahrungsmittel insbesondere in Zeiten niedriger Zinsen. Und das kann noch eine Weile so bleiben. Auch der Ölpreis steigt weiter an. Erst im vergangenen September stand der Ölpreis bei 117 USD/Fass. Erst ein Überschreiten dieser Marke könnte die Finanzmärkte belasten. Dazu müssten die Islamisten im Irak nennenswerte Erfolge verzeichnen. Wie gesagt: Mehr dazu im Kapitel 04. Bislang pendelt der Ölpreis in einer Bandbreite, die seit über zwei Jahren hält. NEUE ALTE WELT: AUFERSTEHUNG DER ALTEN TECH-BRANCHE  Abbildung 1: Micron 5-Jahreschart Schauen Sie sich mal den Kurschart von Micron an. Den 5-Jahreschart. Lange nichts bis dann vor anderthalb Jahren die Aktie auf einmal von 4 Euro startet. Heute steht die Aktie bei 23,38 Euro. Ich habe diese Rallye eng beobachtet, doch ich habe Micron nicht in unser Portfolio geholt. Anfang 2013 habe ich zwar die Dividendenrendite sowie das günstige Bewertungsnvieau hervorgehoben, doch ich scheute mich, die Aktie zu empfehlen. Warum? Weil man mit dieser Aktie zwangsläufig auf die Nase fällt. Zumindest war es in den vergangenen Jahrzehnten so. Micron baut Arbeitsspeicher für PCs (DRAM) sowie seit kurzem auch NAND-Speicher, die für Flashspeicher genutzt werden. Zwei Produkte, die sich durch schnelle Generationswechsel auszeichnen und bei denen es immer einen anderen Anbieter gibt, der mehr davon zu günstigeren Preisen anbieten kann. Kommt eine neue Produktgeneration heraus, dann beeilen sich alle Hersteller mit dem Bau der größten Fabriken. In der Anfangszeit werden dann exorbitante Gewinne eingefahren, die Aktien springen durch die Decke, bis dann ein Überangebot am Markt besteht und die Preise in den Keller purzeln. Die Aktien brechen wieder ein. Nun, der PC-Markt wurde bereits mehrfach totgesagt. HP und Apple verzeichnen jedoch steigende Absatzmengen. Auch Intel hat mit seiner Prognoseanhebung deutlich gemacht, dass der PC noch lange nicht vom Erdboden verschwinden wird. Und Microsoft erlebt nach der Einstellung des Supports für Windows XP ebenfalls einen Kaufrausch von neuen Betriebssystemen, die meist einhergehen mit dem Kauf eines neuen PCs. So freuen sich auch Western Digital, Seagate und Sandisk, die Festplatten für PCs anbieten. Doch eigentlich sollte der Markt schon lange zusammengebrochen sein. Eigentlich müssten die heutigen DRAM-Hersteller sich schon längstens gegenseitig in einen ruinösen Wettbewerb verwickelt haben. Wer sind eigentlich die Wettbewerber? Nun, da müssen wir lange suchen. Von ehemals einigen Dutzend Anbietern sind heute noch genau drei große übrig: Micron, Samsung und Hynix. Micron hatte vor zwei Jahren Elpida für 2,5 Mrd. USD gekauft und damit die Zahl der Wettbewerber von vier auf drei verringert. Einen Markt mit nur drei Wettbewerbern nennen wir Volkswirte Oligopol. Er ist das Schönste, was die Wirtschaft zu bieten hat. Alle drei sind zu groß und stark, um durch einen Preiswettbewerb aus dem Markt gedrängt werden zu können. Also hält man sich mit dem Preiskrieg zurück und schöpft gemeinsam ab, was der Markt hergibt. Anders als in all den anderen Jahrzehnten erfolgen derzeit also keine massenweisen Fabrikbauten, die zu einem Überangebot führen. Die drei sind sich ihrer Position bewußt. Zudem gilt der Absatzmarkt, der PC-Markt, eh als sterbend, und entsprechend vorsichtig ist man mit dem Bau von Überkapazitäten. So bleibt das Angebot knapp, der Preis hoch und der Gewinn von Micron üppig. Das KGV von Micron beträgt nur 10. Die Aktie hat noch immer ein wenig Luft nach oben. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|