Beitrag gelesen: 10262 x |

||

|

Na es scheint, als hätten Anleger Schwindelgefühle beim Überspringen der 12.000 Punkte im DAX bekommen. Erstmals seit zwei Jahren konnte der DAX diese Marke wieder überspringen, doch Anleger nutzen die Marke für Gewinnmitnahmen, die sich im weiteren Wochenverlauf noch verstärkten. Der DAX rutschte insbesondere am heutigen Freitag wieder stark ab.

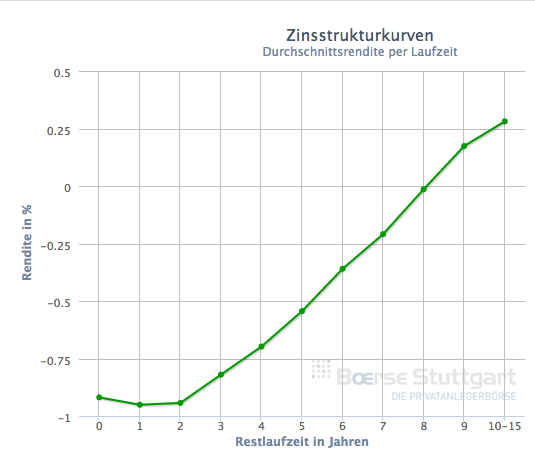

Dabei könnte die Investmentwelt kaum schöner sein: Niedrige Zinsen, eine US-Regierung, die der Wirtschaft helfen möchte und Unternehmensgewinne, die kräftig steigen. In den Finanzmedien lesen Sie natürlich nichts davon. Dort lesen Sie, dass US-Präsident Donald Trump das Ende der Welt vorbereitet, dass Europa auseinander brechen wird und das ein weltweiter Protektionismus die Konjunktur ersticken wird. Der Erzeugerpreisindex in Deutschland ist im Januar um 0,7% angesprungen. Erwartet wurde ein moderater Anstieg um 0,3% nach 0,4% im Vormonat. Der Herstellungs-Einkaufsmanagerindex stieg auf 57 (erwartet 56 nach 56,4 im Vormonat). Der Ifo-Geschäftsklimaindex stieg auf 111 nach 109,9 im Vormonat, erwartet wurden 109,6. Unser BIP ist im Q4 um 1,2% gegenüber dem Vorjahr gestiegen. Erklären Sie mir mal bitte, warum der europäische Leitzins nicht nur bei Null steht, sondern Draghi auch noch alles an Anleihen aufkauft, das nicht niet- und nagelfest ist. Aber nicht nur Deutschland liefert positive Konjunkturdaten, auch in ganz Europa mehren sich die Anzeichen der Gesundung. So ist der europäische Verbraucherpreisindex im Monat Januar um 1,8% gegenüber dem Vorjahr angesprungen. Noch im vergangenen Sommer fielen die Preise im europäischen Mittel. Hier zeigt sich ein rasanter Anstieg der Inflation, europaweit. Auch die Einkaufsmanagerindizes auf europäischer Ebene überraschten diese Woche positiv: Herstellungs-PMI 55,5 statt erwarteter 55, Markit 56 statt 54,3 und Dienstleistungs-PMI 55,6 statt 53,7. Die Umlaufrendite ist wieder auf Null gefallen. Wer Bundesanleihen mit zwei Jahren Laufzeit haben möchte, muss nun fast 1% Strafzins dafür zahlen. Hier die aktuelle Zinskurve:  Abbildung 1: Zinskurve Quelle: Börse Stuttgart Nur wer sein Geld für länger als 8 Jahre festlegt, darf mit einem mickrigen positiven Zins rechnen. Die EZB kauft alles von den Märkten weg, was Zinsen abwirft. Wo soll das Geld denn nun hin? Oder anders ausgedrückt: Wie soll in einem solchen Umfeld ein Aktienmarktcrash erfolgen? Ich kann mir das nicht vorstellen. Der SPD-Kanzlerkandidat Martin Schulz überholt heute erstmals in Umfragen Angela Merkels CDU. "Sankt Martin", titelt der Spiegel. Mit vollmundigen Versprechungen versucht er, sein Image als konservativer Sozi loszuwerden. Hier im Heibel-Ticker wissen wir, dass keine Suppe so heiß gegessen wird wie sie gekocht wurde. Doch an den Finanzmärkten flösst ein vermeintlicher Umverteiler par Excellence erst einmal Angst aus. Vielleicht steckt diese Angst hinter dem heutigen Ausverkauf. Die Wahlen in Frankreich werfen ihre Schatten voraus. Italien sucht eine neue Richtung und in Deutschland formieren sich die Wahlkämpfer: Egal wie gut die europäische Konjunktur in den kommenden Monaten läuft, EZB-Chef Supermario Draghi wird vor den anstehenden Wahlen in den drei Kernländern der EU (habe ich "Kernländer" gesagt? Gibt es etwa Unterschiede, sind manche "gleicher"?) mit keiner Silbe auf eine anstehende Straffung der Geldpolitik hinweisen. Die Liquiditätsflutung wird weitergehen, bis etwaige rechte Parteien (Le Pen, AfD, ...) abgedrängt sind. Nun, in den USA konnte die lockere Geldpolitik der Fed die Machtergreifung Trumps nicht verhindern. Und Trump lässt nun seine Minister verkünden, wie seine Wahlkampfversprechen umgesetzt werden sollen. Dabei fällt auf, dass die nun verkündeten Pläne herzlich wenig mit dem zu tun haben, was die Medien (fake news) aus Trumps Wahlkampfversprechen gemacht haben. Ein Tipp: Wer Trump wörtlich nimmt, wird Opfer seiner ungezügelten Richtungswechsel und verzettelt sich. Finanzminister Steven Mnuchin relativierte die Erwartungen an die Steuererleichterungen, die Trump versprochen hatte, doch versprach bereits für August erste klare Konzepte. Zudem sprach er offen über die Attraktivität, das derzeit niedrige Zinsniveau zur Finanzierung des beabsichtigten Infrastrukturprogramms zu nutzen und eine Staatsanleihe mit einer Laufzeit von 50 oder sogar 100 Jahren auszugeben. Wann in der Geschichte konnte man sich schon mal für etwas über 3% auf 100 Jahre finanzieren, fragt er. Und Trumps Chefstratege Stephen Bannon verspricht den Rückbau des Staates. Ein schlanker aber starker Staat ist das Ziel. Er hat nochmals das Wahlversprechen "America First" betont und auf die Wirtschaft bezogen. Gleichzeitig machen aber Berichte die Runde, dass Protektionismus und Strafzölle nicht die erste Wahl der Minister seien, um die inländische Wirtschaft zu schützen, sondern eben Steuererleichterungen und andere Vergünstigungen, die ausländische Unternehmen eben nicht bekommen. Ich gehe deshalb immer wieder so detailliert auf die vermeintlichen Versprechen und die tatsächlichen Aktivitäten ein, weil sich in deren Kielwasser ganze Aktienmärkte mal aufbäumen und mal in den Abgrund stürzen. Die letzte Aussage, dass Strafzölle nicht erste Wahl seien, verhalfen den US-Einzelhändlern zu einer Kursrallye. Zudem hat Wal-Mart überraschend gute Zahlen veröffentlicht. Einzelhändler waren in den vergangenen Wochen abgestraft worden. Nun werden die vermeintlichen Trump-Gewinner verkauft (Banken, Industie, Öl) und die vermeintlichen Trump-Verlierer gekauft. Immer wieder finden solche Gruppenrotationen statt. Schauen wir einmal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (23.02.2017) Woche Δ Σ '17 Δ Dow Jones 20.810 1,1% 5,3% DAX 11.948 1,6% 4,1% Nikkei 19.371 0,1% 1,3% Shanghai A 3.405 0,7% 4,8% Euro/US-Dollar 1,06 -0,9% 0,4% Euro/Yen 119,20 -1,4% -3,1% 10-Jahres-US-Anleihe 2,39% -0,06 -0,06 Umlaufrendite Dt 0,01% -0,11 0,02 Feinunze Gold $1.249 0,7% 8,5% Fass Brent Öl $56,54 2,3% -0,3% Kupfer 5.990 -0,4% 10,4% Baltic Dry Shipping 856 20,6% -7,8% Der Euro ist schwach (-0,9%) und der DAX fällt am heutigen Freitag stärker (-1,2%) als der Dow Jones (-0,2%). Da wird doch offensichtlich von internationalen Anlegern Geld aus Europa abgezogen. Bis Donnerstag Abend blieb für den DAX immerhin ein Wochenplus von 1,6%. Doch was mich viel mehr beschäftigt, ist der Run auf die Staatsanleihen, sowohl in den USA (Rendite -0,1%-Punkte auf 2,39%), als auch in Deutschland (ebenfalls -0,1%-Punkte auf 0,01%). Nach vielen Wochen der guten Performance am Aktienmarkt werden nun Gewinne gesichert und das Geld in teure Anleihen gesteckt. Der Goldpreis klettert seit einigen Wochen unaufhörlich nach oben. Gold ist nach wie vor die größte Einzelposition in unserem Portfolio. Der Ölpreis schwankt weiterhin zwischen 50 und 60 USD/Fass. Wie von mir ausgeführt scheint sich der Baltic Dry Verschiffungsindex nun von der Auftragsflaute im Rahmen des chinesischen Neujahrsfests zu erholen und steigt diese Woche sogar um 20,6% an. Damit ist der Großteil des Jahresminus innerhalb einer Woche aufgeholt. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|