Beitrag gelesen: 10862 x |

||

|

Seit zwei Wochen lese ich regelmäßig in der Finanzpresse, dass dieses oder jenes "der Grund" für den Crash sein soll, oder aber dieses oder jenes sei gerade nicht der Grund. "Den Grund" gibt es meines Erachtens nicht, die Aktienmärkte reagieren immer auf eine Vielzahl von Informationen. Es gibt dann höchstens einen Auslöser, einen Tropfen der das Fass zum Überlaufen bringt. Diesmal war es der Zinsmarkt der USA.

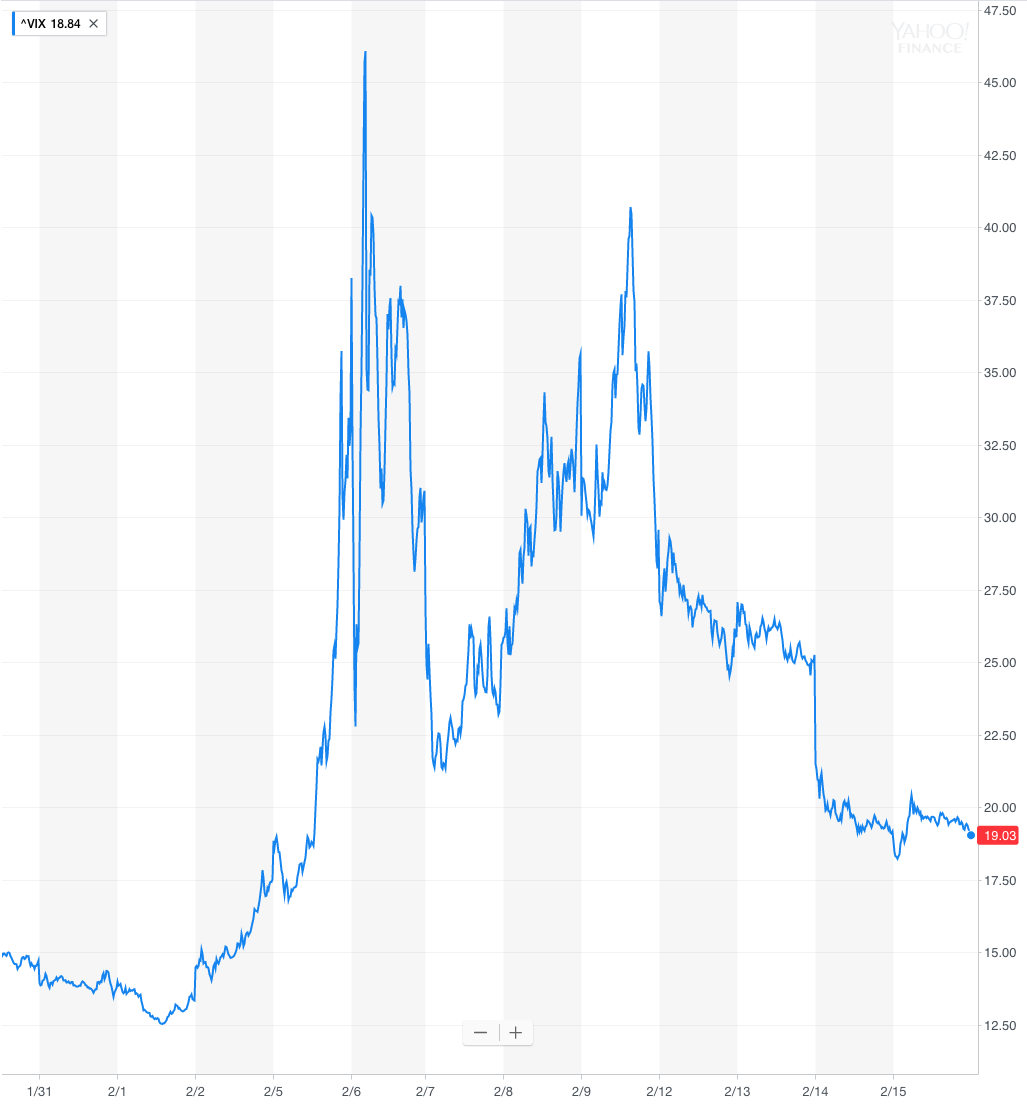

Bis zu einem Zinsniveau von 3% gilt die Wirkung der Geldpolitik als stimulierend. Springt der kurzfristige Leitzins darüber, spricht man von restriktiver Geldpolitik, dem Markt wird Geld entzogen. Der Leitzins betrifft aber nur sehr kurzfristige Übernachtausleihungen. Aktuell steht der US-Leitzins bei 1,25%-1,5%. Doch der kurzfristige Leitzins beeinflusst den langfristigen Zins. Hier wählt man gerne die Rendite von 10 Jahre laufenden US-Staatsanleihen als Referenz. Ist der Leitzins niedrig und die Konjunkturerwartung rosig, dann steigen die langfristigen Zinsen. So steigt der Leitzins in der Regel erst dann an, wenn die langfristigen Zinsen ebenfalls ansteigen, und umgekehrt. Beide Zinsen, also die kurz- und die langfristigen, sollten idealerweise im Gleichschritt ansteigen, während die Konjunktur sich erholt. Nach der Finanzkrise 2007 bis 2009 und der darauf folgenden Konjunkturerholung, der vielfach vorgeworfen wird, nur aufgrund der Geldflutung, nicht aber aufgrund von Produktivitätssteigerungen zu erfolgen, hat sich die Überzeugung am US-Finanzmarkt durchgesetzt, dass das Gleichgewicht zwischen Stimulation der Konjunktur und einer restriktiven Geldpolitik nicht mehr erst bei 3% liegt, sondern etwas darunter. Ob bei 2,8% oder 2,5%, das weiß niemand. Irgendwo da halt. Und irgendwie hat sich die Marke 2,7% in den Köpfen der Anleger festgesetzt. Nun ist die Rendite der 10 Jahre laufenden US-Staatsanleihen vor zwei Wochen über 2,7% gestiegen. http://www.heibel-ticker.de/image_u...he-10-Jahre.png Abbildung 1: US-Staatsanleihe 10 Jahre Es gab bereits eine Reihe anderer Faktoren, die eine baldige Korrektur der jüngsten Aktienmarktgewinne erwarten ließen, doch der Anstieg über 2,7% gilt nun als Auslöser, als Tropfen. Ein Ausverkauf an den Aktienmärkten begann. Der Ausverkauf ließ den Volatilitätsindex sprunghaft ansteigen. Nun gibt es eine ganze Reihe von institutionellen Spekulanten, die mit hohen Beträgen auf eine weiter rückläufige Volatilität gewettet haben. Zwei Tage nach dem moderaten Ausverkauf und einem ebenfalls moderaten Anstieg der Volatilität sprang die Volatilität plötzlich nachbörslich in den Himmel.  Abbildung 2: CBOE Volatilitätsindex VIX Die über Nacht sprunghaft angestiegene Volatilität zwang die vielfach auf Kredit spekulierenden institutionellen Anleger, Sicherheiten zu beschaffen. Und als Sicherheit für auf Kredit gekaufte Finanzprodukte zählen Aktien nur zu 50%, Bargeld hingegen zu 100%. Also wurden Aktien verkauft, der Markt brach um so stärker ein. DER SCHWANZ WEDELT MIT DEM HUND Nicht so einfach nachvollziehbar ist, warum der VIX Montag nach US-Börsenschluss plötzlich angesprungen ist. Nun gibt es einen Whitleblower in den USA der behauptet, der VIX würde bewußt manipuliert. Seine Erklärung ist sehr einfach: Die Volatilität wird anhand der Optionsgeschäfte durch die CBOE errechnet. Sie misst die Spanne der am Markt gehandelten Optionsscheine. Steht der S&P 500 also beispielsweise bei 2.750 Punkten und es werden Calls und Puts mit Basispreisen in einer Spanne von 2.500 und 3.000 gehandelt, dann ist die Volatilität sehr klein. Werden allerdings Basispreise von 2.000 bis 3.500 aufgerufen, dann ist die Volatilität sehr groß. Doch der Blick ins Detail verrät, dass die Chicagoer Börse CBOE nicht die ausgeführten Transaktionen zur Berechnung der Volatilität verwendet, sondern sämtliche gestellten Kauf- (Geld) und Verkaufsaufträge (Brief) - auch die Aufträge, die gar nicht ausgeführt werden, weil sich kein Transaktionspartner findet. Der anonyme Whistleblower behauptet nun, er habe beobachtet, wie vor- und nachbörslich plötzlich Orders im System erscheinen, die extrem weit im oder aus dem Geld sind, deren Basispreis also weit vom aktuellen Kurs des S&P 500 entfernt ist. Dieses Verhalten wird von einigen Händlern bereits seit vielen Monaten moniert: Jeweils einen Tag vor Fälligkeit von Optionsscheinen wird durch dieses Verhalten die Volatilität künstlich nach oben gepusht, was auf die Optionspreisabrechnung dann einen positiven Effekt für den Verkäufer hat. Damit haben wir nun 3 Theorien über Marktmanipulation: Zum einen die hier aufgezeigte Methode der Manipulation der Volatilität durch fiktive Aufträge, zum zweiten die drohenden Pleiten der in Volatilitäts-Finanzprodukten engagierten Spekulanten und zum dritten die Short-Attacke des weltgrößten Hedgefonds Bridgewater. Ray Dalio, Gründer und Chef von Bridgewater, hat den ETF-Markt mit konzipiert, das wissen wir inzwischen. Die Volatilitätsprodukte sind Weiterentwicklungen der ETFs. Wer sich in dieser Welt auskennt, der kann mit relativ kleinen Beträgen eine ziemlich große Wirkung (=Marktbeeinflussung) erzielen. Wie wäre es denn mit dieser Theorie: Bridgewater hat auf fallende Kurse spekuliert, anlässlich des Übersteigens der 2,7% dann heftig geshortet und den Markt damit belastet. Sodann wurde nachbörslich der VIX durch fiktive Orders in die Höhe katapultiert, was zu Liquidationsverkäufen bei einigen institutionellen Spekulanten führte... ...nein, ich werde hier von meinem Schreibtisch aus nicht die vielschichtigen Interessen der unzähligen Marktteilnehmer durchschauen. Dieses Beispiel soll nur veranschaulichen, dass an den Aktienbörsen Teilnehmer unterwegs sind, die völlig andere Ziele verfolgen, als wir mit unserer soliden Vermögensanlage. Denn diese Woche hat es sich erneut gezeigt, dass der VIX die Marktrichtung beeinflusst, nicht das Zinsniveau: Am Mittwoch wurden US-Konjunkturdaten veröffentlicht, die einen starken Anstieg der Inflationsrate zeigten. Infolge dieser Zahlen zog die Rendite der 10 Jahre laufenden US-Staatsanleihen weiter an und sprang gestern sogar vorübergehend über 2,9%! Ein Ausverkauf muss nun eigentlich zwangsläufig folgen, doch er blieb aus. Warum muss ein Ausverkauf zwangsläufig folgen, wenn das Zinsniveau steigt? Nun, weil institutionelle Anleger stets einen gewissen Anteil ihres Kapitals in Aktien, und einen anderen Anteil in Anleihen investieren. Kontinuierlich wird beobachtet, wo die bessere Rendite zu erzielen ist. Wenn nun die erzielbaren Zinsen steigen, während gleichzeitig die erwartete Rendite bei Aktien konstant bleibt, dann sind Anleihen plötzlich relativ betrachtet ein wenig attraktiver geworden. es wird also ein wenig Kapital von Aktien in Anleihen umgeschichtet. Diese Umschichtung erfolgt durch Aktienverkäufe und Anleihekäufe. Wenn also das Zinsniveau bestimmte Hürden überspringt, muss der Aktienmarkt zumindest kurzfristig Belastungsanzeichen aufweisen. Doch das war diesmal nicht der Fall. Denn am Vortag der Konjunkturdaten war der S&P 500 angestiegen. Und steigende Kurse führen derzeit dazu, dass der S&P in bekannten Bereichen pendelt und dadurch die Volatilität sich eben nicht weiter ausweitet, sondern zurückgeht. Und eine rückläufige Volatilität führt zu Entspannung bei den mit Volatilitätsprodukten spekulierenden Spielern, die keine weiteren Sicherheiten mehr herbeischaffen müssen. Der Verkaufsdruck auf den Aktien geht also weiter zurück, die Kurse können steigen. Und so hatte am Mittwoch dieser Woche der VIX das Sagen über dem Anleihemarkt. Obwohl das Zinsniveau deutlich anstieg, stiegen auch die Aktienkurse. Der Grund dafür: Algotrading dominiert. Ich habe keine aktuellen Zahlen gefunden aber ich meine irgendwo gelesen zu haben, dass mittlerweile über 90% des Börsenhandels durch automatisch erzeugte Aufträge erfolgt. Menschen, die sich bewußt und langfristig für ein Investment entscheiden, sind nur noch bei jeder 10 Transaktion an der Börse beteiligt. So ist die rasant schnelle Reaktion auf Ereignisse zu erklären: Erst 5-10 Minuten nach einer Meldung können Sie davon ausgehen, dass eine Abwägung und Einordnung der Meldung durch einen Menschen erfolgte. Jegliche Kursbewegungen, die bis dahin erfolgen, erfolgen aufgrund eines zuvor ausgedachten Algorithmus. Bspw. könnte ein solcher Algorithmus so aussehen: Wenn die Inflationsrate größer 0,2%; dann kaufe Aktien von Wells Fargo, oder ähnlich. Und solche Algorithmen gibt es derzeit zu Hauff auf den VIX. Wenn der VIX kleiner wird, kaufe diese und jene Aktien, so könnte ein Algorithmus aussehen. Das irre daran: Wir befinden uns erst ganz am Anfang von Big Data, von der Nutzung der unerschöpflichen Datenquellen dieser Erde in Echtzeit. Der limitierende Faktor ist derzeit nicht etwa die Auswertung, denn die Logik gibt es schon lange. Das Nadelöhr sind die verfügbaren, ordentlich formatierten Daten. Mit bekannten Algorithmen werden also die wenig verfügbaren Daten ausgewertet und so kommen viele Spekulanten zu ähnlichen Ergebnissen. Die heute am Markt verwendeten Algorithmen ähneln sich. Ein Ereignis, eine Meldung oder ähnliches, löst also bei vielen Spekulanten am Markt ähnliche Reaktionen aus. So bestimmen derzeit also vorausgedachte Algorithmen das Marktgeschehen, eine echte Reflexion von Ereignissen erfolgt - wenn überhaupt - erst später. Ist es in einem solchen Markt überhaupt möglich, als Privatanleger erfolg zu haben? Ja, natürlich ... aber: vielleicht eine schmerzliche Erkenntnis ist, das wir vermutlich kurzfristig keine Chance haben, die täglichen Marktschwankungen richtig einzuschätzen. Niemand konnte vorher wissen, ob die meisten Algorithmen auf die VIX-Entwicklung abgestellt waren, oder auf die Zinsentwicklung. Doch was wir tun können ist eine längerfristige Perspektive einzunehmen: Wo dürften bestimmte Aktien in einem Jahr stehen? Warren Buffet hat diese Woche bekannt gegeben, einige Milliarden in Apple gesteckt zu haben. Buffet hat sicherlich nicht im Sinn, die Position in zwei Wochen mit Gewinn zu verticken. Nein, er ist sich sicher, dass die absehbare Geschäftsentwicklung von Apple zu einem deutlich höheren Kurs in ein oder zwei Jahren führen wird. Und da kommt ihm der aktuelle Ausverkauf gerade recht. In Kapitel 04 werde ich heute eine ganze Reihe von Aktien untersuchen und Schnäppchenpreise definieren. WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES 15.02.2018 Woche Δ Σ '18 Δ Dow Jones 25.155 5,4% 1,3% DAX 12.346 0,7% -4,4% Nikkei 21.465 0,4% -5,7% Shanghai A 3.351 -1,9% -3,3% Euro/US-Dollar 1,25 2,1% 4,3% Euro/Yen 132,73 -0,6% -1,7% 10-Jahres-US-Anleihe 2,89% 0,04 0,47 Umlaufrendite Dt 0,55% 0,03 0,27 Feinunze Gold $1.354 2,8% 3,9% Fass Brent Öl $63,99 -1,2% -3,9% Kupfer 6.961 -1,4% -2,7% Baltic Dry Shipping 1.089 -1,5% -20,3% Bitcoin 9.921 25,0% -28,6% Obwohl der Dow Jones um 5,4% anziehen konnte, rettete sich der DAX nur mühsam ins Plus. Die verhältnismäßig schlechte Entwicklung des DAX hält also an. Der weltgrößte Hedgefonds Bridgewater hat seine Leerpositionen in den vergangenen Tagen von 6,3 Mrd. EUR auf 6 Mrd. EUR reduziert. Daraus leite ich ab, dass Bridgewater noch mit deutlich tieferen Kursen rechnet. Ich weiß jedoch nicht, welchen Zeithorizont Bridgewater hat. Der Euro hat gegenüber dem US-Dollar kräftig zugelegt (+2,1%). Das ist sicherlich ein weiterer Grund für die vergleichsweise schwache Performance des DAX. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|