Beitrag gelesen: 11494 x |

||

|

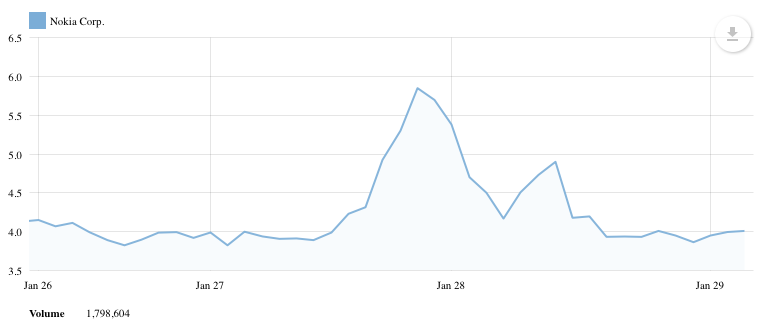

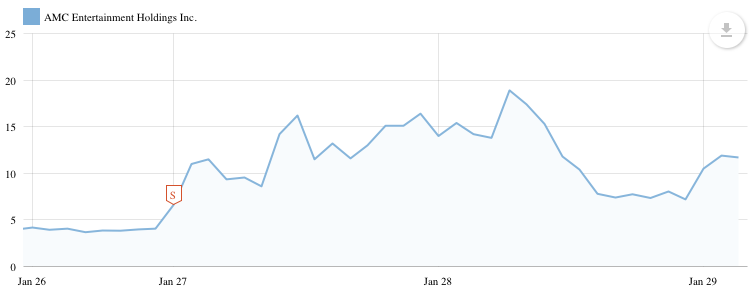

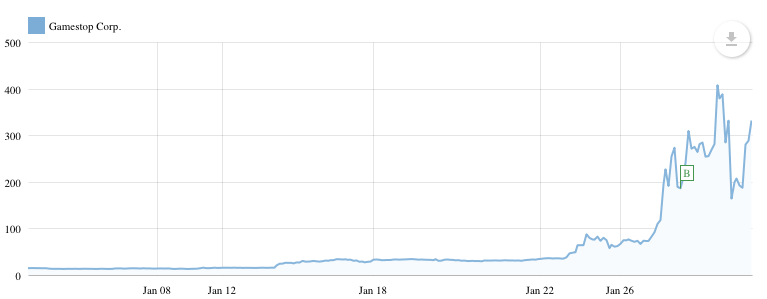

Sie haben bestimmt in den vergangenen Tagen von den Kurssprüngen in Gamestop (+1000%), AMC (+500%) oder Nokia (+80%) gehört. Ich erkläre Ihnen mal, was genau dahinter steckt und was diese Vorgänge für die künftige Börsenentwicklung signalisieren.

Am Freitag vor einer Woche habe ich Ihnen vorgerechnet, dass die meisten der 21 Unternehmen aus der DAX-160-Familie, die ein Wochenplus von über 8% erzielen konnten, aus gutem Grund angesprungen waren und noch keine Überbewertung zeigten. Diese Woche (Stand Freitag früh) gibt es nur sieben Aktien mit einem Kursplus von über 8%: Varta (+33%), Grenke Leasing (+9%), Evotec (+26%), Dt. Lufthansa (+10%), Jenoptik (+12%), Hugo Boss (+11%) und die RTL Group (+11%). Ich habe eine entsprechende Übersicht erstellt, die Sie gerne einsehen können: https://docs.google.com/spreadsheet...dit?usp=sharing Wissen Sie, was witzig ist: Viele dieser Titel stehen ganz oben in der Liste der am stärksten leerverkauften Aktien: https://www.sharewise.com/de/market...in_index%5D=all Evotec 12%, Deutsche Lufthansa 11%, Varta 8%, Hugo Boss 3%, Grenke 3%. Einige können wir zum Glück aus der Betrachtung herausnehmen: Jenoptik lieferte diese Woche gute Q-Zahlen und einen optimistischen Ausblick, die Akte ist nicht teuer und sprang daher zu Recht an. Auch die RTL-Group, ein solider Dividendenbringer, hat solide Zahlen gemeldet. Auch diese Aktie ist in meinen Augen zu recht angesprungen. Doch die anderen fünf Kandidaten fallen in eine Kategorie, die derzeit für Aufruhr sorgt. ROLLE DER HEDGEFONDS: ABSICHERUNG Hedgefonds werden im Volksmund häufig mit Heuschrecken gleichgesetzt: Skrupellose Spekulanten, die auf dem Rücken der Belegschaft den eignen Profit maximieren. Ja, auch solche Hedgefonds gibt es, heute laufen sie jedoch häufiger als aktivistische Investoren herum. Heute spielen viele Hedgefonds eine ganz andere Rolle. Das Besondere an Hedgefonds ist, dass sie sehr frei in der Wahl der Anlageinstrumente sind. So können sie auch Leerverkäufe tätigen. Leerverkäufe sind quasi das Gegenteil von Aktienkäufen. Normalerweise kauft man Aktien und möchte sie später zu einem höheren Kurs verkaufen. Die Differenz ist dann der Gewinn. Bei Leerverkäufen VERkauft man als erstes die Aktien und möchte sie später zu einem NIEDRIGEREN Kurs kaufen. Die Differenz ist dann der Gewinn. Während man beim normalen Aktiengeschäft also vom Kursanstieg profitiert, profitieren Leerverkäufer von fallenden Kursen. In der heutigen Welt der Großfinanz spielt Finanzmathematik eine große Rolle. Und wenn institutionelle Anleger in ihren Portfolios Aktien im Wert von vielen Milliarden halten, dann zeigte die Wissenschaft, dass es langfristig vorteilhaft ist, auch einen Anteil so zu investieren, dass Gewinne erzielt werden, wenn die Aktienmärkte fallen. Hedgefonds bieten genau hier ihre Dienstleistung an. Nun machen die Hedgefonds Verluste, wenn die Kurse steigen. Ziel der institutionellen Anleger ist es, Hedgefonds zu finden, die in guten Börsenzeiten weniger verlieren, als der Gesamtmarkt gewinnt. Und in schlechten Zeiten sollten die Hedgefonds möglichste mehr gewinnen, als der Gesamtmarkt verliert. Daher suchen sich Hedgefonds natürlich möglichst schwache oder überbewertete Unternehmen aus, die sich dann leerverkaufen: denn genau bei diesen beiden Aktien ist zu erwarten, dass sie schlechter laufen als der Gesamtmarkt, und somit unterm Strich eine positive Wirkung auf das Gesamtportfolio des institutionellen Anlegers entfalten. DARUM WERDEN DIESE 5 DEUTSCHEN AKTIEN LEERVERKAUFT Evotec wächst mit 19%, notiert aber auf einem Kurs/Gewinn-Verhältnis (KGV) von 77. Das Verhältnis von KGV zum Wachstum (PEG - Price/Earnings/Growth) beträgt also 77/19= 4. Alles unter 1 gilt als günstig, bei Wachstumsunternehmen kann dieses Verhältnis schon mal auf 2 anwachsen, aber alles darüber gilt als überbewertet. Evotec ist ein tolles Unternehmen, das jedoch sehr hoch bewertet ist. Daher ist es ein Liebling der Leerverkäufer. Die Deutsche Lufthansa ist derzeit 6 Mrd. Euro wert, sie schiebt aber 13 Mrd. Euro an Schulden vor sich her. Mit 21 Mrd. Euro Jahresumsatz wird es lange dauern, bis dieser Schuldenberg auf ein vernünftiges Maß zurückgeführt werden kann und nun werden in vielen europäischen Ländern Reisebeschränkungen eingeführt. Der Aktie könnte ein erneuter Ausverkauf drohen, also ist auch sie bei Hedgefonds derzeit beliebt. Varta ist, genau wie Evotec, eine Spekulation auf die Zukunft: 24% Wachstum werden mit einem KGV von 30 bewertet. Die PEG steht also bei 1,3, das ist vertretbar. Varta hat im vergangenen Jahr die Produktionskapazität stark ausgeweitet und dadurch einen enormen Wachstumssprung vollzogen, der von vielen Anlegern skeptisch begleitet wurde. Die Pandemie hätte dort jederzeit das Wachstumsabenteuer vereiteln können. In meinen Augen ist Varta inzwischen über den Berg, die Bewertung also in Ordnung. Ich verstehe nicht, warum Varta weiterhin bei Leerverkäufern so beliebt ist. Hugo Boss hat sich nicht nur gegen asiatische Billigkleidung zu behaupten, sondern musste aufgrund der Pandemie die Geschäfte schließen. Der Umsatz ist eingebrochen, der Schuldenberg wächst und das Ende der Pandemie zieht sich in die Länge. Auch Hugo Boss ist daher bei den Leerverkäufern beliebt. Es wäre in meinen Augen das deutsche Pendant zu Gamestop. Grenke Leasing steht seit vergangenem September im Rampenlicht: der Hedgefonds, der Wirecard zu Fall brachte, hat Grenke als sein nächstes Opfer deklariert: Man arbeite weiterhin intensiv an der Informationsbeschaffung, um die Schummeleien von Grenke aufzudecken, gab der Chef des Hedgefonds gestern noch über Twitter bekannt. Kein Wunder, dass sich auch hier weiterhin viele Hedgefonds tummeln. INTERNATIONALE HEDGEFONDS-LIEBLINGE Was sich diese Woche in Deutschland abgespielt hat, ist nur ein Hasenfurz gegenüber dem, was auf dem internationalen Parkett zu sehen war. Nokia sprang am Mittwoch untertägig (nicht im Bergbau unter Tage, sondern innerhalb des einen Tages) um 50% an. Im Vergleich zum Wochenbeginn notierte die Aktie damit vorübergehend bei +80%.  Abbildung 1: Nokia Kursentwicklung der vergangenen Tage Nokia kennen wir noch alle aus Zeiten der Handys. Doch Samsung und Apple haben das Hauptgeschäft des Konzerns obsolet gemacht. Heute ist Nokia neben Ericsson für den Aufbau des Mobilfunknetzes zuständig. Doch Huawei drängt mit aller Kraft in den Markt und macht auch hier den beiden Europäern das Geschäft schwer. Nokia droht, den 5G-Boom an Huawei zu verlieren. Daher ist Nokia ebenfalls beliebt bei Leerverkäufern. AMC Entertainment betreibt Kinos in den USA. Netflix, Amazon Video, AppleTV, Disney+, etc. und vor allem der Lockdown fesselt die Zuschauer auf die heimischen Sofas, Kinofilme werden heute immer häufiger gestreamt. Das Kino wird zu einem Erlebnis, das vom Stellenwert bald mit der Fahrt in einer Dampflokomotive zu vergleichen ist. Diese Aktie ist ebenfalls ein Liebling der Hedgefonds. AMC sprang diese Woche zwischenzeitlich um 500%.  Abbildung 2: AMC Entertainment Kinobetreiber Kursentwicklung der vergangenen Tage Gamestop schließlich ist die Mutter aller Verwerfungen: Die Aktie sprang diese Woche um über 1000%. Gamestop kennen Ihre Kinder vielleicht aus den Einkaufszentren: Dort werden Videospiele verkauft. In Zeiten, in denen die meisten Videospiele online heruntergeladen werden, hat dieses Geschäftsmodell keine Zukunft. Somit ist auch Gamestop ein Liebling der Hedgefonds. Damit ist die Liste nicht zu Ende: Der Hersteller der früher einmal beliebten Blackberrys ist um 66% angesprungen, Billards (Einzelhändler mit Kleidung und Möbel) +83%, National Beverage Getränke +63%, Academy Sports Outdoors +53%, Süßigkeitenhersteller Tootsie Roll +100%, ViacomCBS +40%. OCCUPY WALLSTREET GEGEN GROSSKAPITALISTEN In der großen Finanzkrise 2007 bis 2009 wurden viele Banken gerettet. Die Vermögen der "Reichen", insbesondere der Hedgefonds, die auf fallende Kurse spekulierten, nahm kaum Schaden. Viele Familien verloren jedoch ihr Eigenheim, insbesondere in den USA. Die Wallstreet wurde zum Feindbild einer Bewegung, die sich unter dem Namen Occupy Wall Street organisierte. Man wollte dem Kapitalismus, dem Lobbyismus und der wirtschaftlichen Ungerechtigkeit die Stirn bieten. Die Bewegung schaffte es 2011 auf die Titelseiten der Boulevard Presse, ist seither jedoch von der Bildfläche verschwunden. ROBINHOOD: EIN WEITERER AKTEUR? Robinhood revolutioniert in den USA den Aktienhandel. Gründer und CEO Vladimir Tenev möchte den Aktienbesitz "demokratisieren": Mit seinem Online Broker hat er alle Hürden, die den Kleinanleger vom Aktienbesitz fern halten, beseitigt, und möchte somit allen Menschen die Möglichkeit geben, am Produktivkapital des Landes teilzuhaben. Es gibt keine Ordergebühren und sollte eine Aktie zu teuer sein (Tesla 835 USD), dann ist es auch möglich, Bruchteile einer Aktie zu erwerben. Robinhood verzeichnet Zuwachsraten, die bei Wettbewerbern für Angst sorgte. Noch in diesem Jahr soll ggfls. der Börsengang folgen. Eine Reihe anderer Online Broker haben in den USA ihre Ordergebühren nun ebenfalls gesenkt, teilweise sogar auf Null. Dadurch gibt es nun in den USA eine Vielzahl an neuen, jungen Kleinaktionären. Auch in Deutschland ist eine solche Entwicklung zu beobachten: FlatEx unterbietet die meisten etablierten Broker beim Preis, doch neue Broker wie Trade Republik stürmen den Markt mit ebenfalls günstigen bis kostenfreien Ordergebühren. SHORT SQUEEZE: WENN LEERVERKÄUFER IN PANIK GERATEN Ein Leerverkäufer verkauft also zuerst eine Aktie und wartet dann auf fallende Kurse. Die Aktie, die er verkauft, hat ihm sein Broker organisiert: Bei jeder Depoteröffnung werden Sie gefragt, ob Ihr Aktienbestand für die Ausleihe an Leerverkäufer verwendet werden darf. Standardmäßig ist das genehmigt. Der Broker nimmt also die Aktie aus dem Bestand eines anderen Kunden, gibt sie dem Leerverkäufer und lässt ihn diese Aktie verkaufen. Der Erlös wird auf das Konto des Leerverkäufers gebucht. Nun möchte der Broker aber sicher gehen, dass der Leerverkäufer jederzeit in der Lage ist, die geliehene Aktie auch zurück zu kaufen. Er muss also eine Summe an Bargeld hinterlegen, die dem Wert der Aktie entspricht. Natürlich kann auch der Bestand an Aktien als Sicherheit dienen, aber nur zu einem Anteil (bspw. 50%). Wenn der Leerverkäufer also Aktien im Wert von 100.000 Euro geliehen und verkauft hat, dann muss er Aktien im Wert von 200.000€ im Bestand haben, damit sein Broker gut schlafen kann. Steigt nun der Kurs der geliehenen Aktien, dann steigt auch die Höhe der Sicherheiten, die der Leerverkäufer hinterlegen muss. Springt die Aktie bspw. um 20% an, dann muss der Leerverkäufer schon Aktien im Wert von 240.000 Euro hinterlegen. Und wenn der Kurs weiter ansteigt, wird es immer schlimmer. Irgendwann reichen die Sicherheiten vielleicht nicht mehr aus. Dann werden Aktien verkauft, denn Bargeld zählt zu 100%, während die Aktien nur zu 50% zählen. Wenn der Leerverkäufer das jedoch bereits getan hat oder keine entsprechenden Gegenwerte hat, dann gibt es den sogenannten "Margin Call": der Broker ruft beim Leerverkäufer an und setzt ihm eine Frist: Bis morgen um 12 Uhr hast Du Zeit, die geliehenen Aktien in deinem Depot zurückzukaufen oder weitere Sicherheiten einzureichen. Wenn du das nicht schaffst, werden wir die geliehenen Aktien zurück kaufen, ohne auf den Preis Rücksicht zu nehmen. Spätestens jetzt ist die ... am dampfen: Der Leerverkäufer muss in einem Markt, in dem viele Aktien fallen, seine geliehenen Aktien jedoch steigen, kaufen und damit den Kurs weiter antreiben. Wenn die Aktie nicht liquide ist, wie bei Nostalgie-Werten wie Gamestop, Blackberry, AMC oder Nokia, dann treiben seine Käufe den Kurs in ungeahnte Höhen. Der Leerverkäufer wird ausgequetscht: Short Squeeze. Häufig endet dieser Prozess in der Insolvenz eines Leerverkäufers, denn am Ende steht der Leerverkäufer ohne Aktien, aber mit einem Minusbetrag in der Schuld des Brokers. REDDIT BIETET PLATTFORM FÜR WALLSTREETBETS Reddit ist in den USA eine beliebte Blogging-Seite für jedermann, offensichtlich insbesondere für junge Kleinaktionäre. Dort werden Foren aufgemacht, in denen offen über die nächste Aktie diskutiert wird, die in den Himmel geschossen werden soll. Im Forum WallStreetBets tummeln sich inzwischen 5 Millionen Mitglieder. Mit Meldungen wie "Ich kaufe Gamestop Aktien, es ich mir egal, wenn ich alles verliere und ich werde weiterhin in Aktien investieren, mit denen kriminelle Leerverkäufer in die Insolvenz getrieben werden" wird zur Revolution gegen die Wallstreet aufgerufen. Hier übrigens der Link zum Forum: https://www.reddit.com/r/wallstreetbets/ Das passt wunderbar zur aktuellen Gemütslage der US-Amerikaner: Kapitalist Trump wurde aus dem Weißen Haus gejagt. Jetzt ist der Kleine Mann am Zug. Besser noch, der Kleine Mann hat gerade einen Scheck von der Regierung bekommen: 1.400 USD pro Amerikaner, zusätzlich zu den 600 USD, die bereits im Dezember gezahlt wurden. Ins Kino darf man nicht, Essen gehen geht auch nicht. Also stecken viele Amerikaner dieses Geld nun in die auf WallStreetBets vorgeschlagenen Aktien. SO SPRECHEN SICH 5 MIO. KLEINANLEGER AB Wie einigen sich diese 5 Millionen Reddit-Nutzer nun auf ein und dieselbe Aktie? Nun, in den USA werden nun Untersuchungen eingeleitet, ob die Mobilisierung der Massen einen kriminellen Tatbestand erfüllt. Erste Vermutungen führen in die Richtung, dass es eben nicht willkürlich auf Reddit zusammentreffende Massen sind, die sich wie ein Vogelschwarm gleichzeitig auf eine Aktie stürzt, sondern dass eine Steuerung vorhanden ist. Und hier fällt der Verdacht auf Occupy Wall Street: Die Bewegung hatte durchaus finanzkräftige Unterstützer. So könnten einige Aktionen durchaus gut vorbereitet sein. Das würde so laufen: Gamestop erlebt im Weihnachtsgeschäft einen Nachfrageboom, weil Sony die neue Playstation herausgebracht hat. In meinem Bekanntenkreis warten derzeit zwei Familien auf die Lieferung der neuen Playstation, die vor Weihnachten bestellt wurde und eigentlich unter dem Weihnachtsbaum liegen sollte. Knappheit ist immer ein guter Indikator für ein heißes Produkt. Die neue Generation der Playstation wird dafür sorgen, dass auch mehr Videospiele bei Gamestop gekauft werden. Gleichzeitig hat Gamestop den CEO ausgewechselt, neue Besen kehren gut. Die Aktie setzte also schon im Oktober zum Sprung an: von damals 10 USD ging bis sie auf 20 USD Mitte Dezember. Jeder Leerverkäufer wird diesen Sprung lächelnd beobachten und seinen Zahlen entnehmen, dass Gamestop perspektivisch doch das gleiche Schicksal ereilen wird wie die Video-Verleihe (Blockbuster), die früher mal an jeder Ecke zu finden waren. Noch am 12. Januar notierte die Aktie von Gamestop auf 20 USD, doch dann nahm sie Fahrt auf. Jetzt erst wurden Aktienforen mit Meldungen zu Gamestop überflutet, während die Aktie gleichzeitig zu steigen begann. Wichtig in dieser Phase ist, dass jegliches Angebot, das auf den Markt kommt, sofort aufgekauft wird ... und möglichst auch zu höheren Kursen. Denn natürlich gibt es Alt-Aktionäre, die den Kurssprung in ihrer Gamestop Aktie gesehen haben und sich denken, das nehme ich mit. Dieses Angebot darf möglichst nicht zu den Leerverkäufern gelangen. Also kaufen genau jetzt die Massen alles, was auf den Markt kommt. So steigt der Aktienkurs und mit ihm die Not der Leerverkäufer. Und jetzt gibt es Durchhalteparolen auf WallStreetBets: "Info für Alle Gamestop-Aktionäre: Falls der Preis heute fällt, MACHT EUCH KEINE SORGEN. Wir haben bisher alle Gegenschläge der Leerverkäufer überlebt, inzwischen sind sie mehr als verzweifelt. Der Short Squeeze ist noch nicht vorbei. BEHALTET EURE AKTIEN, EGAL, WAS KOMMT."  Abbildung 3: Gamestop Kursentwicklung der vergangenen Wochen Der erste Hedgefonds ist bereits in die Knie gegangen: Melvin Capital wurde von den zwei Wettbewerbern Citadel und Point72 mit 2,75 Mrd. USD gerettet, dafür partizipieren die beiden Retter nun am künftigen Geschäft des ersten Opfers. Mal sehen, ob weitere Hedgefonds in die Grätsche gehen. PARALLELEN ZU LTCM & VOLKSWAGEN Vielleicht erinnern Sie sich: 2008 sprang im Rahmen des Übernahmekampfs zwischen VW und Porsche die Aktie von VW plötzlich an und schoss von 250 EUR auf zwischenzeitlich über 1.000 EUR. Adolf Merckle, Gründer von Ratiopharm und Großaktionär von HeidelbergCement, geriet durch die Finanzkrise in Probleme, suchte die Rettung im Geschäft mit Leerverkäufen zu VW und geriet so in die Insolvenz. Beide Unternehmen wurden anschließend restrukturiert, Adolf Merckle nahm sich das Leben. Oder Long Term Capital Management, LTCM: 1998 geriet dieser Hedgefonds in die Insolvenz. Gleich zwei Nobelpreisträger, Myron Scholes und Robert Merton, waren an diesem Geschäft beteiligt. Sie hatten finanzathematische Zusammenhänge aufgedeckt, mit denen über die Zeit Bewertungsunterschiede für die Gewinnerzielung genutzt werden konnten. Das Modell funktionierte prima und die Wetten wurden immer größer, bis eines Tages die Russlandkrise die mathematische Gewissheit auf die lange Bank schob. Da man sich dieser mathematischen Gewissheit sicher war, hielt man mit dem eigenen Portfolio auch nicht hinterm Berg - immerhin hatte man ja dafür schon einen Nobelpreis erhalten. So begannen andere Hedgefonds gegen die Positionen von LTCM zu spekulieren. Es gab so etwas wie eine Massenbewegung bei Hedgefonds, jeder nahm die Gegenposition zu LTCM ein, so dass sich die mathematische Differenz vorübergehend in ungeahnte Höhen schraubte und zur Insolvenz von LTCM führte. Die Finanzmärkte bebten, die US-Notenbank unter Alan Greenspan senkte umgehend den Leitzins und LTCM bekam Kapitalspritzen, um die offenen Positionen zumindest über die Zeit ausgleichen zu können. Andernfalls wären die anderen Hedgefonds, die die Wette gewonnen hatten, ebenfalls leer ausgegangen und die Schockwellen in der Finanzindustrie wären noch viel größer gewesen. Übermäßige Spekulationen wurden in Folge dieser Erfahrung reguliert, Hedgefonds wurden vorsichtiger. Marktteilnehmer, die bei vorübergehenden Fehlentwicklungen als Korrektiv auftreten, waren verunsichert, denn vorübergehende Fehlentwicklungen können länger anhalten, als man selber solvent bleiben kann. In der Folge startete die Jahrhundertrallye, die schließlich in der Internetblase endete. Es gab zu wenige Marktteilnehmer, die Aktien mit einem Kurs/Umsatz-Verhältnis von 100 oder gar 1.000 leerverkauft hätten, um noch höhere Kurse zu verhindern. ROBINHOOD UND INTERACTIVE BROKER VERBIETEN OPTIONSSCHEINHANDEL AUF WALLSTREETBETS-AKTIEN Gestern haben dann Robinhood und Interactive Brokers und einige weitere Broker reagiert und den Handel mit gehebelten Produkten auf Gamestop, Nokia, AMC Entertainment und eine Reihe anderer Aktien verboten: Entsprechende Produkte dürfen vom Endkunden nur noch an den Broker zurück verkauft werden. Zur Erinnerung: Wir haben es hier mit vielen Kleinanlegern zu tun. Diese können jedoch die Auswirkung ihrer Aktionen hebeln, indem sie Optionsscheine kaufen. So können sie beispielsweise mit 100 USD Aktien im Wert von 10.000 USD bewegen. Wen's interessiert: Hier die Liste: AMC, BB, BBBY, EXPR, GME, KOSS, NAKD, NOK. Es dauerte nur wenige Minuten, da wurde Robinhood CEO Vladimir Tenev auf WallStreetBets als Drecksack bezeichnet, er stecke mit den kriminellen Hedgefonds unter einer Decke. Die Massen machen nun mobil gegen Robinhood. WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (28.01.2021) Woche Δ Σ '21 Δ Dow Jones 30.189 -2,9% -1,0% DAX 13.433 -3,2% -2,1% Nikkei 27.663 -3,4% 0,8% Shanghai A 3.651 -3,4% 2,0% Euro/US-Dollar 1,21 -0,3% -1,2% Euro/Yen 127,09 0,6% 0,3% 10-Jahres-US-Anleihe 1,07% -0,02 0,14 Umlaufrendite Dt -0,54% -0,01 0,02 Feinunze Gold $1.857 0,1% -1,4% Fass Brent Öl $55,94 0,7% 8,9% Kupfer 7.895 -1,5% 0,7% Baltic Dry Shipping 1.470 -20,0% 7,6% Bitcoin 36.101 11,1% 28,2% Tja, bei diesen Turbulenzen treten die Quartalszahlen, die in dieser Woche veröffentlicht wurden, in den Hintergrund. Dabei haben wir in den USA die Woche im Quartal hinter uns gebracht, in der die meisten Q-Ergebnisse veröffentlicht wurden. Ich habe eigentlich nur positive Zahlen gesehen. die Aktien haben unterschiedlich darauf reagiert, in meinen Augen in Abhängigkeit davon, wie stark sie zuvor angestiegen waren. Apple, Tesla, Facebook, ServiceNow und Skyworks Solutions sind mir ins Auge gesprungen, allesamt mit herausragenden Zahlen. In Deutschland konnte SAP doppelt punkten: Zum einen konnte der Gewinn über die Erwartungen der Analysten gesteigert werden, zum anderen brachte das Unternehmen Qualtrics an die Börse (Nasdaq): Der angestrebte Verkaufspreis je Aktie lag zwischen 27 und 29 USD, wurde dann wegen der hohen Nachfrage auf 30 USD festgelegt, die Aktie schoss nach Handelsaufnahme umgehend auf 42 USD. SAP wird weiterhin 80% an Qualtrics halten, profitiert also von diesem guten Börsenstart. Die breiten Aktienindizes haben Federn gelassen. Da mögen Liquidationsverkäufe von Hedgefonds eine Rolle gespielt haben, aber auch Gewinnmitnahmen von Anlegern, die in den vergangenen Wochen exorbitante Gewinne eingefahren haben. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|