Beitrag gelesen: 12034 x |

||

|

TESLA AKTIE AUF SICHT ERSTMAL KAPUTT

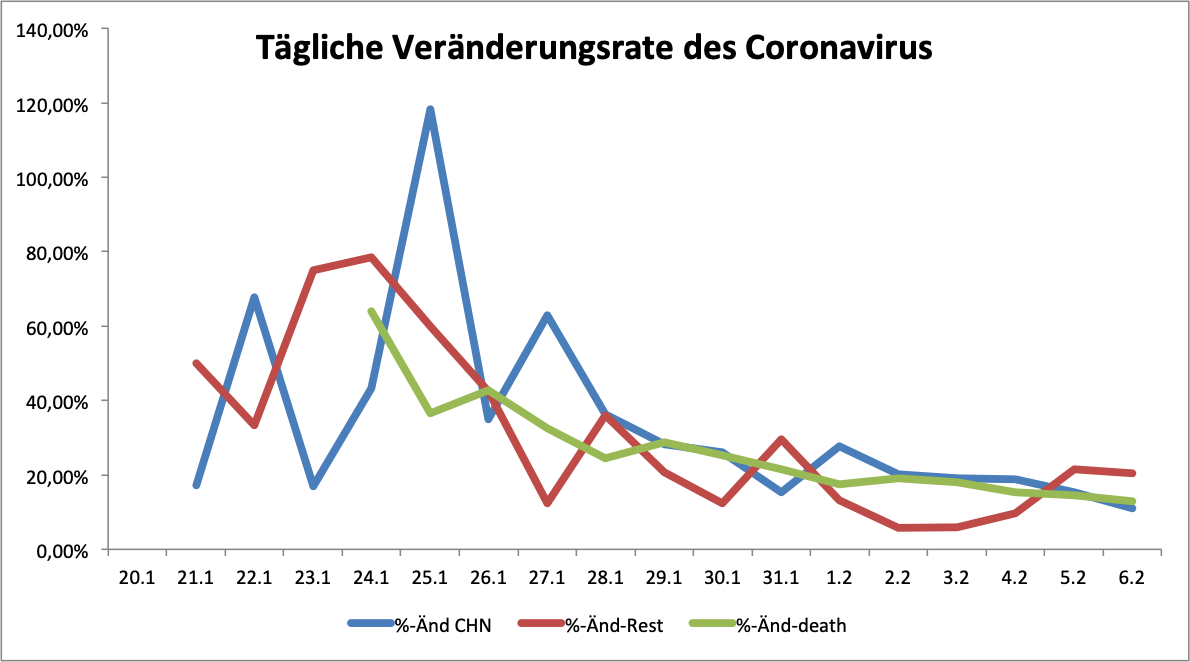

Das "war" schon historisch, was wir in der Tesla-Aktie gesehen haben: Über Jahre wird die Elektromobilität kaputt geredet, die Tesla-Bilanz zerrissen und das Geschäftsmodell als nicht tragfähig bezeichnet. Gründer und CEO Elon Musk wird des Aktien-Pushings bezichtigt, es kursieren Videos, wie er bei einem öffentlichen Auftritt Drogen raucht und seine Gesundheit wird hinterfragt. Die Aktie des Elektro-Pioniers pendelte 2017 bis 2019 zwischen 200 und 300 Euro bis Ende 2019 plötzlich offensichtlich wird, dass Tesla schneller als jedes andere Automobil-Startup die Massenproduktion in den Griff bekommen hat, günstiger produziert als irgendein Wettbewerber und sich vor Nachfrage nicht retten kann. Plötzlich sind die "Mondprojekte" (Elektro-Truck, Elektro-Pickup, Elektro-Sportwagen), mit denen Musk immer wieder die Öffentlichkeit überraschte, finanzierbar und vermutlich sogar schneller erreichbar als der Wettbewerb. Die Aktie beginnt ihren Höhenflug. Wie viel sind 25 Mrd. Euro Jahresumsatz wert? 25 Mrd. Euro, wie es sich für ein ordentliches Kurs/Umsatz-Verhältnis bei einem Produzenten komplexer Produkte gehört? Oder 50 Mrd. Euro, weil der Elektroantrieb führend ist und nicht so schnell kopiert werden kann, wie wir in diesen Tagen am Wettbewerb vor Augen geführt bekommen? Oder gar 100 Mrd. Euro, weil Tesla in Sachen autonomes Fahren ebenfalls die Nase vorn hat?? In dieser Situation muss eine berufene Seele kommen und den Anlegern erzählen, was sie zu denken haben: Ron Baron ist ein Milliardär, dessen Investmentfonds knapp ein Prozent an Tesla hält. Er trat Dienstag früh bei CNBC auf und teilte uns mit, dass er trotz des Kursanstiegs um 220% innerhalb von nur 6 Monaten keine einzige seiner Aktie verkaufen werde, weil Tesla in 10 Jahren einen Jahresumsatz von 1 Billionen US-Dollar haben werde (https://www.cnbc.com/2020/02/04/ron...n-10-years.html). Baron besitzt 1,6 Mio. Aktien von Tesla und ist an der Wallstreet bekannt wie ein bunter Hund. Sein Auftritt bei CNBC wurde bereits am Vortag angekündigt. Jeder, der Baron kannte, wußte, dass er eine bullische Einschätzung abgeben würde und so kauften viele schon VOR seinem Auftritt. Als er dann das Kaninchen aus dem Hut zauberte und von 1 Billionen USD Umsatz in zehn Jahren sprach, waren alle Wallstreit-Kumpels schon drin. In die von ihm erzeugte Nachfrage wurde dann mit Gewinn verkauft und so begann der Ausverkauf. Es waren also nicht Shortseller in Schieflache, die zwangsliquidiert wurden, sondern Kumpels. 1 Billionen! Es gibt derzeit kein Unternehmen, das 1 Billionen USD Jahresumsatz hat. Ich glaube, es gibt keine fünf Unternehmen weltweit, die über eine halbe Milliarde USD umsetzen. Wenn Prognosen einen Zeitraum von 2 bis maximal 3 Jahren überschreiten, wird es unglaubwürdig. Wenn eine 10-Jahresprognose herangezogen werden muss, um die Bewertung einer Aktie zu rechtfertigen, dann klingeln bei vielen Anlegern an der Wallstreet die Alarmglocken. Ich habe diese Woche jede Menge Gespräche über die Zukunft der Automobilindustrie in Deutschland geführt: Von CEOs der Zulieferer bis hin zu meinen Freunden hat jeder eine überzeugte Meinung. Tesla polarisiert! Die einen sehen das Ende der deutschen Automobilindustrie, die anderen sehen das Ende von Tesla. Die Wahrheit liegt, wie immer, irgendwo dazwischen. Nur gibt es zwischen Null und einer Billionen leider eine ziemlich große Spanne :-(. Wir werden nun eine Weile warten müssen, bis wir eine verlässliche Antwort darauf erhalten. Denn Tesla ist auch nach dem exponentiellen Kursanstieg noch immer die am meisten geshortete Aktie in den USA. Das heißt: In keinem anderen Unternehmen spekulieren so viele Anleger auf fallende Kurse wie bei Tesla. Und das wird meiner Einschätzung nach für einige Wochen, wenn nicht Monate, Abwärtsdruck sorgen. Lassen Sie mich das ein wenig näher erklären. Eigentlich hätte man erwarten müssen, dass sich die vielen Leerverkäufer im Zuge der Rallye mit großem Verlust eindecken. Zur Erinnerung: Ein Leerverkäufer (Shortseller) leiht sich über seine Bank Aktien aus einem anderen Depot und verkauft sie. Der Verkaufserlös wird seinem Konto sofort gutgeschrieben, allerdings bleibt der Leerverkäufer in der Verpflichtung, irgendwann die ausgeliehenen Aktien, die er ja schon verkauft hat, zurückzuliefern. Irgendwann muss er also Aktien einkaufen und über seine Bank an den ursprünglichen Verleiher liefern. Das Kalkül des Leerverkäufers ist, dass er zu einem späteren Zeitpunkt günstiger an die Aktien kommen wird und somit seine Verpflichtung günstiger erfüllen kann. Wenn alles gut läuft, kommt er ohne Kapitaleinsatz zu einem ordentlichen Gewinn. Die Bank achtet jedoch darauf, dass er stets ausreichend Geld hat, um seine Verpflichtung zu erfüllen. Steigt der Kurs also, dann muss er gegebenenfalls weiteres Bargeld auf sein Konto überweisen, damit die Bank zufrieden ist. Steigt der Kurs nun so stark an, dass der Leerverkäufer nicht mehr genug Bargeld (oder andere Sicherheiten) besorgen kann, dann deckt die Bank die offene Leerposition über die Börse ein und liefert die Aktien an den anderen Kunden, der sie ursprünglich ausgeliehen hatte, zurück. Der Leerverkäufer hat dann dadurch einen Verlust gemacht. Nun ist Tesla seit Oktober von 230 Euro auf zwischenzeitlich 871 Euro gesprungen, +280%! Ein Leerverkäufer, der für seinen Verkauf 100.000 Euro erhalten hat, musste inzwischen nicht nur die 100.000 Euro vorhalten, sondern sogar 380.000 Euro! Fast das Vierfache. Es ist davon auszugehen, dass viele Leerverkäufer das nicht konnten und daher durch ihre Bank zwangsweise ihre Leerposition eingedeckt bekamen. Doch wenn wir uns die Entwicklung der Short Interest anschauen, also der Entwicklung der offenen Leerpositionen, dann ist zu sehen, dass diese nur in sehr geringem Maße zurückgegangen ist. Die meisten Leerverkäufer konnten diesen exorbitanten Kursanstieg mit ausreichend Liquidität in ihrem Depot ausgleichen. Schlimmer noch: Zu den Höchstkursen am Dienstag sind noch jede Menge neue Leerverkäufer hinzugekommen. Am Mittwoch haben sich einige eingedeckt, doch am gestrigen Donnerstag stiegen die Short-Positionen schon wieder an. Nun ist die Kursrallye zu Ende und genau wie steigende Kurse das Geld aus den Taschen der Leerverkäufer ziehen, sorgen fallende Kurse für frei werdende Liquidität. Wer also seinen Tesla-Short zu Kursen über 800 Euro eröffnet hat, der hat heute also 800 Euro je Aktie auf dem Konto. Die Aktie steht inzwischen aber bei nur noch 660 Euro. Über die Differenz, also 140 Euro, kann der Leerverkäufer nun schon wieder frei verfügen. Und weil's so schön war, gibt es nicht wenige, die ihre Shortposition damit vergrößern. Ja, da haben wir einen sich selbst verstärkenden Mechanismus: Je stärker die Tesla-Aktie nun fällt, desto mehr Liquidität wird bei den Leerverkäufern frei und sie können weitere Leerverkäufe durchführen, was weiteren Druck auf die Aktie ausübt und zu weiter fallenden Kursen führt. So, wie die Aufwärtsspirale durch die Zwangseindeckungen ein sich selbst verstärkender Mechanismus sein kann, so kann auch die Abwärtsbewegung eine Eigendynamik entwickeln, bis ein Kursniveau erreicht ist, wo eine Vielzahl von Anlegern die Aktie für günstig bewertet hält und zugreift. Wo könnte das sein? Puh, das ist schwer zu sagen, da hier die diskussionswürdigen Bewertungsansätze mit Marktmechanismen konkurrieren, wo das Recht des Stärkeren herrscht. Unter https://fintel.io/ss/us/tsla können täglich die Umsätze der Leerverkäufer beobachtet werden. Erst wenn diese Zahlen deutlich kleiner sind, würde ich mir die Aktie wieder anschauen. Vorerst: Finger weg, denn auch Kurse unter 400 Euro sind kurzfristig nicht unwahrscheinlich. Aber, und jetzt kommt das große ABER, haben Sie's bemerkt: Ich habe hier nur über Aktienmarkttechnische Besonderheiten geschrieben. Das Unternehmen Tesla selbst ist in meinen Augen gesund, die Produktionsprobleme sind Vergangenheit und jetzt wird die Produktion nach China und auch nach Deutschland gebracht. Qualitätsprobleme, von denen weiterhin zu hören ist, sind meiner Einschätzung nach lösbar. Die Bilanz ist inzwischen solide, Kapitalerhöhungen werden nach derzeitiger Sicht der Dinge nicht benötigt, um die teuren Wachstumspläne von Elon Musk umzusetzen. Wir haben hier einen neuen globalen Automobilkonzern, der sich sein Stück vom Kuchen sichern wird. Entsprechend wird auf Sicht von mehreren Jahren der in dieser Woche gezahlte "Mondpreis" für Tesla meiner Einschätzung nach sicherlich nochmal ins Visier genommen. Es war halt einfach zu früh dafür. MARKTGESCHEHEN Der Coronavirus hat seine exponentielle Ausbreitungsgeschwindigkeit verloren. Sowohl in China als auch im Rest der Welt sinkt die prozentuale Zahl der neu infizierten im Vergleich zur bereits infizierten Anzahl an Patienten. Der Coronavirus breitet sich nach wie vor rasant schnell aus, aber die Ausbreitung ist nicht mehr exponentiell, also unkontrolliert. Vielmehr hat es den Anschein, dass die radikalen Maßnahmen (Flug-, Ausreiseverbote, ...) greifen. Insbesondere im Rest der Welt bleibt der unkontrolliert starke Anstieg der Infizierten, wie wir es bei SARS im Jahr 2003 gesehen haben und wie es mit dem Coronavirus Mitte Januar zu beobachten war, bislang aus.  Abbildung 1: Ausbreitung des Coronavirus, eigene Graphik An den Aktienmärkten hat man daher die Angst erst einmal beiseite gelegt und konzentrierte sich auf Unternehmen und Volkswirtschaft... und Politik. US-Präsident Donald Trump hat diese Woche das Amtsenthebungsverfahren der Demokraten abwenden können. In seiner anschließenden Rede zur Lage der Nation hat er ein Feuerwerk an Erfolgszahlen über die Aktienmarktentwicklung sowie die Wirtschaftsentwicklung unter seiner Präsidentschaft gezündet. Dieser Feuerwerk entzündete auch auf dem Börsenparkett einen Kaufrausch, der Dow, Nasdaq und S&P 500 auf Allzeithochs hievte. Auf Unternehmensseite ist ein Feuerwerk an guten Q-Zahlen zu beobachten: Unser Portfoliowert Twitter sprang nach überraschenden Q-Zahlen über Nacht um 16% an. Die Deutsche Bank hat einen neuen Großinvestor gefunden, die Aktie sprang um 15% an, die Commerzbank läuft mit. Infineon (+12%) hat in einem detaillierten Ausblick Hoffnung auf ein anziehendes Chip-Geschäft gemacht. IBM (+14%) hat einen Führungswechsel vollzogen, Virginia Rometty übergab ihr Zepter an Cloud-Profis. IBM ist in der Gegenwart angekommen! Die Cloud verhilft auch Bechtle (+11%) und der Software AG (+12%) zu guten Q-Zahlen. Selbst der Einzelhandel ist kein Spielverderber, Ceconomy (+7%) hat heute dank konsequentem Kostenmanagement (Sparen!) zumindest unter dem Strich überzeugt. Werkzeuge für medizinische Labors (Qiagen +8%), Software für Arztpraxen (Compugroup +10%) und Werkzeuge für die Chipindustrie (Aixtron +10%) werden nachgefragt, um für den sich abzeichnenden Aufschwung gerüstet zu sein. Und als sei das noch nicht genug, um die Aktienmärkte in Feierlaune zu versetzen, hat China noch einige konjunkturelle Maßnahmen verkündet, um die wirtschaftlichen Auswirkungen des Coronavirus abzumildern: Die chinesische Notenbank kündigte an, 173 USD an Konjunkturhilfen für die chinesische Wirtschaft bereitzustellen. Auf politischer Ebene wurde seitens China angekündigt, die Einfuhrzölle auf eine Reihe von Produkten zu halbieren. Salzgitter (Stahl) und Aurubis (Kupfer) legten diese Woche ebenfalls kräftig zu (8% und 6% resp.). Kein Wunder, dass die Aktienmärkte auf Rekordjagd sind. Schauen wir mal, wie sich diese Entwicklung in den wichtigsten Indizes zeigt: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (06.02.2020) Woche Δ Σ '20 Δ Dow Jones 29.103 0,8% 1,6% DAX 13.514 3,1% 2,0% Nikkei 23.828 2,7% 0,7% Shanghai A 3.014 -3,4% -5,4% Euro/US-Dollar 1,09 -0,9% -2,2% Euro/Yen 120,15 -0,1% -1,7% 10-Jahres-US-Anleihe 1,58% 0,03 -0,36 Umlaufrendite Dt -0,39% 0,03 -0,16 Feinunze Gold $1.570 -0,6% 3,8% Fass Brent Öl $54,47 -6,8% -20,8% Kupfer 5.713 1,7% -8,0% Baltic Dry Shipping 431 -13,5% -60,5% Bitcoin 9.758 3,2% 33,8% Die OPEC+ (das Plus steht für Russland als nicht-Mitglied, derzeit aber aktiver Partner des Ölkartells) hat sich diese Woche spontan in Wien getroffen, um über die Auswirkungen des Coronavirus zu sprechen. Nein, nicht aus gesundheitlicher Sicht, sondern weil die Ölnachfrage dadurch deutlich zurückgegangen ist. Förderkürzungen um 600.000 Fässer pro Tag (0,6% der weltweiten Ölförderung) sollen ein Überangebot und dadurch fallende Preise verhindern. Die Reaktion des Ölpreises? Er fällt weiter. Ungebremst. Die OPEC scheint die Kontrolle über den Ölpreis verloren zu haben. Öl ist schmutzig, im Überfluss verfügbar und Alternativen sind vorhanden. Der Baltic Dry Verschiffungsindex ist in Folge des Coronavirus in diesem Jahr bereits um 60% eingebrochen. Es wird nichts mehr nach oder von China verschifft. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|