Beitrag gelesen: 10513 x |

||

|

Verflixt und zugenäht, was soll ich Ihnen heute schreiben? Da hat der Dow Jones in der abgelaufenen Woche um 2,6% zugelegt, die 24.000 Punkte übersprungen und schreibt ein Allzeithoch nach dem anderen, während der DAX in der Woche weitgehend unverändert blieb und heute früh sogar in einen Sturzflug überging, der ihn an die 12.800 Punkte heranführte. Kann es sein, dass Deutschland kollabiert, während weltweit unzählige positive Dinge zusammenkommen?

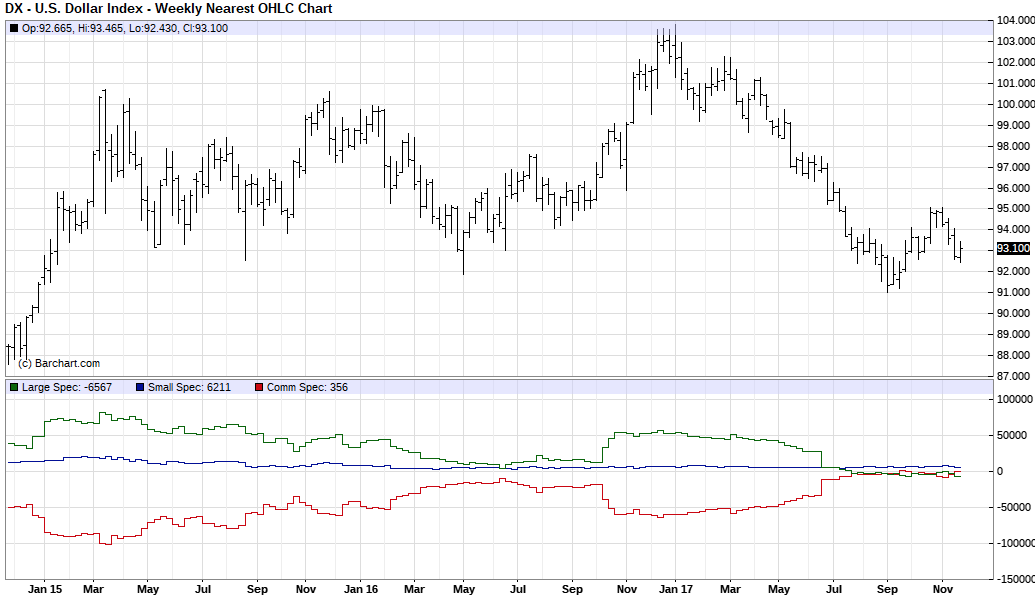

Wer hat Recht? Die deutschen Anleger oder die US-Anleger? Oder ist die Frage falsch gestellt? Ja, diese Frage bringt uns nicht weiter, denn schon lange ist der DAX nicht mehr in der Hand deutscher Anleger. Internationale Anleger bestimmen das Marktgeschehen und internationale Anleger sehen aktuell offensichtlich größere Chancen im Dow Jones. In der abgelaufenen Woche konnte nicht einmal der Raketenstart von Nordkorea die US Finanzmärkte in die Knie zwingen. Dabei behauptet Kim Jong-un inzwischen, sämtliche Regionen der USA mit Raketen erreichen zu können. Es steht die Entlassung des US-Verteidigungsministers Rex Tillerson auf der Tagesordnung, so behaupten es zumindest eine ganze Reihe von US-Medien. Tillerson hat immer wieder Kommunikationskanäle zu dem "kleinen Raketenmann" (so nennt Trump Kim Jong-un) unterhalten und wurde dafür von Trump regelmäßig gescholten. Nachdem sich Tillerson im Oktober abfällig über Trump geäußert hat (Trump sein ein Trottel), scheint seine Entlassung nur noch eine Frage der Zeit. Sein Nachfolger wird auch schon gehandelt. Mike Pompeo, seit kurzem Chef des CIA. Tillerson ist vom ersten Moment an kontinuierlich mit Trump aneinander gerauscht. Seine Entlassung wäre ein konsequenter Schritt Trumps im Verhandlungsmarathon mit Nordkorea. Es wäre ein weiteres Signal an Kim Jong-un, die Drohungen Trumps ernst zu nehmen. Bislang konnte Nordkorea darauf hoffen, dass Tillerson seinen Präsidenten ein wenig beschwichtigt. Künftig könnte ein weiterer Kriegstreiber im Führungsstab Trumps mitwirken. Macht mir das Sorgen? Ja. Verurteile ich Trump deswegen? Nein, noch nicht, er wurde ja dafür gewählt. Die USA sitzen auf einem Berg von Atomwaffen, die zur Abschreckung - und ja nicht zum Einsatz - dienen sollen. Doch was ist das für eine Abschreckung, wenn jedermann weltweit weiß, dass diese Waffen niemals eingesetzt werden? Der Abschreckungseffekt ist dahin. Entweder man macht seinen Gegnern glaubhaft klar, dass man die Waffen auch einsetzen wird, oder man kann sie gleich verschrotten. Mir wäre das "gleich Verschrotten" lieber. Trump hingegen wählt den Weg der überzeugenden Abschreckung. Einmal mehr lesen wir in den Medien, dass Trump seine Minister nicht im Griff habe. Einmal mehr muss ich feststellen, dass Trump sehr wohl Herr der Lage ist und seine Minister strategisch einsetzt. Das eliminiert leider nicht die aufziehende Gefahr eines Atomkriegs mit Nordkorea, doch zumindest stellt meine Erklärung Trump nicht in ein Licht eines Verrückten. Ich will hoffen, dass seine Strategie der Abschreckung aufgeht, ohne dass er den roten Knopf drücken muss. An den Finanzmärkten zumindest wird das starke Auftreten Trumps begrüßt. Unterstützung wurde diese Woche vom designierten US-Notenbankchef und Nachfolger Janet Yellens geliefert. Jerome Powell gab diese Woche in einer Kongressanhörung bekannt, die Fed müsse auf unerwartete Gefahren für die Finanzstabilität und den ökonomischen Erfolg seines Landes mit angemessener Durchschlagskraft reagieren. Viele Börsianer haben diese Worte als US-Version des "Whatever it takes" von EZB-Chef Mario Draghi aus dem Jahr 2012 gewertet. Seit Draghis Worten vor fünf Jahren ist der DAX um 100% angesprungen. Seit Powells Worten vor fünf Tagen hat der Dow Jones mal eben den Raketentest Nordkoreas mit einem Plus von 2,6% beantwortet. Aber es gibt auch noch weitere Gründe für die US-Rallye, die sich ein wenig wie ein Melt-Up Rallye anfühlt. So findet meines Erachtens derzeit keine vernünftige Preisbildung statt, sondern es gibt Anleger, die um jeden Preis in bestimmte Aktien einsteigen wollen. Auf der anderen Seite gibt es kaum Anleger, die verkaufen. Institutionelle Anleger verkaufen ihre erfolgreichen Positionen nicht, weil sie diese zum Jahresende im Portfolio haben möchten, um vor ihren Kunden prahlen zu können, welch ein gutes Gespür sie doch hatten. Es trifft also der Zwang einiger Anleger, die entsprechende Positionen noch nicht im Portfolio haben, auf die Zurückhaltung derer, die bereits auf den Aktien sitzen. Bei geringem Handelsvolumen wird so der Preis nach oben gedrückt. Erschwerend für die wenigen Käufer am Markt kommt hinzu, dass es kaum frische Aktien gibt. Der IPO-Markt ist ziemlich inaktiv und Aktienplatzierungen (Zweitplatzierungen, Kapitalerhöhungen, ...) finden nicht statt. Das Management der Aktienunternehmen hat sich den verantwortungsbewußten Umgang mit dem Aktionärskapital auf die Fahne geschrieben und ist relativ restriktiv in Sachen Kapitalerhöhungen. Zudem schwimmen derzeit viele Unternehmen im Cash, wozu also neue Aktien emittieren? In normalen Börsenzeiten bieten solche Aktienplatzierungen für institutionelle Anleger immer wieder Möglichkeiten, große Anlagesummen zu festen Preisen unterzubringen. Vielfach haben auch diejenigen, die bereits zufriedenstellend investiert sind, eigene erfolgreiche Positionen verkleinert, um Kapital für die angebotenen neuen Aktien zu generieren. Derzeit können die Anleger, die hinterherhinken, weder frische Aktien kaufen, noch werden nennenswerte Positionen erfolgreicher Aktien auf den Markt geschmissen. Es ist wie verflixt und je näher das Jahresende kommt, desto größer wird der Druck, bestimmte Positionen zu kaufen, ohne Rücksicht auf den Preis. Die politische Großwetterlage ist vorteilhaft für die Wall Street. Welch ein Unterschied zur Obama-Administration. Unter Obama musste man täglich mit neuen Hinternissen rechnen. Heute wird lediglich über die Abschaffung der Hindernisse diskutiert - auch Jerome Powell möchte deregulieren. Hilfreich waren in den vergangenen Wochen die Quartalszahlen einer Reihe von Einzelhändlern wie Home Depot, Costco, Wal-Mart, Kroger. Diese Einzelhändler haben inzwischen Wege gefunden, Amazon die Stirn zu bieten. Über Jahre hat Amazon einen Einzelhändler nach dem anderen in den Ruin getrieben. Nun scheint sich erfolgreicher Widerstand zu regen, die Einzelhändler erzielen mit brauchbaren Online-Auftritten inzwischen gute Wachstumsraten und haben ihre Kosten im Griff. Wo vor vier Wochen noch ein Massensterben mit anschließender Massenarbeitslosigkeit befürchtet wurde, gibt es nun plötzlich tragfähige Geschäftsmodelle, die die Arbeitsplätze sichern. Die Lagerbestände sind klein, die Aktienzahl der Einzelhändler ist es ebenfalls und so springen die Aktien der erfolgreichen Einzelhändler sprunghaft an. Fühlt sich an wie ein Short Squeeze: Viele Spekulanten, die auf die Pleite dieser Einzelhändler spekuliert haben, müssen sich nun eindecken und laufen dabei den Kursen hinterher. Hinzu kommt die niedrige Arbeitslosenquote in den USA. Seit 2008 war die Arbeitslosigkeit nicht mehr so niedrig, es herrscht praktisch Vollbeschäftigung. Das führt zu einer steigenden Nachfrage im Einzelhandel, denn je mehr Lohnempfänger, desto mehr kann konsumiert werden. Und so verstärkt sich dieser Trend von selbst. Wenn Sie also ein internationaler Anleger sind, wo wollen Sie Ihr Geld hintragen: In Anleihen mit lächerlich niedriger Verzinsung? In Immobilien, die inzwischen als überteuert gelten und Gefahr laufen, im Umfeld steigender Zinsniveaus an Wert zu verlieren? Oder in Aktien, deren Unternehmen in den vergangenen Wochen überraschend gute Gewinne ausweisen konnten und unzählige optimistische Prognosen für 2018 veröffentlichten? Wollen Sie nun die Aktien aus einem Euroland, das vermutlich vom Brexit durchgerüttelt wird und deren stabiler Anker, Angela Merkel, derzeit erfahren muss, dass niemand mit ihr regieren möchte? Und wenn doch, dann droht aus Sicht eines Kapitalisten die Abschaffung der privaten Krankenversicherung, dann droht eine Bürgerversicherung und dann droht ein höherer Spitzensteuersatz, eine höhere Erbschaftssteuer, dann droht eine höhere Belastung der arbeitenden Bevölkerung zur Finanzierung einer Rentenerhöhung. Oder in die USA, die ihre Atomwaffen strategisch und vermeintlich rücksichtslos einsetzt, um wirtschaftliche Interessen durchzusetzen, die illegale Einwanderer ächten, um somit billige Arbeitskräfte außerhalb des Sozialsystems zu haben? So betrachtet ergibt der heutige Ausverkauf im DAX für mich nur dann einen Sinn, wenn er von internationalen Anlegern ausgelöst wurde, die sich nicht um Bewertungsniveaus, um Gewinnentwicklung und Geschäftsaussichten einzelner Unternehmen kümmern, sondern die geopolitische Entwicklungen über Nacht Spekulationen umsetzen. 10. Zynismus ist keine Investment-Strategie. --> Gut ist gut! WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES 30.11.2017 Woche Δ Σ '17 Δ Dow Jones 24.135 2,6% 22,1% DAX 13.024 0,1% 13,4% Nikkei 22.725 0,8% 18,9% Shanghai A 3.474 -1,1% 6,9% Euro/US-Dollar 1,19 0,5% 13,1% Euro/Yen 133,61 1,2% 8,6% 10-Jahres-US-Anleihe 2,40% 0,08 -0,05 Umlaufrendite Dt 0,20% 0,02 0,21 Feinunze Gold $1.277 -1,0% 10,9% Fass Brent Öl $63,40 0,0% 11,8% Kupfer 6.760 -2,0% 24,6% Baltic Dry Shipping 1.578 9,2% 70,0% EURO-SCHWÄCHE VORAUS Der Euro ist diese Woche gegenüber dem US-Dollar um 0,5% auf 1,19 USD/EUR angestiegen. Ein starker Euro wird als Belastung für die deutsche Exportindustrie betrachtet, der DAX gilt international als Export-Index für Deutschland. Ich habe vor einem Jahr meine Währungshaltung geändert: Nachdem ich lange Jahre richtigerweise einen schwachen Euro erwartet hatte, habe ich vor einem Jahr einen Euro-Anstieg in Aussicht gestellt. Seither ist der Euro von 1,04 auf 1,20 USD/EUR gestiegen. Heute möchte ich meine Haltung ändern.  Abbildung 1: COT USD In dem Chart können Sie oben den Verlauf des US-Dollars gegenüber den wichtigsten Weltwährungen sehen. Im Jahr 2017 gab der US-Dollar kräftig nach und fiel von 104 auf bis zu 91. In dieser Zeit haben sich die "large Speculators", also die institutionellen Anleger (grüne Linie), die große Geldbeträge bewegen, von ihren Long-Positionen verabschiedet (dadurch der Verfall des US-Dollars) und sind inzwischen für einen weiter fallenden US-Dollar positioniert (grüne Linie ist unter 0). Das ist sehr selten der Fall und führt in der Regel zu einer Gegenbewegung. Immer wenn in den vergangenen fünf Jahren das Commitment of Trades der Großanleger die Nulllinie erreichte, gab es in den folgenden 6-12 Monaten einen Anstieg des US-Dollars. Ich stelle mich also auf einen Anstieg des US-Dollars im kommenden Jahr ein. Mögliche Gründe fallen mir da unzählige ein: Trump ist doch kein Irrer, sondern man gewöhnt sich an seine Politik der polternden Worte. Der Brexit erzeugt Währungsturbulenzen in Europa. Deutschland fällt als Stabilitätsanker in Europa aus, weil wir auf Neuwahlen zulaufen oder eine Minderheitsregierung ohne Durchschlagskraft haben könnten. Egal, denn der Euro dürfte deutlich tiefer stehen, wenn wir die Gründe dafür erfahren. Wenn der Euro an Wert verliert und der Bitcoin derzeit als Gold-Alternative ungeahnte Höhen erklimmt, dann stellt das Gold derzeit eine attraktive Anlagemöglichkeit dar. Gemessen in US-Dollar hat der Goldpreis in diesem Jahr bereits einen ersten Aufwärtstrend versucht. Hier in Deutschland und gemessen in Euro haben wir davon nichts mitbekommen, weil die Euro-Stärke den Goldpreisanstieg (beiden gemessen in US-Dollar) ausgeglichen hat. Die Chancen für eine Goldhausse steigen dadurch in meinen Augen: Sollte der US-Dollar nun wieder stärker werden, der Euro also schwächer, dann dürfte das den Goldpreis für uns Euro-Menschen automatisch nach oben treiben. Wenn dann irgendwann, und das kann noch gut ein oder zwei Jahre dauern, kann aber auch schon morgen passieren, der Bitcoin irgendwann einmal einen heftigen Rückschlag erleidet, werden sich viele internationale Anleger nach dem zum Bitcoin alternativen Sicheren Hafen wenden und Gold kaufen. In meinen Augen ist die Stärke des Bitcoins nicht allein eine Spekulationsblase von Freaks, sondern auch ein Zeichen dafür, dass eine Alternative zum politisch gesteuerten Währungssystem gewünscht ist und benötigt wird. Traditionell stellt das nur Gold dar, der Bitcoin ist eine junge Alternative, die bislang kaum Langfristanleger gelockt hat. Doch ein wesentliches Merkmal des Bitcoins ist die Unabhängigkeit von Regierungen - genau wie Gold. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|