Beitrag gelesen: 11047 x |

||

|

Die Euphorie über die versöhnlichen Worte zwischen Präsident Trump und Präsident Xi war bereits wenige Minuten nach Börseneröffnung verflogen. Für eine Lösung des Handelsstreits haben sich die beiden auf eine Verhandlungsphase von 90 Tagen geeinigt, während der weitere Strafzölle ausbleiben werden.

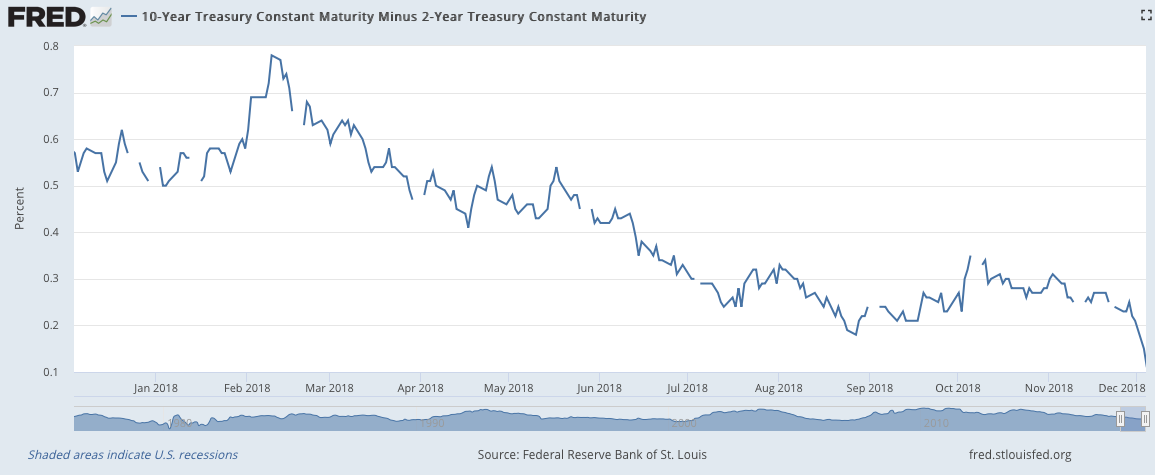

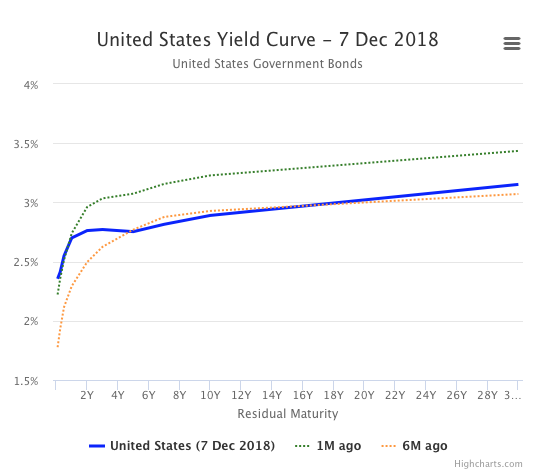

Ich habe diese Woche fast täglich Updates geschrieben, werde mich daher hier auf eine kurze Zusammenfassung der Ereignisse beschränken. Trump beauftragte Robert Lighthizer als Chefverhandler mit den Chinesen. Anders als ich zunächst dachte, gehört Lighthizer dem Block der Headline um Peter Navarro und Vizepräsident Mike Pence an. Es ist also zu befürchten, dass die 90 Tage hart verhandelt wird. Zum besseren Verständnis möchte ich an die Rede von Mike Pence erinnern, die er Anfang Oktober hielt. Ich habe mehrfach darauf hingewiesen. Darin beschuldigt er China nicht nur der unfairen Handelspraktiken, sondern zeichnet ein bedrohliches Szenario von China, das den machtpolitischen Anspruch der USA als Hegemonie unserer Erde in Frage stellt. Es geht den Hardlinern nicht um ein paar Handelsbeschränkungen, sondern um die Sicherung der globalen Vormachtstellung der USA. Auf der anderen Seite sind Larry Kudrow und Finanzminister Steve Mnuchin, die "lediglich" an besseren Handelsbeziehungen interessiert sind. Trump setzt sich in die Mitte dieser beiden Lager und schickt mal Vertreter des einen, mal des anderen Lagers vor die Kamera. Je nachdem, welchen Tonfall er gerade nach China senden möchte. So kamen denn schnell Zweifel an der vereinbarten Frist auf: Wird es reichen, um all die 200 Konfliktpunkte, die diskutiert werden, zu lösen? Oder verschafft Trump mit dieser Frist der heimischen Wirtschaft einfach nur ein wenig Aufschub, um Produktions- und Beschaffungslogistik in andere asiatische Länder zu verlagern? 90 Tage Aufschub bedeuten, dass die befürchteten wirtschaftlichen Einbußen erst 90 Tage später eintreten. Vielleicht zu spät, um die US-Notenbank von weiteren Zinserhöhungen abzuhalten, befürchteten sodann Anleger am Anleihemarkt. Die Rendite der durch den Leitzins beeinflussten kurzläufigen Anleihen sprang nach oben, während die lang laufenden Renditen unverändert niedrig (pessimistisch) blieben.  Abbildung 1: 10-Jahre US-Rendite Die Differenz zwischen der Rendite von langlaufenden Papieren zu kurzlaufenden Papieren wurde immer kleiner.  Abbildung 2: US-Rendite 10 abzgl. 2 Jahre Die Rendite für 3 Jahre laufende Staatsanleihen stieg sogar über die Rendite für 5 Jahre laufende Staatsanleihen. Anleger verlangen für kurzfristige Kredite an den Staat also MEHR Zinsen als für länger laufende Kredite. Es ist ein Zeichen de Misstrauens in die kurzfristige Konjunkturentwicklung. Zu sehen ist diese Entwicklung in der Zinsstrukturkurve (blau), die ihre typische ansteigende Form zwischen 3 und 5 Jahren "invertiert" (umgedreht) hat:  Abbildung 3: US-Zinsstrukturkurve Es ist ein erste Warnsignal. Wenn sich diese Entwicklung fortsetzt und irgendwann sogar die Rendite für 2 Jahre laufende Papiere über die von 10 Jahre laufenden Papieren steigt, dann hat es in den vergangenen 100 Jahren stets binnen 12-18 Monaten eine Rezession gegeben. Entsprechend gibt es bei vielen institutionellen und auf Algorithmen vertrauenden Anlegern fest verdrahtete Handlungsfolgen für den Fall einer invertierten Zinsstrukturkurve: Das Aktienengagement wird drastisch zurückgefahren. Das haben wir am Dienstag gesehen. Mittwoch blieben die Börsen aufgrund der Beisetzung des ehemaligen US-Präsidenten George Bush Sr. geschlossen. Der DAX begab sich in eine Warteposition. Am gestrigen Nikolaustag übernahm Knecht Ruprecht das Ruder: Morgens wurde bekannt, dass bereits am vergangenen Samstag, also während der freundschaftlichen Gespräche zwischen Trump und Xi, in Kanada die Finanzchefin und Tochter des Gründers von Huawei verhaftet wurde. Sie habe Sanktionen gegen Länder wie den Iran nicht befolgt, so der Vorwurf. Huawei ist einer der größten Telco-Konzerne in China. Die Tochter des Gründers zu verhaften, ist keine Lappalie, es trägt die Handschrift der Hardliner um Trump. Was für ein Spiel spielt Trump? Spielt er inzwischen den Lieben, der hinter dem Rücken seines Gesprächspartners jedoch die Hardliner mit weitreichenden Befugnissen ausstattet? Good cop, bad cop? BLICK AUF VERLIERER DER WOCHE Für uns die wichtigste Frage: Haben wir mit dem gestrigen Rutsch auf 10.800 Punkte eine Panik gesehen, die sämtliche unsicheren Hände aus dem Markt geschwemmt hat? Oder befinden wir uns mitten in einem Bärenmarkt, dessen nächstes Ziel nun bei 10.200 Punkten, vielleicht sogar noch viel tiefer anzusiedeln ist? Hmm, um eine Antwort zu finden, schauen wir uns mal die Unternehmen näher an, deren Aktien diese Woche am heftigsten ausverkauft wurden. Fresenius SE hat diese Woche 20% abgegeben, die Dialysetochter FMC gab 13% ab. Der Familienbetrieb hat die Prognosen beider Unternehmen gekürzt. Sowohl die Helios-Kliniken als auch das Dialysegeschäft scheint an eine Decke gestoßen zu sein. Das Wachstum lässt nach, weitere Kosteneinsparungen scheinen kaum möglich. Nach anderthalb Erfolgsjahrzehnten könnte nun eine Phase bevorstehen, in der sich der Konzern neue Wachstumsbereiche erschließen muss. Das ist erst einmal teuer. Es scheint, als ob wir hier eher am Beginn einer Neubewertung des Unternehmens stehen. Doch der Konzernumsatz von 34 Mrd. Euro wird inzwischen mit einer Marktkapitalisierung von 22 Mrd. Euro bewertet. Schlagen wir die 15 Mrd. Euro Schulden drauf, wird das Geschäft mit dem 1,1-fachen Kurs/Umsatz-Verhältnis bewertet. Das ist fair. Für FMC wird das 1,3-fache angesetzt. Tja, da lässt sich keine eindeutige Aussage ableiten: Das Bewertungsniveau hat Spiel in beide Richtungen. SGL Carbon hat diese Woche sogar 21% verloren. Die Aktie ist auf das tiefste Niveau seit 2002 gefallen. Die Prognose wurde reduziert, es werde noch ein Jahr länger ein negativer freier Cashflow ausgewiesen, so das Unternehmen gestern. Die Umsatzentwicklung war in den vergangenen Jahren stark rückläufig, aktuell stabilisiert sich der Verlust. Das KGV 2019e steht bei 28. Da ist in meinen Augen auch noch nicht unbedingt ein Bewertungsniveau erreicht, das ich als günstig bezeichnen würde. Der Wert von Wacker Chemie hat sich dieses Jahr halbiert, allein diese Woche ging es um 13% in den Keller. Als Zulieferer der Solarbranche leidet Wacker Chemie unter dem Richtungswechsel in China, wo die Solarenergie nicht mehr so stark gefördert wird wie zuvor. Bei stabilem Umsatz liegt das KGV bei 13. Das ist fair, aber eben auch noch nicht billig. Der Ausverkauf diese Woche ging quer durch sämtliche Branchen. Plötzlich werden die Bewertungsmethoden von Wachstum auf Rezession umgestellt, und da werden natürlich deutlich niedrigere Bewertungskennziffern gesucht. Schauen wir uns nun einmal die Bremsspuren in den wichtigsten Indizes im Wochenvergleich an. WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (06.12.2018) Woche Δ Σ '18 Δ Dow Jones 24.948 -1,5% 0,5% DAX 10.811 -4,3% -16,3% Nikkei 21.502 -3,8% -5,5% Shanghai A 2.728 1,5% -21,2% Euro/US-Dollar 1,14 -0,1% -5,1% Euro/Yen 128,22 -0,8% -5,0% 10-Jahres-US-Anleihe 2,88% -0,16 0,45 Umlaufrendite Dt 0,11% -0,07 -0,17 Feinunze Gold $1.238 1,1% -5,0% Fass Brent Öl $59,86 -0,6% -10,1% Kupfer 6.161 -0,6% -13,9% Baltic Dry Shipping 1.339 4,5% -2,0% Bitcoin 3.497 -17,5% -74,8% Mit einem Minus von 4,3% hat es den DAX am stärksten getroffen. Da spielen wohl Brexit, das italienische Schuldendrama sowie inzwischen auch die Gelben Westen Frankreichs eine wesentliche Rolle bei der besonders kräftigen Abstufung des deutschen Indexes. Der DAX ist inzwischen auf Jahressicht mit -16% im Minus. Beim Dow Jones ist das Wochenminus moderater mit nur -1,5%. Und auch seit Jahresbeginn sieht es in den USA deutlich besser aus, denn der Dow Jones notiert noch mit 0,5% im Plus. Interessant ist das Wochenplus in China mit +1,5%. Dort war das Kursplus zum Wochenbeginn so groß, dass es bis zum Ende der Woche trotz kontinuierlich abbröckelnder Notierungen nicht mehr aufgezehrt wurde. Da scheint in China die Zuversicht hinsichtlich einer Lösung des Handelsstreits größer zu sein als in den USA und deutlich größer als im skeptischen Deutschland. Die Renditen für die Anleihen in den USA als auch in Deutschland sind diese Woche ebenfalls rückläufig gewesen. Der Sichere Hafen der Anleihen wurde gesucht, die Kurse stiegen an und im Gegenzug sinkt die Rendite auf das eingesetzte Kapital. In Deutschland laufen wir wieder auf die 0% zu, in den USA ist die Rendite wieder unter die 3%-Marke gerutscht. Diese Entwicklung ist auch ein Zeichen dafür, dass die Stimmung in der Wirtschaft derzeit eher so gelagert ist, dass man das Geld lieber langfristig beiseite legt, als dass man investiert. Und bei ausbleibenden Investitionen leidet die Wirtschaft. Die investierte Zinsstrukturkurve wird damit zur selbsterfüllenden Prophezeiung, wenn dieser Zustand länger anhält. Der andere Sichere Hafen, das Gold, legte diese Woche ebenfalls zu (+1,1%). Die OPEC tagt in Wien. Saudi Arabien, von den USA unter Druck gesetzt, sucht den Schulterschluss mit Russland. Noch ist völlig offen, wie die Tagung ausgehen wird. Entsprechend pendelt der Ölpreis seitwärts. Der Bitcoin ist inzwischen unter 3.500 USD gesackt. Wurde im gesamten Jahr 2018 die Marke um 6.000 USD als ideale Kaufbasis bezeichnet, so lösen sich diese Erwartungen nun in Luft auf. Es bleibt bei der Aussage: Die Blockchain-Technologie hat Zukunft. Ob der Bitcoin jedoch eine Führungsrolle übernimmt, ist wieder offen. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|