Beitrag gelesen: 12293 x |

||

|

Brexit-Chaos, Handelsstreit USA-China, Konjunkturflaute, ... und aus dem Chaos sprach eine Stimme zu mir: "Lächle und sei froh, es könnte schlimmer kommen!" und ich lächelte und war froh, und es kam schlimmer.

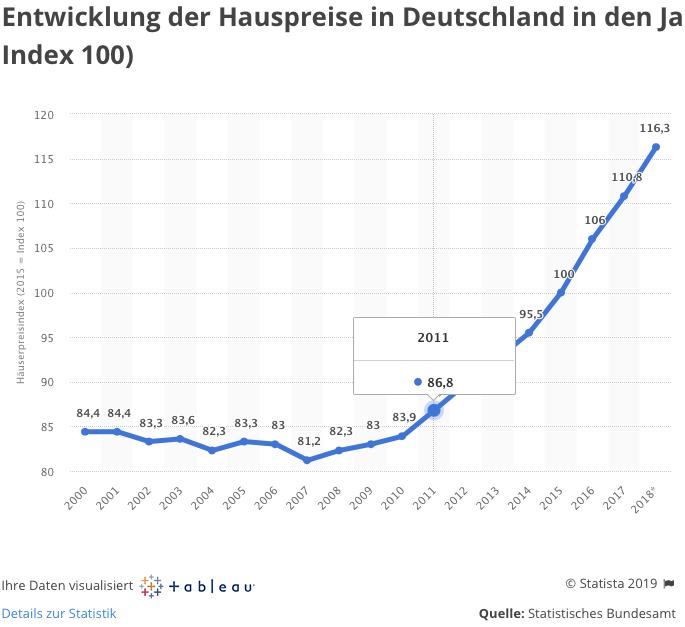

Die World Trade Organisation WTO hat der Klage der USA Recht gegeben, dass Europa Airbus durch Subventionen einen wettbewerbswidrigen Vorteil gegenüber Boeing verschaffe. Die USA dürfen Zölle von bis zu 100% auf Waren aus Europa im Wert von bis zu 7 Mrd. USD erheben, um den Airbus-Verstoß zu kompensieren. Die Trump-Administration veröffentlichte umgehend eine Liste mit einem Handelsvolumen von 25 Mrd. USD, auf die 10-25% Strafzoll erhoben werden könnten. Der Handelsstreit, den Trump mit zunehmendem Rückhalt der US-Bevölkerung gegen China führt, belastet bereits die chinesische, die US- und inzwischen sogar die globale Konjunktur. Experten streiten, ob China oder die USA stärker leiden. Ich finde die Argumente derer überzeugender, die China als stärker betroffen darstellen. Die Kritik der Trump-Gegner lautet von der ersten Minute des Handelsstreits, er hätte doch zumindest seine Verbündeten, also bspw. Europa, mit auf seine Seite holen sollen, bevor er den Handelsstreit gegen China startete. Die Unterstützer Trumps erwidern, dass Europa Angst vor einer solchen Auseinandersetzung hatte, oder dass es nicht rechtmäßig wäre oder oder ... zumindest sei Europa nicht handlungsfähig oder -willig. Also ist Trump alleine losgezogen. Mit der Umsetzung des WTO-Urteils stellt Trump nun Europa auf eine Stufe mit China. Da hat er über die vergangenen Monate langsam ansatzweise Verständnis für seine harte Linie gegen China hervorgerufen, auch bei vielen ursprünglichen Kritikern und sogar bei vielen Europäern, und jetzt droht er sie dadurch zu verprellen, indem er Europa mit China auf eine Stufe stellt. Aus Europa ist bereis seit Monaten zu hören, man sei bereit, viele Zölle, unter anderem die Autozölle, zu streichen. US-Autos, die nach Europa verkauft werden, werden mit 10% Einfuhrzoll belegt, während europäische Autos in den USA nur mit 2,5% verzollt werden. Auf 74% der in Europa eingeführten US-Produkte erhebt die EU Einfuhrzoll. Umgekehrt erheben die USA nur auf 52% der aus Europa eingeführten Produkte Zölle. Die EU kassiert von den US-Exporteuren ähnlich viel Zoll, nämlich rund 17 Mrd. USD, wie die USA von europäischen Exporteuren. Doch um auf diese Summe zu kommen, erhebt die EU durchschnittlich 5,2% Zoll, während die USA durchschnittlich nur 3,5% erhebt. Donald Trump hat also wieder einmal Recht, wenn er die Europäer als "unfair" bezeichnet. Genau wie ursprünglich auch China signalisiert auch die EU Gesprächsbereitschaft. Erst im Verlauf der Verhandlungen wuchs die Erkenntnis, dass die USA nicht nur Zölle, sondern auch über Patentrechte und über Wirtschaftskriminalität mit den Chinesen verhandeln wollte. Doch hier enden die Gemeinsamkeiten: Ich habe keine Ahnung, welche grundlegend unterschiedlichen Praktiken Trump an der EU kritisiert. Was geht über die Zölle hinaus? Subventionen für Airbus? Okay, mag sein. Aber da wird in einigen Wochen das zweite Urteil erwartet. Denn auch die EU hat Boeing und die USA verklagt, nachdem die USA Airbus und die EU verklagt hat. Und ich gehe davon aus, dass die WTO im Fall EU gegen Boeing ein ähnliches Urteil fällen wird wie im Fall USA gegen Airbus. Das hat sich über Jahrzehnte aufgeschaukelt. Ich war 1989 in Washington State, in Seattle und hatte damals die Gelegenheit, die Boeing-Werke zu besichtigen. Ich war Austauschschüler und meine Gastfamilie kannte einen ziemlich hohen Manager von Boeing. Er teilte mir mit einem Lächeln mit, dass Boeing bislang ohne staatliche Hilfen gegen Airbus konkurrieren könne, doch nicht mehr lange. Was die Europäer könnten, könne man in Seattle auch. Heute, 30 Jahre später, sollte dieses Treiben beendet werden. Ob dafür jedoch Daumenschrauben angelegt werden müssen, bezweifle ich. Donald Trump droht hier einen Zweifrontenkrieg zu starten: Den Handelsstreit gegen China noch nicht gewonnen startet er schon den nächsten Streit, diesmal mit Europa. Das könnte die Wirtschaft der USA überfordern. Bislang hält sich die US-Konjunktur aufgrund einer ganzen Reihe von Sondereffekten, die Donald Trump umsichtig herbeigeführt hat, recht wacker. Doch erste Risse sind zu erkennen und wir befinden uns jetzt in einer Situation, in der die Folgen diese Streites auf die globale Konjunktur übergreifen und schwere Belastungen auch sich ziehen, wenn nicht bald gegengelenkt wird. In dieser Situation ein zweites Faß aufzumachen, könnte die Konjunktur der USA sowie der ganzen Welt überfordern. Ehrlich gesagt kann ich mir das aber nur schwer vorstellen. Denn während Trump die Bevölkerung bei seinem Streit mit China inzwischen zu einem Großteil hinter sich weiß, könnte das im Fall von Europa völlig anders aussehen. Und wie Sie wissen laufen wir auf die US-Präsidentschaftswahlen im November 2020 zu. Trump möchte wiedergewählt werden. Ein Streit mit Europa würde auf Unverständnis stoßen und die Wirtschaft belasten. Alle historischen Erfahrungen in den USA weisen darauf hin, dass ein Präsident eine zweite Amtszeit bekommt, wenn die heimische Konjunktur gut läuft. Andernfalls nicht. Also: Gleichzeitig gegen China & Europa? Das wäre tatsächlich ziemlich schlecht, doch ich kann mir das nur schwer vorstellen. US-Notenbankchef Jay Powell hält an seiner Einschätzung fest, dass weitere Zinssenkungen nur dann vorgenommen würden, wenn "die Daten" dies erfordern würden. Anders als von vielen Marktteilnehmern (und Donald Trump) gewünscht, legt er sich nicht im Vorfeld für bestimmte Aktionen fest. Ich halte das für klug, doch es ist eine zusätzliche Belastung am Aktienmarkt. WELCHE REZESSIONSGEFAHR? Ganz anders als der scheidende EZB-Chef Mario Draghi, der kurz vor Ende seiner Amtszeit schnell noch die Marschrichtung der EZB für die kommenden Jahre festgelegt hat. Wenn ich nicht wüßte, dass seine Nachfolgerin Christiane Lagarde ähnlich tickt wie er, hätte ich gesagt, er hat ihr einen Bärendienst erwiesen. Ich denke, an der Spitze der EZB sollte ein Volkswirt sein, oder aber auch ein Mathematiker, denn vieles lässt sich mit einfacher Mathematik erklären... oder auch nicht: Ich habe bis heute nicht verstanden, welche Inflationsrate Mario Draghi in Richtung 2% befeuern möchte. Schauen wir uns mal die Preisentwicklung bei der wichtigsten Altersvorsorge an, dem Eigenheim:  Abbildung 1: Hauspreisentwicklung in Deutschland 2000-2018 Seit 2011 beträgt die durchschnittliche jährliche Preissteigerung (=Inflation) bei Hauspreisen 4,3%. das ist mehr als doppelt so hoch wie von Draghi beabsichtigt. Und das bei negativem Realzins (Nominalzins minus Inflationsrate), ebenfalls durchgehend seit 2011. Im Vergleich zu 2011 sind Häuser um 34% teurer geworden, der Spargroschen hat aber seither 6,8% an Kaufkraft (=Löhne) verloren. Arbeitnehmer, die heute ein Eigenheim finanzieren möchten, müssen eine reale Belastung stemmen, die um 44% über der von 2011 liegt. Diese kleine Rechnung können Sie am Stammtisch verwenden, wenn Ihnen wieder einmal jemand weismachen möchte, dass Deutschland doch von den niedrigen Zinsen in Europa profitiere. Ja, Deutschland profitiert. Kaufen Sie sich Aktien (die ich im Heibel-Ticker PLUS empfehlen ;-)), um daran teilzuhaben. Doch die Mittelschicht, die jungen, gut ausgebildeten Familien mit guten Berufsaussichten, sind heute nicht mehr in der Lage, ein Haus zu finanzieren. Kommen wir zurück auf die Qualifikationsvoraussetzungen eines EZB-Chefs / -Chefin: Vorzugsweise Volkswirt, weil ich dass bin. Alternativ auch BWLer, damit ein gewisses Grundverständnis für die Wirtschaftsakteure vorhanden ist. Auf keinen Fall sollte es jemand sein, der aufgrund von Mathematikproblemen die wirtschaftliche Laufbahn abgebrochen hat und in die verwandte Fakultät ohne Mathematik gegangen ist: Jura. Zumindest galt es zu meiner Studienzeit als gegeben, dass diejenigen, die durch den Matheschein gefallen waren, Jura studierten. Eine zweite Eigenschaft hat sich in den Jahrzehnten der deutschen Bundesbank bewährt: politische Unabhängigkeit. Notenbanker müssen Entscheidungen aufgrund von Fakten treffen, nicht auf der Basis von Wählermeinungen, oder gar von Wahlversprechen der regierenden Parteien. Je weiter weg von der Politik, desto besser, galt bei der Bundesbank als Prinzip. Wenn Sie nun also meine Präferenzen kennen, werden sie sicherlich nachvollziehen können, dass ich nicht begeistert bin von Christine Lagarde als nächste Notenbankchefin. Und wissen Sie, wer meine Meinung au genscheinlich zu teilen scheint? Sabine Lautenschläger. Neben Jens Weidmann ist sie die deutsche Teilnehmerin bei der EZB, doch sie hat nun ihren vorzeitigen Rücktritt verkündet. Eine Begründung hat sie nicht mitgeliefert, aber wenn Sie sich die Vorfestlegung von Mario Draghi vor Augen führen und dann noch berücksichtigten, dass Christine Lagarde eine in der Politik bestens vernetzte Juristin ist, dann brauchen Sie nicht lange zu überlegen, warum Frau Lautenschläger das Handtuch wirft: Ich wollte in der nächsten EZB-Phase auch nicht an Bord sein. ODERGEBÜHREN FALLEN WEG In den USA gibt es einen neuen Robin Hood. Die Abonnenten des Heibel-Ticker PLUS wissen das schon, denn im Rahmen unserer erfolgreichen flatex-Investition hatte ich darauf hingewiesen, dass Flatex der europäische Robin Hood werden möchte. Robin Hood ist ein Online-Broker in den USA, der in der Hand von Privatinvestoren mit viel Cash ausgestattet wurde, um den Brokermarkt aufzumischen. Ziel Nummer 1: Dank eine modernen Handelsplattform auf Transaktionsgebühren verzichten. Handelsplattformen werden nunmehr seit 20 Jahren immer wieder neu- und weiterentwickelt, immer neue Marktteilnehmer kommen mit immer besseren Plattformen. Eine neue Plattform baut auf die Erkenntnisse der vorangegangenen Plattform auf, verwendet neue, effizientere Programmiersprachen und zieht immer geringere Verwaltungskosten nach sich. Robin Hood ist inzwischen soweit, dass sie auf Transaktionsgebühren vollständig verzichten und nur noch von Partnerschaften mit Handelsplätzen leben können. Ob also der Großteil der Käufe und Verkäufe der Robin Hood Kunden über die Nasdaq oder NYSE ausgeführt wird, das entscheidet das Management von Robin Hood, indem die angebotenen Provisionszahlungen der beiden Börsenplätze miteinander verglichen werden. Nun ist Robin Hood ein Start-Up und erzielt zwar Achtungserfolge, hat den Markt bislang aber noch nicht zusammenbrechen lassen ... bislang. Diese Woche hat der größte Online Broker, Charles Schwab, völlig überraschend verkündet, künftig ebenfalls auf sämtliche Transaktionsgebühren zu verzichten. Transaktionsgebühren machen bei Charles Schwab ohnehin nur 6% des Konzernumsatzes aus und um nicht zu viele Kunden an Robin Hood zu verlieren, hat man nun frühzeitig und proaktiv die Gebühren gestrichen. Die Aktie von Charles Schwab ist in Folge dieser Ankündigung um 12% eingebrochen. Schlimmer hat es E-Trade erwischt, denn das Unternehmen erzielt immerhin 16% seines Konzernumsatzes durch Gebühren. Die Aktie wurde um 15% abgestraft. Am schlimmsten jedoch wurde Ameritrade getroffen, das Unternehmen erzielt 24% seines Umsatzes durch Gebühren. Die Aktie von Ameritrade wurde um 25% abgestraft. Ist Charles Schwab als aus diesem Blickwinkel bester der drei Online-Broker nun ein Kauf? Nun, um beim obigen Bild zu bleiben, würde ich sagen, Charles Schwab ist das beste Haus in einem schlechten Quartier. Wenn Sie mir eine Villa mitten in den Slum stellen, würde ich dort nicht gerne einziehen. Flatex bezeichnet sich nun als europäischer Robin Hood und in Holland wurde der Markteintritt bereits erfolgreich durchgeführt, indem man dort ebenfalls vollständig auf Ordergebühren verzichtet. Flatex hat derzeit in Deutschland die günstigsten Transaktionskosten, weil es eben eine der modernsten Plattformen betreibt. Einen Vergleich, wie hoch der Anteil der Gebühreneinnahmen bei den Wettbewerbern wie Deutsche Bank, Commerzbank, Volksbanken oder Sparkassen sind, bis hin zur Comdirect und anderen Online Brokern, kann ich jetzt nicht aus dem Ärmel schütteln. Doch die Banken in Deutschland kämpfen gegen Negativ-Zinsen, sogar die Tage der gebührenfreien Girokonten sind nach Aussage einiger Bankchefs gezählt. Gebühren sind die neuen Zinseinnahmen der Banken in Deutschland. Zu Zeiten meiner Banklehre 1988 bis 1990 haben wir begonnen zu berechnen, was so eine Orderabwicklung für die Bank tatsächlich an Kosten verursacht. Ich weiß noch, dass wir damals bei 20 DM landeten, was den heutigen 20€ ganz gut entspricht, die vielfach berechnet werden. Wenn der Wettlauf zu Null Gebühren hier in Deutschland ausgelöst wird, dürften Banken mit alten Softwaresystemen kräftig leiden. Und glauben Sie mir, in den Banken läuft vieles noch auf Software, die aus dem letzten Jahrtausend ist. Banken bleiben weiterhin gefährlich für uns Aktionäre. Und Flatex dürfte, wenn es soweit ist, am wenigsten leiden. Aber das ändert nichts daran, dass in diesem Umfeld dann auch Flatex das beste Haus in einem schlechten Quartier wäre. Kleiner Bezug zur Inflationsrate von oben: Was glauben Sie, wie Mario Draghi es berücksichtigen würde, wenn Bankgebühren plötzlich wegfielen? Als Fortschritt durch Technologie? Oder aber als rezessive Tendenzen? Okay, das war rhetorisch. Sarkastisch? Egal, schauen wir lieber auf die Fakten, die wöchentliche Entwicklung der wichtigsten Indizes: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (03.10.2019) Woche Δ Σ '19 Δ Dow Jones 26.429 -1,7% 14,6% DAX 12.013 -3,0% 13,8% Nikkei 21.410 -2,1% 7,0% Shanghai A 3.043 -0,9% 16,5% Euro/US-Dollar 1,10 0,3% -4,0% Euro/Yen 117,35 -0,8% -7,0% 10-Jahres-US-Anleihe 1,52% -0,17 -1,22 Umlaufrendite Dt -0,59% -0,01 -0,69 Feinunze Gold $1.507 0,7% 17,7% Fass Brent Öl $58,20 -6,1% 11,5% Kupfer 5.727 0,2% -4,8% Baltic Dry Shipping 1.809 -7,8% 42,3% Bitcoin 8.314 3,3% 112,0% | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|