Beitrag gelesen: 10258 x |

||

|

Gelingt es, eine nachhaltige Inflation in der westlichen Welt zu vermeiden? Bis an die Zähne bewaffnet liefern sich die Protagonisten einen Kampf mit ihren Gegnern. Die Auseinandersetzung könnte kaum spannender sein und ehrlich gesagt: Fragen Sie mich bitte nicht, wie der Kampf ausgehen wird.

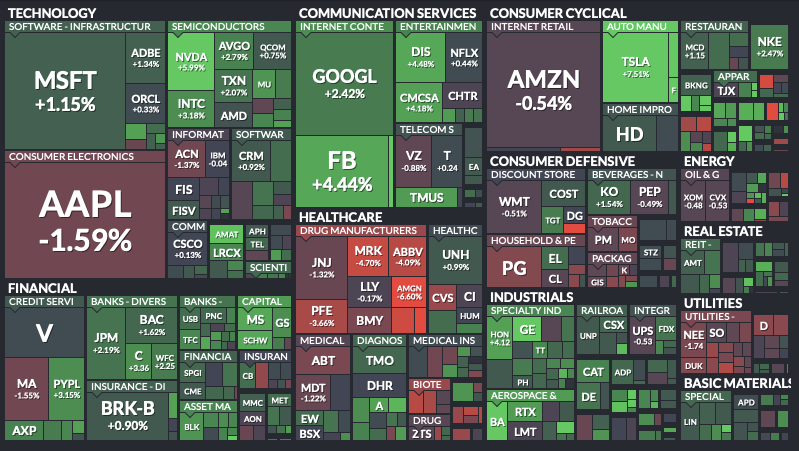

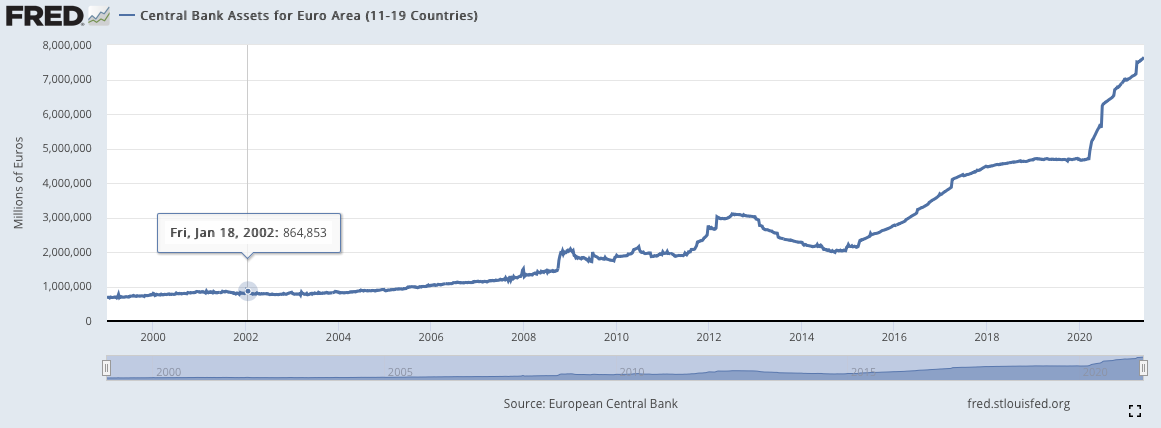

Der Bund-Future ist ein rechnerisches Konstrukt, das auf etwa 10 Jahre laufende Bundesanleihen baut und einen Preis dafür auswirft. Je höher dieser Preis, desto niedriger die Verzinsung. Notiert der Bund-Future bei 100 Euro, errechnet sich ein Zins von 6% für die Bundesanleihe mit einer Restlaufzeit von 10 Jahren. Steigt nun der Preis, den Anleger für den Bund-Future zu zahlen bereit sind, so fällt der Zins. Theoretisch kann der Bund-Future sogar bis auf 160 EUR steigen, hieß es noch vor wenigen Jahren. Dort wäre der Zins dann bei Null. Das Undenkbare geschah: Der Bund-Future stieg nicht nur bis, sondern sogar über 160 EUR und der Zins rutschte ins Minus. Das geschah zum Jahreswechsel 2018 / 2019.  Abbildung 1: Bund-Future seit 2018 In die Graphik habe ich nicht nur den Zeitpunkt 2018/ 2019 eingezeichnet (senkrechte rote Linie), sondern auch eine charttechnische Unterstützung, die sich in den vergangenen Monaten gebildet hat (waagerechte rote Linie). Der Bund-Future sprang im Rahmen des Corona-Crashs bis 180 EUR, der Zins rutschte bis auf -0,64%. Seither befindet sich der Bund-Future auf Richtungssuche und schickte sich vor wenigen Wochen an, unter die rote Linie bei 167,5 EUR zu rutschen. Ein Unterschreiten würde, um es in der Sprache der Charttechniker zu sagen, den Weg frei machen bis 158. Ein Ende der negativen Zinsen wäre dann also in greifbarer Nähe. In unserer auf Pump basierenden Wirtschaft müssten viele Akteure plötzlich wieder Zinsen auf ihre Kredite zahlen, oh Schreck.  Abbildung 2: Umlaufrendite seit 2018 Seit Jahresbeginn fällt der Bund-Future, die Zinsen steigen. In den vergangenen Ausgaben habe ich immer wieder thematisiert, dass steigende Zinsen schlecht für die Aktien von Wachstumsunternehmen sind. Die Bewertung von Wachstumsunternehmen beruht zu einem großen Teil auf den künftig erwarteten Gewinnen, die mit dem aktuellen Zins auf die Gegenwart abdiskontiert werden. Das heißt: je höher der Zins, desto mehr wird von dem zukünftigen Gewinn abgezogen, bevor das Ergebnis dann als Basis für die Berechnung eines fairen Unternehmenswert zum heutigen Tag herangezogen wird. Technologieaktien hatten es also schwer in den vergangenen Monaten. Gewinner waren Dividendenaktien und Industrieaktien. Doch das hat sich diese Woche geändert. Diese Woche ist der Bund-Future kräftig angesprungen, das Zinsniveau ist deutlich zurückgekommen. Damit ist das drohende Durchbrechen der Unterstützung bei 167,5 EUR vom Bund-Future erst einmal abgewendet, Minus-Zinsen bleiben uns wohl noch ein wenig erhalten. Und damit sind nun plötzlich die Wachstumsaktien wieder attraktiv.  Abbildung 3: Heatmap S&P 500: Wachstumstitel liegen vorn Microsoft, Google, Facebook und Tesla gehören zu den Wochengewinnern. Nvidia, Paypal, AMAT und Western Digital stechen mit guter Performance heraus. Zurück gelassen wurden Pharma-Konzerne und Versorger. Derzeit schlägt das Pendel zu Gunsten der Planwirtschaft aus. Ich habe an dieser Stelle bereits die Modern Monetary Theory (MMT) vorgestellt. Anhänger dieser volkswirtschaftlichen Idee betrachten die Notenbanken als überflüssiges Übel, die Politik könne die Wirtschaft viel besser steuern. Und das geschieht in der MMT-Welt durch die Erhebung von Steuern. Der Staat hat - nachdem die Notenbank wie beispielsweise die EZB in Europa obsolet ist - die Möglichkeit, exzessive Defizite zu fahren, um die Wirtschaft gezielt (Planwirtschaft) am Laufen zu halten. Sollten sich inflationäre Tendenzen zeigen, kann erneut gezielt (Planwirtschaft) durch die Erhebung von Steuern die Inflation ausgebremst werden. Sollte also der Bund-Future nachhaltig nach oben drehen und das Zinsniveau weiterhin im negativen Bereich verharren, dann können die Protagonisten der MMT diese Schlacht für sich als Sieg verbuchen. Derweil irren die Anhänger einer unabhängigen Notenbank orientierungslos umher: ist die exzessive Geldmengenausweitung nicht ein Vorläufer inflationärer Tendenzen? Immerhin hat sich die Geldmenge seit der großen Finanzkrise 2008/2009 mehr als versiebenfacht.  Abbildung 4: Geldmengenentwicklung in der EU seit der großen Finanzkrise Hat sich Ihr Gehalt in den vergangenen 7 Jahren ebenfalls versiebenfacht? Ich wünsche es Ihnen. Doch die meisten von Ihnen werden diese Frage wohl mit einem Nein beantworten müssen. Wo ist also das Geld, das in den Markt gepumpt wurde? Versickert. Ein großer Teil war notwendig, um die schwarzen Löcher im Finanzsektor zu stopfen. Viel wurde für konsumptive Zwecke ausgegeben, also für Waren, die im Ausland produziert wurden und somit im Inland nicht zu Wachstum führten. Und sehr viel ging in Vermögenswerte, Immobilienpreise sind explodiert und auch der Aktienmarkt läuft seither rund. Auf Ihrem Gehaltszettel kam sehr wenig an. Gleichzeitig wurden die weltweiten Logistik-Ketten optimiert und die Versorgung unserer Wirtschaft mit Rohstoffen wurde immer günstiger. Es gab zeitweilig also deflationäre Tendenzen. Oder, um es kurz zu machen: Die EZB-Geldpolitik war unwirksam. Wohin Planwirtschaft führt, haben wir in der DDR gesehen. Inflationisten kämpfen, um ihre Macht zurück zu gewinnen, doch derzeit ohne Erfolg. Schauen wir mal, wie sich diese Entwicklung auf die wichtigsten Indikatoren im Wochenvergleich ausgewirkt hat: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (27.05.2021) Woche Δ Σ '21 Δ Dow Jones 34.604 0,9% 13,5% DAX 15.520 0,5% 13,1% Nikkei 29.149 2,9% 6,2% Shanghai A 3.774 3,3% 5,5% Euro/US-Dollar 1,22 0,1% -0,8% Euro/Yen 133,97 1,0% 5,7% 10-Jahres-US-Anleihe 1,60% -0,03 0,66 Umlaufrendite Dt -0,24% -0,04 0,32 Feinunze Gold $1.898 1,2% 0,7% Fass Brent Öl $69,74 4,5% 35,7% Kupfer $9.963 -1,1% 27,1% Baltic Dry Shipping $2.688 -4,8% 96,8% Bitcoin $36.293 -0,8% 28,9% GOLD Der Goldpreis klettert heimlich immer weiter in die Höhe. Im Corona-Crash ging er nochmal auf 1.500 USD/Oz zurück, um im Anschluss auf über 2.000 USD/Oz zu stürmen. Vom Sommer letzten Jahres bis zum Frühjahr folgte eine Konsolidierung bis unter 1.700 USD/Oz und nun wurden die 1.900 USD/Oz wieder erreicht: Der erneute Sprung über 2.000 rückt näher. Ich hatte im Frühjahr vielfach zu Nachkäufen geraten. Ich hoffe, Sie sind nun dabei :-). ÖL, KUPFER UND TRANSPORT Der Ölpreis hat dieses Jahr bereits 35% zulegen können, der Kupferpreis 27% und der Baltic Dry Verschiffungsindex hat sich fast verdoppelt. Alles Zeichen für eine Konjunkturerholung. Inflation nährt sich aus Lohnsteigerungen und steigenden Rohstoffpreisen. Die Sprünge bei den Rohstoffen deuten auf inflationären Druck. Doch niemand kann mit Gewissheit sagen, ob daraus eine Dynamik entsteht, die von den oben beschriebenen MMT-Anhängern in der Politik nicht eingefangen werden kann. Handelt es sich also um einen einmaligen Preissprung in Folge des Endes der Corona-Pandemie? Oder entwickelt sich daraus eine Spirale? Mit der Planwirtschaft können wir die Inflation einfangen. Die wichtige Frage ist: Wie lange können wir uns solche Effizienzverluste leisten? BITCOIN Die Achterbahnfahrt im Bitcoin setzt sich fort. Heute hat der Iran das Bitcoin-Schürfen für die kommenden sechs Monate verboten, da deren Stromverbrauch mit den Klimaanlagen im heißen Sommer konkurriert. Stromausfälle sind im Iran derzeit an der Tagesordnung. Iran wurde durch Sanktionen der USA vom internationalen Zahlungsverkehr ausgeschlossen. Das Bitcoin-Netzwerk kontrollieren die USA nicht, daher haben nicht nur viele Iraner, sondern sogar der iranische Staat in den vergangenen Monaten ihre Geschäfte vermehrt mit Bitcoin bezahlt. Daran ändert dieser Erlass nichts. Doch die Freiheit, die der Bitcoin ermöglicht, hat das Thema Bitcoin im Iran sehr populär. Zudem ist das Land reich an Öl und kann Energie günstig anbieten. Probleme gibt es derzeit nur deswegen, weil die Infrastruktur mit dem Bitcoin-Schürfen nicht mitgemachten ist. 4,5% des weltweiten Bitcoin-Schürfens findet derzeit im Iran statt, nach offiziellen Angaben sind 85% davon illegal. Wenn also der Iran das Schürfen verbietet, dann nur deswegen, weil das Wachstum in diesem Bereich unkontrolliert war und nicht durch entsprechende Infrastrukturmaßnahmen begleitet werden konnte. Ist der Iran damit "gegen" den Bitcoin? Nein, im Gegenteil. Der Iran ist angewiesen auf den Bitcoin. Der heutige Ausverkauf des Bitcoins ist also eine Fehlreaktion oder zumindest keine logische Reaktion auf das Schürf-Verbot im Iran :-). Eine weitere Kaufgelegenheit. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|