Beitrag gelesen: 10617 x |

||

|

Drei Geschichten haben diese Woche das Geschehen auf dem Börsenparkett bestimmt: die gekaperte Ölpipeline in den USA, der Anstieg der US-Verbraucherpreise und die Aufhebung der Kontaktbeschränkungen und Maskenpflicht für Geimpfte sowohl in den USA als auch in Teilen in Deutschland.

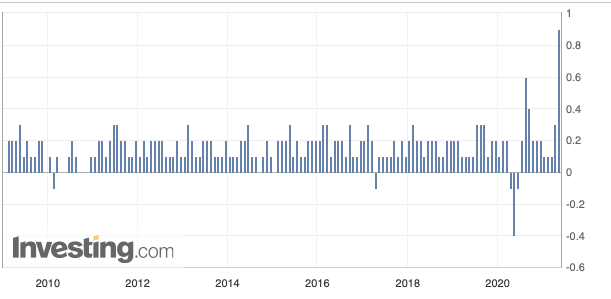

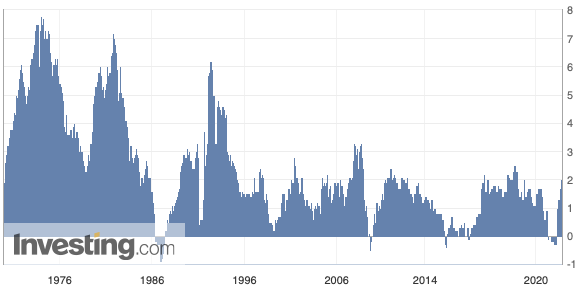

DAS INFLATIONSGESPENST GEHT UM Am Mittwoch wurde der US-Verbraucherpreisindex (Inflation) veröffentlich. Mit einem Zuwachs von 0,9% im Vergleich zum Vormonat (nicht aufs Jahr gerechnet, wie bei uns) wurde der höchste Anstieg seit Mai 1982 ausgewiesen: der höchste monatliche Anstieg seit 39 Jahren!  Abbildung 1: US-Verbraucherpreisindex als Maßstab für Inflation Vertreter der US-Notenbank sowie EZB-Direktoren bemühen sich, die augenscheinliche Inflation klein zu reden: Das sei nur vorübergehend der Fall, weil die Preise vor einem Jahr im Rahmen des Coronacrashs extrem eingebrochen waren, der Ölpreis beispielsweise notierte sogar im Minus. Sie werden sich sicherlich an dieses Paradoxon erinnern. Es ist also erst einmal kein Wunder, dass wir nun eine hohe Inflationsrate erleben, insbesondere im Vergleich zum Vorjahresmonat. Aber ein so großer Sprung im Vergleich zum Vormonat hinterlässt zumindest eine Reihe von Fragezeichen in den Gesichtern der Volkswirte. Auf Jahressicht deutet diese Entwicklung eher auf Inflationsraten von über 4%. Auch in Europa geht Isabell Schnabel, Mitglied im Direktorium der EZB, davon aus, dass die Inflation "vorübergehend" auf 3% steigen kann und das sei kein Grund zur Sorge. Mit anderen Worten: Weder in den USA, noch in Europa möchte die Notenbank etwas gegen hohe Inflationsraten unternehmen. Anleger fürchten nun hohe Inflationsraten, die sich schlimmstenfalls über einen längeren Zeitraum halten als eben nur vorübergehend. Und was bedeutet eigentlich vorübergehend? Einige Monate? Einige Jahre? Oder gar, wenn wir die beabsichtigte Strategieänderung der EZB-Chefin Christine Lagarde betrachten, die das Zinsziel von 2% als symmetrisch interpretieren möchte, 30 Jahre lang?  Abbildung 2: Dt-Verbraucherpreisindex als Maßstab für Inflation Ich weiß, als Aktienanleger haben Sie so überhaupt keine Lust auf die Zinsmärkte. Doch Zinsen sind der wichtigste Einflussfaktor für Aktienbewertungen. Die steigende Inflation ist verantwortlich für den aktuellen Ausverkauf, und zwar für den Ausverkauf in genau den Aktien, die zuvor hochgejubelt wurden. Industrieaktien und Rohstoffaktien profitieren. Das hat ganz einfache, mathematische Gründe. In einem Nullzinsumfeld sind Sie gerne bereit, Ihr Geld an ein Wachstumsunternehmen zu geben, dass Ihnen eine Wertsteigerung von 25% nach fünf Jahren verspricht. Im Vergleich dazu ist eine jährliche Dividende von 4%, die ein Industrieunternehmen verspricht, nicht attraktiv. Im Umfeld von 3% Inflation hingegen müssen Sie die in Aussicht gestellten 25% Wachstum des Wachstumsunternehmens mit 3% pro Jahr abdiskontieren. Je länger das Unternehmen benötigt, um den versprochenen Erfolg zu erzielen, desto stärker schneidet die Inflation sich ein Stück von diesem Kuchen ab. Im Vergleich dazu ist ein Industrieunternehmen, das vielleicht gar kein Wachstum ausweisen kann, aber eine jährliche Dividende von 4% verspricht, deutlich attraktiver. So ist es nachvollziehbar, das gerade die Highflyer, die Unternehmen mit großem Umsatzwachstum, aber gleichzeitig kleinen Gewinnen, oder gar großen Verlusten, vor dem Hintergrund der Inflationsangst verkauft werden. WOODSTOCK Auf CNBC hat der Mad Money Moderator Jim Cramer den Begriff "Woodstock" ins Spiel gebracht, in Anlehnung an Aktien, die von der Star-Anlegerin Cathie Wood gehalten werden. Cathie Wood hat mit ihrem ETFs unter ARK Invest frühzeitig auf Tesla und andere "disruptive und innovative" Unternehmen gesetzt und damit in den vergangenen Monaten traumhaft hohe Gewinne erzielt. Am Ende, also im Februar, erhielten ihre Fonds so viel Mittelzufluss, dass allein ihre Zukäufe für steigende Kurse in den von ihr favorisierten Aktien sorgten. Hier eine Auswahl der Aktien, die sie in ihren ETFs hält: Tesla, Teladoc Health, Square, Roku, Shopify, Zillow, Twilio, Spotify, Coinbase. Das sind alles Aktien von Unternehmen, die stark in die Zukunft investieren. Nennenswerte Gewinne weisen diese Unternehmen nicht aus und daher werden sie derzeit verkauft. Die Kurse fallen und daher fällt auch der Wert der ARK Innovation ETFs, die von Cathie Wood gemanagt werden. Und wenn die Kurse fallen, dann ziehen Anleger ihr Geld ab. Wenn Geld abgezogen wird, dann müssen entsprechend Aktien aus dem ETF verkauft werden, was nunmehr zu einem erhöhten Verkaufsdruck auf gerade diese Aktien führt. In einem Interview wurde Cathie Wood zu dieser Gefahr befragt. Ihre Antwort war zweigeteilt: Zum einen sagte sie, dass Sie nicht auf Sicht von wenigen Monaten investiere, sondern davon ausgehe, dass die Unternehmen aus ihrem Portfolio in einigen Jahren zu Marktführern in ihren Bereichen heranwüchsen. Daher interessieren sie kurzfristige Kursverluste nicht. Soweit so gut, das kann ich nachvollziehen und finde ich vernünftig. Doch dann kam der zweite Teil: Um Verkaufsdruck auf den entsprechenden Aktien Ihres ETFs, erzeugt durch Mittelabflüsse, brauche man sich keine Sorgen machen. Sie verkaufe da ja gar nichts, das würde alles von dem Betreiber des ETFs sichergestellt. Und der würde nur marktschonend verkaufen, das sei seine Spezialität. Hmm, hat sie da etwas Elementares von Angebot und Nachfrage nicht verstanden? Wir wissen doch, dass es an den Aktienbörsen immer Übertreibungen gibt, sowohl nach oben als auch nach unten. Und wenn viele Anleger ihr Geld aus ihren ETFs abziehen, wird es in den enthaltenen Aktien zu Übertreibungen nach unten kommen. Sollte Sie sich dessen tatsächlich nicht bewusst sein? Nun denn, Woodstock im Jahr 1969 gilt als Höhepunkt der Hippiebewegung. Woodstock im Jahr 2021 könnte im Februar den Höhepunkt der Rallye der Corona-Gewinner dargestellt haben. Die Woodstocks, siehe oben, werden meiner Einschätzung nach in den kommenden Wochen die Marktrichtung bestimmen. AUFHEBUNG VON MASKENPFLICHT UND KONTAKTBESCHRÄNKUNGEN FÜR GEIMPFTE In Deutschland gibt es seit dem vergangenen Wochenende schon deutliche Erleichterungen für Geimpfte: Die Kontaktbeschränkungen sind für sie aufgehoben. Die Maskenpflicht bleibt jedoch bis auf weiteres bestehen - vielleicht aus Solidarität. In den USA hob gestern die Gesundheitsbehörde sowohl die Kontaktbeschränkungen als auch die Maskenpflicht für Geimpfte auf. Nach-Coronaaktien erlebten einen Pusch und zogen den Gesamtmarkt mit nach oben. Euphorie über die Nach-Coronazeit beendete den Ausverkauf der ersten Wochenhälfte. Vergessen ist die Inflationsangst, plötzlich dominieren Pläne für den ersten Kinobesuch, den ersten Restaurantbesuch etc. die Gesprächsthemen. Die Euphorie reichte, um den Ausverkauf zu beenden und den DAX wieder nah an sein Allzeithoch heranzuführen. Ich werde im nächsten Kapitel untersuchen, ob das Anlegersentiment eine Fortsetzung dieser Rallye zulässt, oder ob es sich nur um eine kleine Erholung handelt. ÖLPREIS GEGENLÄUFIG "Eigentlich" - ein schreckliches Wort - hätte der Ölpreis vor dem Hintergrund der steigenden Zinsen einbrechen müssen. Und eigentlich hätte er im Rahmen der Nach-Corona-Öffnungseuphorie wieder ansteigen müssen. Doch das Gegenteil war der Fall: Am Wochenende hatten Hacker eine Ölpipeline im Südosten der USA lahmgelegt. Es handelt sich um die größte Ölpipeline innerhalb der USA und binnen kurzer Zeit standen die Tankstellen im Osten der USA ohne Benzin da. Es bildeten sich lange Schlangen, denn die Menschen begannen ihre Klopapiergewohnheiten auf das Benzin zu übertragen: Es wurde gehortet, Autofahrer befüllten sämtliche Benzinkanister, deren sie habhaft werden konnten. Der Ölpreis (WTI) sprang in Folge dieser Verwerfung von 64 auf 66,50 USD/Fass, während der Aktienmarkt gleichzeitig einbrach. Komisch. Gestern folgte dann die Meldung, dass die Ölpipeline wieder freigegeben sei. Der Betreiber habe eine Lösungssumme in Höhe von 5 Mio. USD in Bitcoin an die "Entführer" gezahlt. Während der Aktienmarkt aufgrund der Aushebung der Kontaktbeschränkungen ansprang, kehrte der Ölpreis auf sein Ausgangsniveau um 64 USD/Fass zurück. BVB: GRATULATION ZUM DFB-POKALSIEG 4:1, es war eine Präsentation von Herz und Effizienz. Aus fünf Torchancen haben Sancho und Haaland vier Tore gemacht. Der Sturmlauf der Leipziger in der zweiten Hälfte konnte diese Effizienz nicht aufweisen. Somit ist der BVB verdienter Pokalsieger, ich gratuliere herzlich. Geben Sie heute mal "BVB" bei Google ein: Die Ergebnisseite wurde von Google mit einem Feuerwerk bestückt. Die Aktie notiert heute mit 2% im Plus. Doch mit Siegen wird kein Geld verdient, wichtiger ist die Teilnahme an hochdotierten Wettbewerben. Das finanzielle Ziel im DFB-Pokal war bereits mit der Qualifikation für das Finale erreicht, der Pokal ist nun nur noch die Krone für diesen Wettbewerb. Wirklich um Geld geht es bei der Qualifikation für die Champions League, denn dort ist das Big Business unterwegs, dort winkt das dicke Geld. Mit dem aktuell vierten Tabellenplatz wäre die Qualifikation geschafft, doch Eintracht Frankfurt ist dem BVB mit nur einem Punkt Abstand zwei Spieltage vor dem Ende der Bundesliga dicht auf den Fersen. Die Aktie notierte vor Corona zwischen 8 und 10 Euro, brach im Lockdown dann auf 5 Euro ein um erst im Herbst, als abzusehen war, dass diese Saison weitgehend ohne Zuschauer stattfinden würde, auf 4 Euro ein. Seither ist die Teilnahme an der Champions League ungewiss und die Aktie pendelt zwischen 5 und 6 Euro. Mit der unter Terzić zurück eroberten Hoffnung auf die Qualifikation konnte sich die Aktie von den 5 EUR lösen, mit dem gestrigen Pokalsieg gelingt nun am heutigen Tag der Sprung über 6 EUR. Wirklich abgeschlossen ist diese Schwächephase der Aktie erst mit einem Überspringen der 6,80 EUR. Ich könnte mir vorstellen, dass eine erfolgreiche Qualifikation für diesen Kurssprung sorgen wird. Und wenn dann ein Plan vorgelegt wird, wie in der kommenden Saison wieder Fans in die Stadien dürfen, dann könnte die Aktie in Richtung 9-10 Euro laufen. Ein Marco Reuß in Bestform, Sancho und Haaland als junge Superstars können den BVB zu alter Stärke verhelfen. Wenn ich das richtig einschätze, gibt es für die beiden jungen Superstars keinen Grund, den Verein zu wechseln, sofern die Quali gelingt. Also, liebe BVB-Fans: Für ein solides Investment in die BVB-Aktie ist es heute noch ein paar Tage zu früh. Wartet die erfolgreiche Quali ab, vielleicht wird das ja schon an diesem Wochenende geklärt. Erling Haaland würde ich schon fast Genialität zusprechen, denn als erfolgreiche Knipser weiß er, dass insbesondere abgefälschte Bälle für Torhüter fast unmöglich zu halten sind. Er hat seinen Siegtreffer gestern so geschickt mit links getreten, dass er seinen rechten Fuß zum Abfälschen einsetzen konnte: Genial! Mein Sohn übt schon die entsprechende Schusstechnik. AUSVERKAUF IM TECH-SEKTOR, FINANZEN UND LOGISTIK GEFRAGT Teamviewer hat den in der Vorwoche begonnenen Sturzflug fortgesetzt (-11%), Delivery Hero (-17%) leidet unter der Konkurrenz: Lieferando, Uber und Doordash kämpfen ebenfalls um die letzte Meile zum Kunden in Sachen Lebensmittellieferungen. Ein rotes Meer ist im Technologiesektor der DAX-Familie zu sehen, durchschnittlich wurden diese Woche 6% abgegeben. Ein Verlust von 6% erinnert an den Coronacrash, doch diesmal ist das Ende der Corona-Pandemie wohl eher für den Ausverkauf der größten Corona-Profiteure verantwortlich. Wochengewinner sind die Finanztitel (-0,6%), angeführt von der Commerzbank (+16%), die mit einem überraschenden Quartalsgewinn und einer Prognoseanhebung Anlegerherzen erfreute. Steigende Zinsen sind gut für das Bankgeschäft, entsprechend konnten sich auch die anderen traditionellen Finanzinstitute dem Ausverkauf dieser Woche weitgehend entziehen: Deutsche Bank +2,5%, Allianz +1,4%. Mit -16% fällt noch der Stahlkonzern ThyssenKrupp ins Auge: Sind Rohstoffaktien nicht derzeit gefragt? Nun, seit November ist die Aktie von ThyssenKrupp von 5 auf 12 EURO gesprungen. Diese Woche wurden Q-Zahlen veröffentlicht, die über den Erwartungen lagen. Zudem wurde auch die Prognose angehoben. All das konnte die Aktie nicht weiter beflügeln, es folgte ein heftiger Ausverkauf. Nach +140% sind -16% zu verschmerzen, ich würde das unter Gewinnmitnahmen verbuchen und nicht als Warnsignal einstufen. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (13.05.2021) Woche Δ Σ '21 Δ Dow Jones 34.297 -1,2% 12,5% DAX 15.417 0,1% 12,4% Nikkei 28.084 -4,3% 2,3% Shanghai A 3.658 2,1% 2,2% Euro/US-Dollar 1,21 -0,2% -1,2% Euro/Yen 132,76 0,6% 4,7% 10-Jahres-US-Anleihe 1,64% 0,07 0,70 Umlaufrendite Dt -0,20% 0,09 0,36 Feinunze Gold $1.839 0,2% -2,4% Fass Brent Öl $68,43 0,0% 33,2% Kupfer $10.414 4,9% 32,8% Baltic Dry Shipping $3.077 -4,2% 125,3% Bitcoin $51.162 -11,2% 81,7% | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|