Beitrag gelesen: 9836 x |

||

|

Von den vier großen Themen für das Jahr 2022 befindet sich derzeit lediglich eines NICHT täglich in den Schlagzeilen: Die Beziehung zwischen China und den USA.

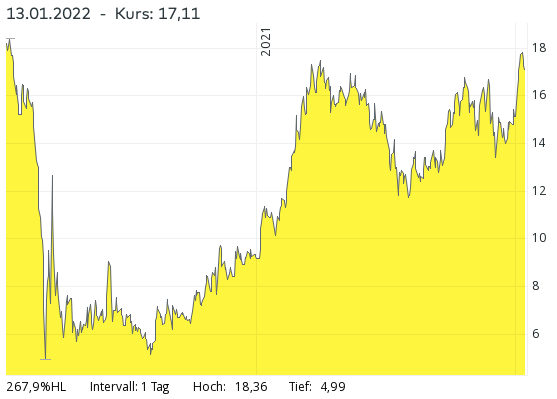

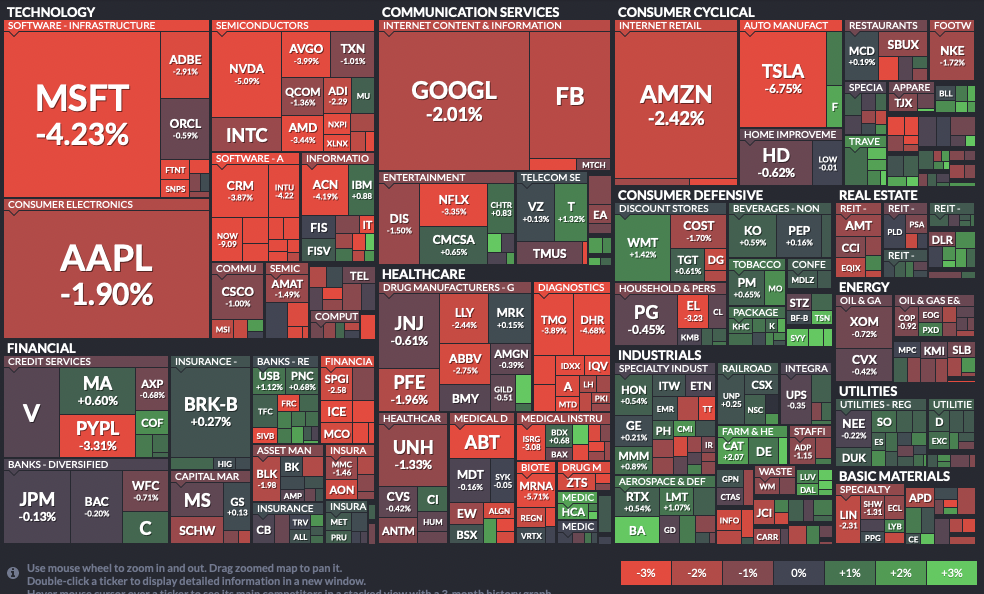

Der russische Aufmarsch an der Grenze zur Ukraine führte diese Woche zu einem Krisengipfel, auf dem beide Seiten (Gegenspieler Russlands ist die USA, nicht etwa Europa, auf dessen Territorium sich das Ganze abspielt) ihre verhärteten Positionen klar gemacht haben. Besorgniserregend. Die Omikron-Mutation rauscht durch die Gesellschaft, ob geimpft oder nicht. Die Stimmungslage der Anleger pendelt im Stundentakt zwischen der Angst vor der Infektionswelle und der Hoffnung auf eine Degradierung Coronas auf das Niveau einer schweren Grippe. An der Zinsfront baut sich langsam Unverständnis hinsichtlich der Passivität der EZB, namentlich Christine Lagarde auf. Der seit dieser Woche ehemalige Vorstand der Bundesbank, Jens Weidmann, warnt die EZB eindringlich vor der Abhängigkeit einiger EU-Staaten vom billigen Geld der EZB. Sein Nachfolger, Joachim Nagel, ruft die EZB zu Wachsamkeit vor Inflation auf. In den USA sorgte Fed-Chef Jay Powell für eine Beruhigung. Er betonte Anfang der Woche, dass die Fed datenbezogen ihre Entscheidungen stets überdenken werde. "Datenbezogen" ist das Zauberwort: Bei seinem Amtsantritt vor fünf Jahren hatte er dogmatisch eine Reihe von Zinsanhebungen ausgerufen. Damit wollte er die ultralockere Geldpolitik auf ein normales Niveau zurückholen. Doch seine Ankündigung sorgte für so viel Angst, dass die Börsen einbrachen, Investitionen zurückgehalten wurden und die Konjunktur Schaden nahm. Er konnte die beabsichtigen Zinsanhebungen daher nicht durchführen. Dieses Mal geht er behutsamer vor: Natürlich müsse die ultralockere Geldpolitik auf ein normales Maß zurückgeführt werden, doch über eine etwaige Zinsanhebung entscheide man stets erst zu gegebener Zeit auf Basis der dann aktuellen Datenlage über die Konjunkturentwicklung. Was uns Laien als selbstverständlich erscheint, ist jedoch in der ideologiegetriebenen Geldpolitik alles andere als normal. Die Notenbank befindet sich stets im Kreuz verschiedenster Interessen und neigt häufig dazu, die Gemüter mit dogmatischen Aussagen beruhigen zu wollen: "forward guidance" wurde das in den vergangenen Jahren genannt. Damit ist in den USA nun Schluss, und die Finanzmärkte begrüßen dies zum derzeitigen Zeitpunkt. Am Montag war die Rendite der 10 Jahre laufenden US-Anleihen über 1,8% gesprungen, das höchste Niveau seit der Corona-Pandemie. Wenn alles glatt läuft, könnte sich diese Rendite im weiteren Jahresverlauf über 2% bewegen, das wäre kein Problem für die Konjunktur. Doch es geht um die Geschwindigkeit: Unternehmen benötigen Zeit, sich auf ein höheres Zinsniveau vorzubereiten. Und seit Nikolaus war die US-Rendite von 1,35% auf 1,8% angesprungen: Viel zu schnell!  Abbildung 1: Rendite der 10 Jahre laufenden US-Staatsanleihe Quelle: Comdirect.de Entsprechend brachen die Aktienmärkte am Montag ein, der DAX gab zwischenzeitlich 1,3% ab. Es folgten jedoch die besonnenen Worte von Jay Powell, die für einen Rückgang der US-Rendite auf 1,71% sorgten. So konnten sich die Aktienmärkte am Dienstag dann deutlich erholen. Am gestrigen Donnerstag folgte dann etwas Erstaunliches: Die Mega-Cap-Unternehmen gerieten unter die Räder. Mega-Cap sind Unternehmen mit einer Mega-Marktkapitalisierung. Also Apple, Microsoft, Alphabet und Amazon, die jeweils über 1 Billionen US-Dollar wert sind. Schauen Sie sich mal das folgende Bild an: Jedes Kästchen zeigt die relative Größe des jeweiligen Unternehmens an. Je größer das Kästchen, desto größer die Marktkapitalisierung.  Abbildung 2: Heatmap des S&P vom 13.1.22 Quelle: finviz.com Je größer das Kästchen, desto roter die Farbe. Gerade die großen Unternehmen wurden gestern ausverkauft. Bei den kleinen Unternehmen sehen wir viele grüne Kästchen. Es ist, als wäre Anlegern plötzlich wie Schuppen von den Augen gefallen, dass die Gewinner der vergangenen zwei Jahre nicht ewig weiterwachsen können. Allein Apple ist inzwischen mehr wert (2,5 Bio. Euro) als alle DAX-, MDAX- und SDAX-Unternehmen zusammen (2,4 Bio. Euro). Kann ein Unternehmen mehr wert sein als die gesamte deutsche Börsenlandschaft? Die überraschende Antwort lautet: Durchaus, denn die hohe Bewertung Apples ist durch Wachstum und Gewinn gerechtfertigt. Dennoch fällt es schwer, solche Zahlen zu akzeptieren. Schauen wir mal ins Detail, was sich diese Woche abgespielt hat: TEAMVIEWER +16% NACH Q-ZAHLEN Die Aktie von TeamViewer sprang diese Woche zwischenzeitlich um 16% an, inzwischen ist das Kursplus auf 12% geschmolzen. Ein überraschend hoher Gewinn hat für den Kurssprung gesorgt. Doch das ist nur die halbe Miete: Gründer und CEO Oliver Steil befindet sich unter besonders kritischer Beobachtung, weil er teure Sponsoring-Verträge mit Manchester United und dem Formel 1 Rennstall Mercedes abgeschlossen hatte. Statt in Wachstum zu investieren, schob er das Marketing an und Marketing zahlt sich höchstens langfristig aus. Mit den nun vorgelegten Zahlen zeigt er, dass es durchaus möglich ist, weniger exzessiv zu agieren. Immerhin. Es fehlt jedoch noch das Wachstum, und das ist mindestens genauso wichtig. Mit ordentlichem Wachstum könnten die Sponsoring-Exzesse relativiert werden. Doch im Vergleich zu den Vorquartalen lässt sich keine Steigerung der Wachstumsdynamik feststellen. Der Turnaround bei TeamViewer bleibt also ungewiss. Immerhin ist das Bewertungsniveau inzwischen günstig, so dass geduldige Anleger weiter abwarten können. CORONA-GEWINNER WERDEN AUSVERKAUFT Die moderate Wochenveränderung im DAX vertuscht die dramatische Entwicklung der Aktien der Tech- (-3,2%) und Gesundheitsbranche (-4%). Der Laborzulieferer Sartorius (-13%), der wichtige Verbrauchsmaterialien für die unzähligen PCR-Tests liefert, ist seit dem Coronacrash von 100 auf 600 Euro gestürmt. Gerade zum Jahresschluss konnte die Aktie nochmals ein wenig zulegen, denn jeder Fondsmanager wollte sich mit diesen Federn schmücken. Wie schön sieht doch ein Portfolio aus, in dem die Aktie von Sartorius ein großes Gewicht hat. Nur wenige Anleger schauen sich im Detail an, wann und in welche Umfang die Position tatsächlich aufgebaut wurde. Das gleiche Spielchen, aber mit umgekehrtem Vorzeichen setzt sich dann im neuen Jahr fort: Die Pandemie könnte im laufenden Jahr ihren Höhepunkt überschreiten und an der Börse blickt man stets 12-18 Monate in die Zukunft. Die goldene Zeit für Sartorius dürfte bald enden und entsprechend trennen sich viele Anleger nun von diesem Titel. Die Intensität des Ausverkaufs bei Sartorius überrascht dennoch: die Aktie ist seit dem Jahreswechsel von 600 Euro auf heute 463 Euro herunter geprügelt worden, -23% in zehn Handelstagen. Für das Jahr 2023 wird noch ein Umsatzwachstum von 11% erwartet, das KGV 2023e von 56 ist noch immer viel zu hoch für die Aktie. Augenheilkunde und Mikro-Chirurgie sind das Steckenpferd von Carl Zeiss Meditech (-13%). Auch ohne Bezug zur Corona-Pandemie konnte Carl Zeiss Meditech seit dem Corona-Crash von 75 Euro auf 200 Euro springen. Neue Produkte hatten für einen besonderen Absatzerfolg gesorgt. Genau wie Sartorius wurde auch die Aktie von Carl Zeiss Meditech zum Jahresende auf hohem Niveau gehalten, um nun in den ersten Tagen des neuen Jahres gnadenlos ausverkauft zu werden: Mit einem Kurs von aktuell 149 Euro beträgt das Minus seit dem Jahreswechsel bereits 20%. Das KGV 2023e von 52 ist auch für Carl Zeiss noch immer viel zu hoch. Der Spezialist für Röntgenstrahlen, Eckert & Ziegler (-9%), befindet sich eben auf dem Verkaufszettel der Anleger. Das Unternehmen wird mit dem Zehnfachen des Jahresumsatzes bewertet und macht Verluste. In Zeiten steigender Zinsen ist so etwas nicht beliebt. Seit Anfang November hat die Aktie bereits 40% eingebüßt. In der Tech-Branche trägt Secunet Securities (-10%) die rote Laterne. Der Anbieter von IT-Sicherheit profitierte in besonderem Maße von der Corona-Pandemie: Heimarbeitsplätze ließen die Komplexität der IT-Sicherheit nach oben schnellen und füllten die Kasse von Secunet. Anfang November wurden die 9-Monatszahlen für 2021 vermeldet, die Aktie sprang daraufhin von 450 Euro auf 600 Euro. Damit hat sich die Aktie seit dem Corona-Crash immerhin versechsfacht! Wenige Tage später senkte das Management die Prognose für 2022: Der Umsatz werde leicht zurückgehen. Umgehend gab die Aktie den nur wenige Tage alten Gewinn wieder ab und rauscht seither immer weiter gen Süden. Inzwischen notiert sie bei nur noch 330 Euro, -45%. Mit einem KUV von 6 und einem KGV 22e von 56 ist auch diese Aktie viel zu teuer, insbesondere wenn kein Wachstum mehr vorhanden sein sollte. Navarro (-8%) bezeichnet sich als weltweit führenden Anbieter von Digitalisierungslösungen. Das KUV steht bei 3, das KGV 22e bei 42. Im Vergleich zu den obigen Unternehmen könnte man schon von einem Schnäppchen sprechen ;-), immerhin wächst der Umsatz mit 20% p.a. Doch das Window Dressing hat auch diese Aktie erfasst: Zum Jahreswechsel wurde die Aktie von Navarro von 170 Euro auf ein Allzeithoch von 210 Euro katapultiert, im neuen Jahr erfolgt die Gegenbewegung mit einem Saldo von aktuell -22% bei 168 Euro. Ich denke, von den hier aufgezeigten Aktien könnte diese hier als erstes einen Boden finden. Bleibt noch der Anbieter von Linux-Systemen Suse mit -8%: Ein KUV von 7 ist auch für für einen Anbieter eines Betriebssystems happig, selbst wenn das KGV bei nur 32 steht. 20% Umsatzwachstum erscheinen da schon vergleichsweise vernünftig bewertet. Navarro und Suse sind erst im Jahr 2021 an die Börse gegangen, haben also noch nicht so viele Altaktionäre. Entsprechend würde ich bei diesen beiden Aktien die aktuelle Volatilität eher als vorübergehend bezeichnen, während der Ausverkauf bei den anderen Kandidaten wohl eher eine Richtungsentscheidung ist. Am besten schnitten diese Woche der Rohstoffsektor (+1,1%) und der Immobiliensektor (+1,1%) ab. Daraus lässt sich ableiten, dass Anleger Corona hinter sich lassen und an einen Konjunkturaufschwung glauben. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben. WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (13.01.22) Woche Δ Σ '22 Δ Dow Jones 35.775 -1,5% -1,5% DAX 15.874 -0,5% -0,1% Nikkei 28.124 -1,2% -2,3% Shanghai A 3.690 -1,6% -3,3% Euro/US-Dollar 1,14 1,1% 0,7% Euro/Yen 130,01 -0,8% -0,6% 10-Jahres-US-Anleihe 1,75% 0,02 0,24 Umlaufrendite Dt -0,20% -0,01 0,08 Feinunze Gold $1.819 1,6% -0,3% Fass Brent Öl $85,24 4,2% 8,2% Kupfer $9.970 4,0% 2,9% Baltic Dry Shipping $1.873 -18,4% -15,5% Bitcoin $43.236 4,1% -8,0% Der Baltic Dry Verschiffungsindex springt ins Auge: -18%. Als Indikator für die Import- und Exporttätigkeit Chinas sollten ein paar Alarmglocken klingeln. Weiter oben habe ich gezeigt, dass Anleger für die Konjunktur optimistisch sind, doch die globale Konjunkturlokomotive China legt erst einmal eine Pause sein. Ein wenig kann der Preisrückgang auf das anstehende chinesische Neujahrsfest geschoben werden: Wie unsere Weihnachtsfeier/Neujahrstage findet in China Anfang Februar jedes Jahr wirtschaftlich nicht viel statt. Dennoch halte ich den Preisrückgang in dieser Dimension für auffällig. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|