Beitrag gelesen: 9806 x |

||

|

Sie kennen meine kritische Haltung gegenüber der Geldpolitik des EZB-Chefs Mario Draghi. Ich nenne ihn gerne Supermario, da er im Alleingang Europa mit Liquidität überfluten würde, wenn man ihn ließe.

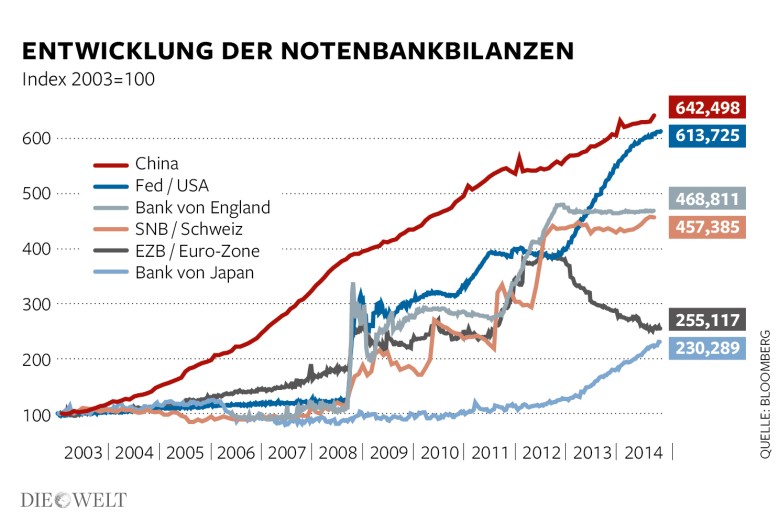

Man lässt ihn aber nicht. Und das ist in Europa anders als im Euroland, in Japan, in China, in England und in der Schweiz. Entsprechend bliebt Mario Draghi in den vergangenen Jahren nichts anderes übrig, als Wort zu halten. Die folgende Graphik veranschaulicht dies:  Abbildung 1: Notenbankbilanzen Quelle: Die Welt http://www.welt.de/finanzen/article...inanzkrieg.html Sämtliche Notenbank versprechend grundsätzlich, kurzfristige Ausweitungen ihrer jeweiligen Notenbankbilanz lediglich zur Abwendung eines kurzfristigen Schocks vorzunehmen und bei nächster Gelegenheit wieder zurückzuführen. Doch keine einzige Notenbank hält sich an dieses Versprechen, wie obige Graphik zeigt. Lediglich die EZB musste aufgrund der bereits bei der Ankündigung festgezurrten Rückführungsmodalitäten mit ansehen, wie die Bilanzausweitung von 2011 in den vergangenen Jahren sukzessive wieder zurückgeführt wurde. Viele Banken haben ihre Schulden (LTROs) bereits vorzeitig zurückgezahlt und keine Anschlussfinanzierungen in Anspruch genommen. Nun fehlen Kredite in Südeuropa, doch Banken wollen keine neuen Risiken eingehen, während gleichzeitig Banken in Nordeuropa auf ihrem Geld sitzenbleiben, weil niemand Kredite nachfragt. Diese unterschiedliche Situation mit einer gleichen Geldpolitik zu bekämpfen, wie es laut EZB-Statuten vorgesehen ist, bedeutet, den einen oder anderen zu benachteilen oder eben bevorteilen. Es geht eben nicht mit der Geldpolitik. Es gehört ein politischer Prozess dazu, solche Unterschiede auszugleichen. Und dieser Prozess wird meines Erachtens erst angestoßen, wenn das Eurosystem erneut unter Druck gerät. Derzeit sind wir davon weit entfernt. Doch vielleicht nimmt die ganze Geschichte nun doch noch einen verträglichen Verlauf, denn die niedrigen Rohstoffpreise werden in den kommenden Monaten weltweit sämtliche Konjunkturen anheizen und somit für Wachstum sorgen, was insbesondere in Südeuropa bitter benötigt wird. Somit könnte im Idealfall Supermario nach wie vor sein Vokabular einsetzen um konkrete Maßnahmen anzukündigen, ohne letztlich dann tatsächlich das EZB-Mandat unrechtmäßig zu überschreiten. Solange es bei den Ankündigungen bleibt und begleitende Maßnahmen immer wieder für neue Zuversicht sorgen, während das von ihm ausgerufene Ziel einer Notenbankbilanz (sprich Geldmengenausweitung) vom Niveau von 2012 glaubwürdig bleibt aber nie erreicht wird, könnte Draghi Erfolg haben. Also: Die EZB wird Hilfe von den Rohstoffmärkten erhalten. Die Ankündigungen Draghis nach der gestrigen Notenbanksitzung waren konkreter denn je. Es sei nur noch eine Frage der Zeit, wann gezielte Aktionen unternommen würden, und die Instrumente seien fertig ausgearbeitet, so Draghi sinngemäß. Ein überraschender Konjunkturaufschwung jedoch könnte sehr schnell zu positiven Effekten auf verschiedensten Ebenen führen, die Draghi in die Hände spielen dürften. So wird allein die Aussicht auf konjunkturelle Besserung in Nordeuropa bereits für eine verstärkte Nachfrage nach den günstigen Krediten sorgen, was auf juristisch einwandfreiem Weg Draghi helfen wird, seine Bilanz auszuweiten. Wir erinnern uns, derzeit ist es ja das Problem Draghis, dass seine Instrumente weitgehend wirkungslos bleiben. Kredite stehen in Nordeuropa zur Verfügung, werden aber nicht nachgefragt. Die Rallye, die wir in diesen Tagen sehen, findet übrigens auf dem Rücken der konjunktursensiblen Unternehmen statt. Schauen Sie sich mal Facebook, Google und Alibaba in den vergangenen Wochen an, oder Tesla, Amazon und Netflix. Diese ehemaligen Highflyer werden genau dann gesucht, wenn die konjunkturellen Aussichten fragwürdig sind. Es sind Unternehmen die wachsen, selbst wenn der Rest der Welt kollabiert. Diese Aktien sind in den vergangenen Wochen nicht mehr angestiegen. Stattdessen werden Industrieaktien wieder stärker nachgefragt. Auf Monatssicht finden Sie ThyssenKrupp und Daimler an der Spitze des DAX. HeidelbergCement, Deutsche Lufthansa und K+S sind ebenfalls gut gelaufen. Es sind die Auto-Aktien, die Baubranche und auch der Einzelhandel von normalen Artikeln (Henkel, Beiersdorf), die vom Konjunkturaufschwung am meisten profitieren. Logistik-Unternehmen, der Finanzsektor (mehr Kredite!) und eben Industriekonzerne wie Siemens, ABB und General Electric. Insbesondere in den vergangenen zwei Wochen habe ich beobachtet, wie gerade diese Aktien nach oben gejubelt werden während die defensiven Lieblinge der vergangenen Monate, also auch Pharmaaktien (Bayer, beide Fresenius), Versorger (mit Ausnahme von E.On aufgrund der Ankündigung der Abspaltung der Stromerzeugung) sowie der Einzelhandel von Luxusartikeln (adidas) gemieden werden. Diese Verschiebungen sind kaum sichbar, wenn Sie sich lediglich die Entwicklung der wichtigsten Indizes anschauen: WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES INDIZES (04.12.2014) | Woche Δ Dow Jones: 17.900 | 1,0% DAX: 9.851 | 3,9% Nikkei: 17.920 | 3,2% Euro/US-Dollar: 1,24 | -1,0% Euro/Yen: 148,73 | 1,0% 10-Jahres-US-Anleihe: 2,26% | -0,08 Umlaufrendite Dt: 0,64% | -0,04 Feinunze Gold: $1.204 | 0,8% Fass Brent Öl: $69,67 | -12,5% Kupfer: 6.481 | -3,0% Baltic Dry Shipping: 1.019 | -23,5% Erneut ist der DAX seinen amerikanischen und japanischen Kollegen enteilt. Auch hier zeigt sich erneut, dass die ehemalige Weltuntergangsstimmung im Rahmen der Ukraine-Krise übertrieben war. Der DAX holt mit großen Schritten auf und steht heute bereits über 10.000 Punkten und knapp vor neuen Allzeithochs. Um 12% ist der Ölpreis nochmals eingebrochen. Die Sitzung der OPEC hat klar zutage gebracht, dass Saudi Arabien kein Interesse daran hat, die Ölförderung zu verknappen. Im Gegenteil, je mehr Öl auf die MÄrkte geflutet wird, desto eher wird sich der künftige Fracking-Boom der USA abschwächen und Saudi Arabien in der Zukunft noch solide Einnahmen sichern. Inzwischen werden Ölpreisziele von bis zu 51 USD/Fass diskutiert. Noch fällt der Ölpreis, und noch ist es zu früh für Investitionen in diesem Bereich. Wir wissen aus der Geschichte, dass solche Preiskorrekturen nicht nur übertrieben, sondern gerade im Rohstoffsektor in der Regel heftig übertrieben werden. Eine Reihe von Kandidaten, mit denen wir auf das Ende des Ölpreisverfalls spekulieren können, habe ich mir bereits ausgearbeitet. Doch noch ist es zu früh. Mit Sorge betrachte ich hingegen den Baltic Dry Verschiffungsindex, der zum zweiten Mal in Folge kräftig eingebrochen ist. Als Indikator für die Importtätigkeit Chinas bereitet es mir Sorge, dass dieser Index trotz der großen Eisenerzmengen, die weltweit verschifft werden sollen, so stark einbricht. Ich werde ihn im Auge behalten. | ||

| Für Inhalt und Rechtmäßigkeit dieses Beitrags trägt der Verfasser Stephan Heibel die alleinige Verantwortung. (s. Haftungshinweis) | ||

|

|